证券之星消息,2024年4月14日华利集团(300979)发布公告称公司于2024年4月11日接受机构调研,中金公司林骥川 曾令仪 陈婕、山西证券王冯 孙萌、天风证券孙海洋 唐圣炀 刘紫君、高盛亚洲陈芷茵 郑絜云 阮昕宇、广发证券糜韩杰 董建芳、方正证券陈佳妮、国金证券杨欣、中信建投证券叶乐 张舒怡、摩根士丹利程世维 丁于娟、申万宏源王立平 求佳峰 李璇、国信证券丁诗洁 刘佳琪、国泰君安证券曹冬青 刘佳昆、首创证券陈梦 郭琦、中银国际证券郝帅 杨雨钦、浙商证券詹陆雨 邹国强、东方证券朱炎 施红梅、国盛证券杨莹 侯子夜、东吴证券赵艺原、开源证券张霜凝、中信证券张政 郑一鸣、长江证券于旭辉 魏杏梓、中邮证券李媛媛、太平洋证券郭彬 龚书慧、华西证券唐爽爽 王鹤锟、财通证券王瑾瑜、国投证券陆偲聪、平安证券王源、中泰证券吴思涵 万欣怡 邹文婕、华创证券刘一怡、西部证券张璟、国联证券高旭和、东财证券刘雪莹、民生证券郑紫舟、海通国际丁贝渝、东海证券龚理、富国基金王园园 彭陈晨 周文波 方竹静 毛联永 周羽 闫伟 赵伟、广发基金姚秋 王瑞冬 田文舟 陈樱子 陈陈 龚路成、南方基金恽雷 吕思奇、景顺长城刘苏 邓敬东 孙雪琬、嘉实基金张浩嵩 王力、易方达张坤 王元春 彭珂 郭杰 于博 柳俊祥 王坤、泰康人寿郭晓燕 王成 镇婕、海通证券盛开、招商证券王丽、兴业证券韩欣、东北证券苏浩洋、光大证券孙未未 朱洁宇参与。

具体内容如下:

问:请越南去年底出台的对外国企业征收额外企业所得税对公司的影响?

答:越南工厂在集团的业务环节中属于来料加工环节,按全集团统计口径,集团在越南缴纳的所得税占全集团所得税比例不高。集团目前在越南的子公司,只有少数子公司还处于税收优惠期,所得税率低于 15%。越南国会通过了《关于按规定征收额外企业所得税以防止全球税基侵蚀(全球最低税)的决议》,越南将自 2024 年 1 月 1 日起,对连续四年中的两年综合营业总额至少为 7.5 亿欧元的跨国企业按照全球最低税率 15%征收企业所得税。越南政府关于对所得税较低的外国公司征收附加税的规定,还没有出台具体的细则,公司是否征收范围之内、公司哪些所得税税率低于 15%的子公司需要调整税率、具体的调整步骤等还没有实施细则。公司预计未来税负可能会有一定的增加,但影响不会很大。

问:2024 年公司所得税税率变化趋势如何?

答:公司业务架构维持稳定,预计所得税率维持在 20%-21%的水平。

问:2023 年研发人员同比 2022 年大幅增长,人员的增加主要是服务哪些客户?

答:公司拓展了很多新客户,同时原有客户随着销量以及型体的增加,研发人员也有增加。

问:2024 年上半年,公司预计越南的两家新建工厂、印度尼西亚一家新建工厂将逐步投产,公司基于什么样的判断,认为现在又重新到了产能加速投产的过程?

答:公司上市以来,一直都在稳定扩张产能,产能扩张计划主要以各客户的中长期合作规划为基础。由于公司自建工厂规模较大,从落实土地、基建到投产的周期比较久,投产时间刚好落在 2024 年的工厂比往年多。未来几年,公司在印尼、越南还会有新工厂持续投产。

问:2024 年越南、印尼工厂投产进度?何时能达到满产?

答:2024年上半年,公司预计越南的两家新建工厂(一家成品鞋工厂和一家鞋面、鞋底等半成品工厂)、印度尼西亚一家新建工厂(成品鞋工厂)将逐步投产。新工厂建成后具体投产节奏,公司会根据订单情况来做整体的产能匹配。通常成品鞋工厂从开始投产到基本达到设计的产能,需要 1.5-2 年左右的时间。

问:2024 年有效产能大概会增加多少?

答:每年的产能的数量跟当年的运动鞋品类有关系,不同品类、型体所需的工序有比较大的差异。2024 年除了新工厂投产可以增加一些产能外,更多的是原有工厂通过员工人数和加班时间的控制带来的弹性产能。

问:未来 2-3 年工人总数量的预期如何?

答:新工厂的员工总数量,通常与型体有关。例如,工厂产量 1000 万双/年左右,员工数量可能需要 8000-10000 人左右。新工厂在投产时,通常会按生产线逐步投入,员工的招聘与培训也会根据投产的节奏来做相应的匹配。

问:越南、印尼新工厂的投产对公司毛利率的影响如何?新工厂的产能爬坡节奏如何?

答:通常情况下,新工厂会逐步投产,新工厂投产后差不多需要一年半到两年的时间实现产能爬坡。新工厂工人熟练度、各部门配合度要在工厂运营几年后才能达到比较好的状态。新工厂在投产期对毛利率有不利影响的同时,老工厂会有不断改善的空间,不考虑其他因素,公司整体毛利率变动比较小。

问:越南基础设施等各方面都已比较成熟,现在去印尼新建工厂,包括基础设施、政府关系、招工等各个方面,有哪些有利或者不利的因素?

答:印尼是制鞋业大国,很多运动鞋制造商在印尼开设了工厂。公司实控人之前在印尼也开过制鞋工厂,公司也有在印尼工作过的工厂管理人员,所以印尼对公司不是陌生的环境。公司在开设新厂时,对应的客户订单排产计划、工厂建设进度、设备采购和调试、管理团队的筹备、基层员工的训练等会统筹安排。从工资水平来看,印尼的工资水平较越南低;从人均效率来看,印尼的工人经过一段时间的培训与训练,劳动效率会逐步提升,印尼工厂在投产初期跟越南的成熟工厂相比会有差距,但是当印尼的工厂逐渐成熟之后,预计不会有特别大的差别。

问:公司净利率比较高的原因?未来净利率是否还有升空间?

答:2021 年以来,公司净利率基本在 15%-16%之间。公司净利率基本保持平稳,体现了公司在行业波动、营收变动情况下对成本、费用的管控比较有效。公司未来将持续推进客户结构的优化和运营效率的提高,希望未来公司毛利率能保持稳定或提升,期间费用也能管控到位,保证净利率在合理水平。

问:未来公司毛利率会保持稳定吗?

答:公司成立多年,经历过多轮次的经济周期,公司有许多很成熟的预案来应对大环境的顺境和逆境,尽量保障订单稳定。只要公司订单不出现大幅度的波动,公司毛利率会比较稳定。

问:2023 年由于客户结构的变化,公司的平均单价明显上涨,2024 年公司平均单价如何展望?

答:平均单价的变化与客户组合、产品组合的变化有关。公司服务的品牌,销售单价差距比较大,不同品牌占比的波动,会直接影响公司的平均单价的波动。2024 年平均单价的情况,要根据各品牌具体的营收变动情况来判断。公司在接受品牌的订单时不会把单价作为一个决定性的判断标准。

问:品牌客户与公司的下单频率是否基本恢复至去库存之前的正常状态?

答:客户跟公司季前会沟通预告订单,每个月有固定的下单日下达正式订单,通常一个月下单 1 次或 2 次。下单的模式没有发生变化。

问:公司接行业中新兴品牌时,承担的风险大吗?

答:新兴品牌通常型体不会太多,产能需求也不大,公司的投入的开发资源、产能有限,对公司整体影响不大。但如果未来新兴品牌能够成长起来,将成为公司业务增长的重要来源。

问:随着公司规模的逐步扩大,是否会面临管理上的困难?

答:在管理上,我们是总部+事业部(群)的模式,通常一个独立的客户对应一个事业部(群),事业部(群)下设开发业务中心和生产中心(量产工厂)。事业部(群)负责业务拓展、客户关系维护、产品开发和量产等,每个品牌订单和产量增加只是相应的增加事业部(群)的工厂的数量和规模;新增的品牌,在品牌的订单数量达到一定量级,会单独设立事业部(群)。总部部门主要包括采购部门、财务部门、人资部门等。目前的管理模式,应该可以容纳比较高的产能增加,不论是品牌的增加还是订单的增加。当然随着印尼工厂的逐步投产,公司也在不断优化管理模式和运营流程。

问:品牌销售端的疲软或快速增长多久会传导到公司?

答:运动鞋的开发流程和量产流程比较长,运输以海运为主,运输时间比较长,所以运动鞋的出厂时间通常比销售时间早 3-6 个月,同时在销售当季也会有少量补货。另外,由于不同制造商对应品牌不同的型体,不同型体市场表现有差异,所以很难根据制造商的订单来预估品牌的销售情况,或根据品牌的销售情况来倒推制造商的收入。

问:最近 2年,运动鞋品牌的销售收入变动比较大,品牌竞争格局也有一些变化,未来制鞋工厂格局上会有哪些变化?

答:运动鞋属于生活必需品及易耗品,并且,消费者追求舒适、健康、运动的生活方式没有发生变化,运动鞋市场仍有稳健的扩张空间。公司实行多客户模式,客户和产品风格比较多元,使得公司能够掌握市场动态,满足客户多元化需求,同时,公司拥有业界最为全面的制鞋工艺技术和流程,开发能力和量产能力有明显优势。最近几年,公司销售收入保持快速增长,在 2020 年疫情和 2023 年去库存的逆境下,也保持了收入的相对稳定。运动品牌的收入波动,对相应的供应链肯定会造成影响,要看各制造商具体的应对。

问:公司未来的分红比例会进一步升吗?

答:公司重视股东投资报,2021 年度进行了两次分红(2021 年中期及 2021 年年度),现金分红合计占全年净利润比例约 89%;2022 年年度现金分红占净利润比例达 43%;2023 年,董事审议通过的利润分配预案,现金分红占净利润比例达 44%。公司董事会拟定利润分配政策,会兼顾股东利益和公司发展的需要,未来几年还是资金开支的高峰期,在满足资本开支、合理日常运营资金外,公司会尽可能多分红。

问:今年 4 月份,大股东限售股解除限售后有减持意向吗?

答:大股东对公司未来的发展和长期投资价值充满信心,目前对解禁后没有减持计划。今后如果要减持,会按照监管规定披露减持计划。

华利集团(300979)主营业务:运动鞋的产品开发设计、生产与销售。

华利集团2023年年报显示,公司主营收入201.14亿元,同比下降2.21%;归母净利润32.0亿元,同比下降0.86%;扣非净利润31.82亿元,同比上升0.52%;其中2023年第四季度,公司单季度主营收入58.05亿元,同比上升11.74%;单季度归母净利润9.13亿元,同比上升16.71%;单季度扣非净利润9.29亿元,同比上升21.91%;负债率22.27%,投资收益5203.08万元,财务费用-8855.06万元,毛利率25.59%。

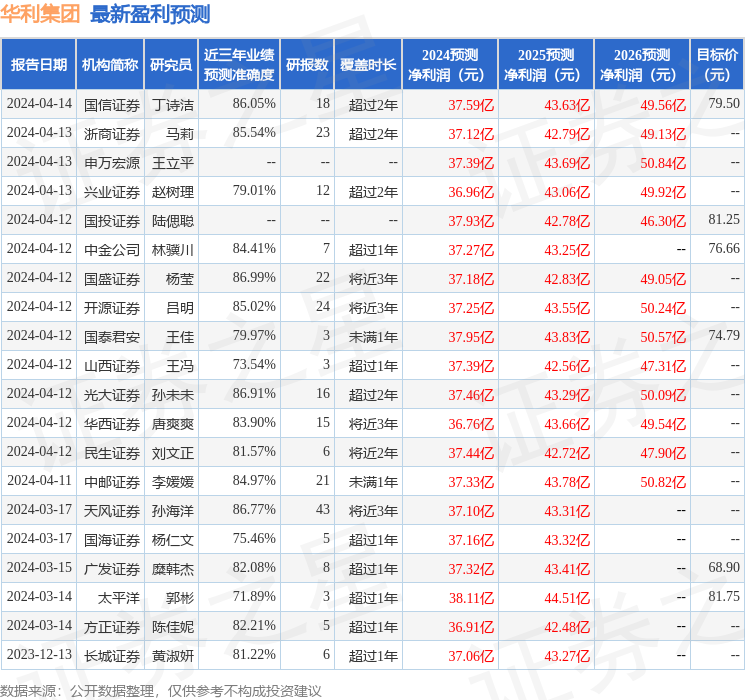

该股最近90天内共有20家机构给出评级,买入评级18家,增持评级2家;过去90天内机构目标均价为75.39。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出1045.85万,融资余额减少;融券净流入1123.6万,融券余额增加。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。