(原标题:【投资视角】启示2025:中国医药流通行业投融资及产业基金分析(附投融资事件、产业基金等))

行业主要公司:国药控股(01099.HK);上海医药(601607.SH);华润医药(03320.HK);九州通(600998.SH);南京医药(600713.SH);华东医药(000963.SZ);英特集团(000411.SZ)等

本文核心数据:医药流通融资规模;医药流通投资规模

企业投融资趋于谨慎

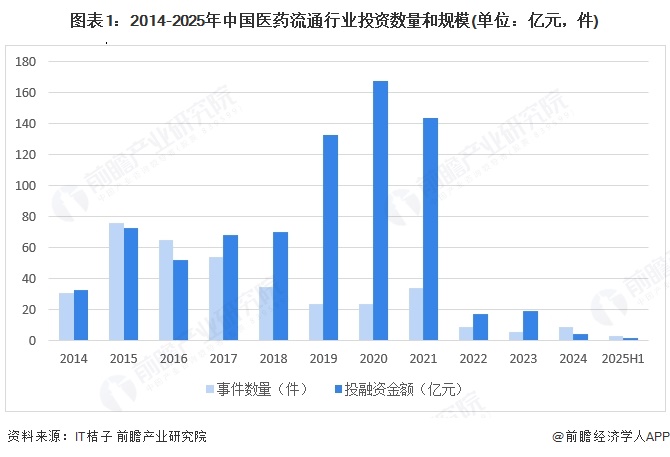

2014-2024年医药流通行业投资规模先增后降,投资数量最活跃的阶段是2014-2017年,金额最高的是2019-2021年,2022年开始投资数量和金额双降。2024年投资数量为9件,投资金额为4.2亿元。截至2025年6月,投资金额为1.6亿元,投资数量为3件。

从单笔投资金额来看,2014-2020年单笔投资金额波动上升,从1.1亿元/件上升至7亿元/件,2021年开始单笔投资金额波动下降,2023年再次回升至3.2亿元/件。2024-2025年投资金额为千万元级别。

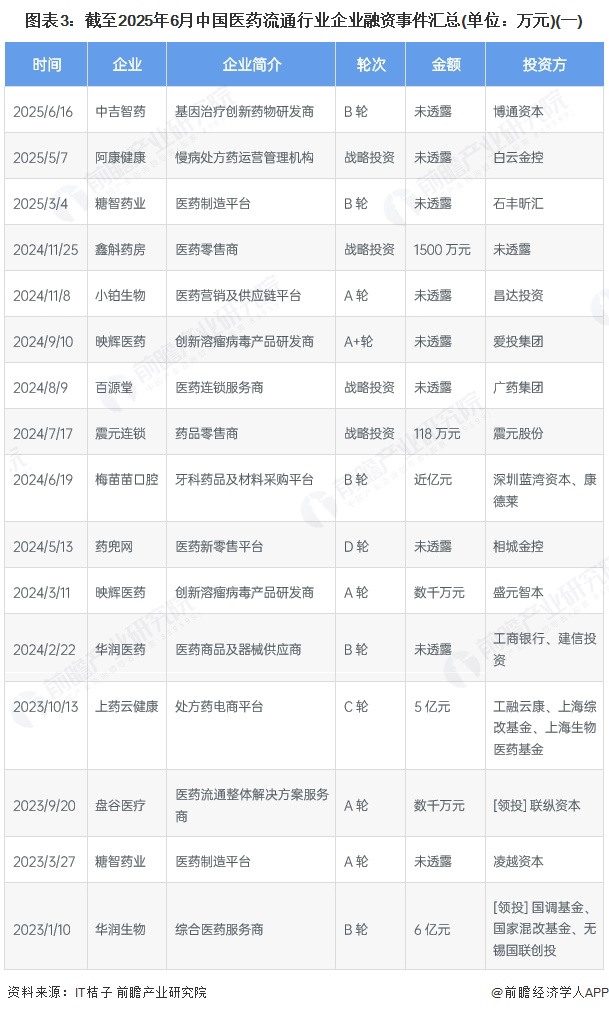

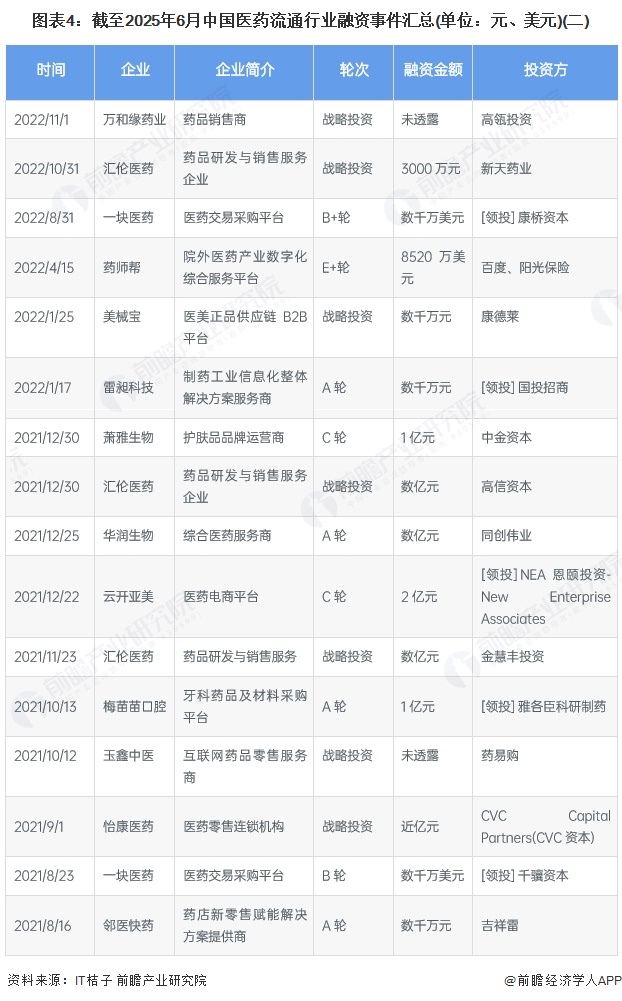

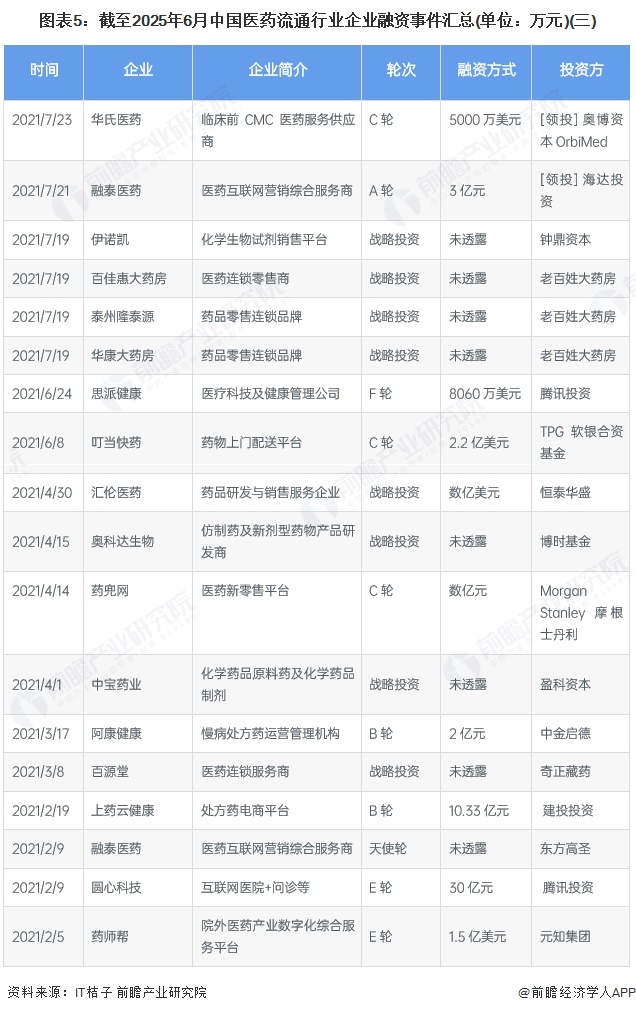

企业投融资部分事件汇总

注:投融资数据截至2025年6月,下同

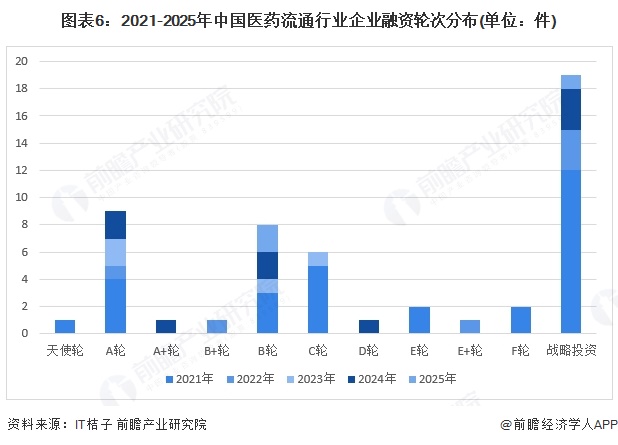

战略投资是主要融资轮次

根据企业融资轮次来看,目前行业内主要是战略融资,2021-2025年占比37%,主要原因是企业加速业务转型,通过整合区域网络,规模效应与议价能力得到提升。其次是A轮,占比17.7%,此外,B轮和C轮融资较多。从这些投资轮次来看,体现出医药流通行业商业模式逐步走向成熟,项目风险逐步降低,融资需求更加稳定的特征。

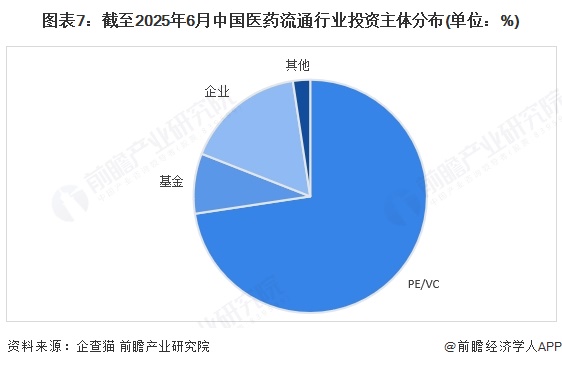

PE/VC投融资主体类型

综合整体投资主体来看,PE/VC投融资主体类型,占比73%,其次是企业,占比17%,主要目的是进行产业链的纵向投资,有利于提升供应链的资金融通。此外基金占比8%。

PE/VC占据主要企业投资类型的原因是,目前行业连锁化扩张需要巨额资本支持并购与开店,而银行信贷难以满足需求。其次,处方外流与医保双通道政策吸引资本提前布局龙头。PEVC具备较好的专业投后管理能力,能推动企业数字化与供应链升级,加速行业整合进程。

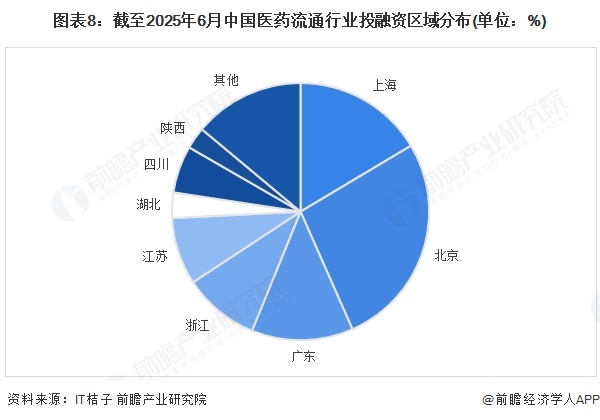

投资的主要目的地是上海

根据企业投融资目的地来看,目前行业内资金主要流向北京,占比27%。其次是上海,占比16%,广东和浙江占比分别为13%和10%,江苏占比8%。这些地区经济发达,企业众多,药械药品流通需求较大,交通设施完善,仓储冷链配备较好,因此医药流通投资项目较多。

行业基金管理能力强

目前投资医药流通行业基金有上海综改基金、上海生物医药基金、国调基金、国家混改基金、未来启创基金、TPG软银合资基金、博时基金。这些基金管理规模超过500亿元,大部分是国家资金和上海地方资金背景,基金管理能力强。

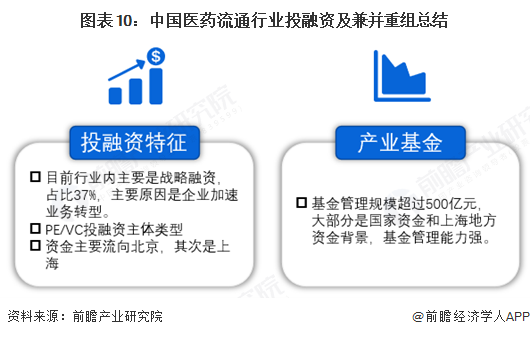

医药流通投融资及兼并重组总结

中国医药流通行业投融资特征来看,目前行业内主要是战略融资,占比37%,主要原因是企业加速业务转型。PE/VC投融资主体类型。资金主要流向北京,其次是上海。基金管理规模超过500亿元,大部分是国家资金和上海地方资金背景,基金管理能力强。

更多本行业研究分析详见前瞻产业研究院《中国医药流通行业商业模式与投资机会分析报告》