(原标题:【行业深度】洞察2025:中国催化剂行业竞争格局及市场份额(附市场集中度、市场份额、企业优势分析等))

行业主要上市公司:海新能科(300072)、凯大催化(830974)、凯立新材(688269)、润和催化(872211)、贵研铂业(600459)、陕西瑞科(430428)、中触媒(688267)、中自科技(688737)等

本文核心数据:催化剂行业竞争派系;催化剂行业市场份额;企业业务占比等

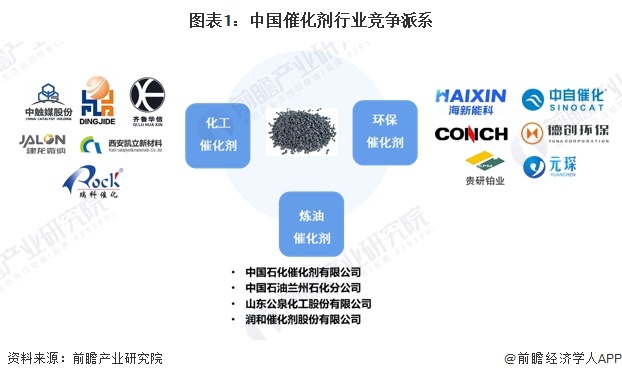

1、 中国催化剂行业竞争派系

按应用领域来分,催化剂主要分为炼油催化剂、化工催化剂、环保催化剂三类。从竞争派系来看,炼油催化剂企业主要包括中国石化催化剂有限公司、中国石油兰州石化分公司、润和催化等;在化工催化剂领域,齐鲁华信、凯立新材、中触媒、建龙微纳等是国内的主要参与者;环保催化剂主要参与企业有海新能科、中自科技、贵研铂业、元琛科技等。

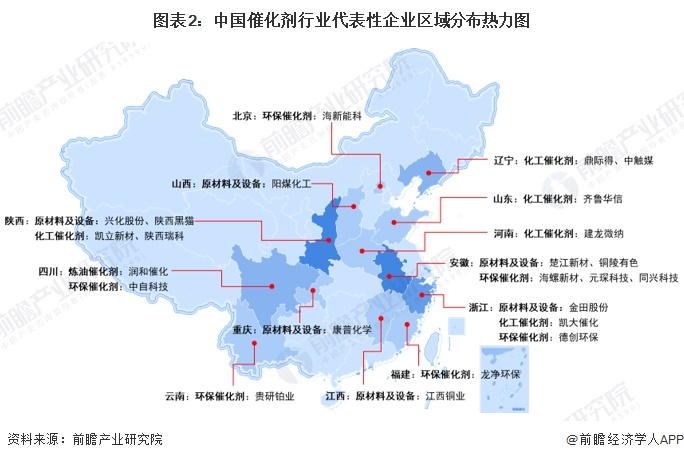

从催化剂行业代表性企业的区域分布来看,企业多分布于我国华东、华北及西南地区。其中,安徽、陕西、浙江催化剂行业的代表性企业数量较多。

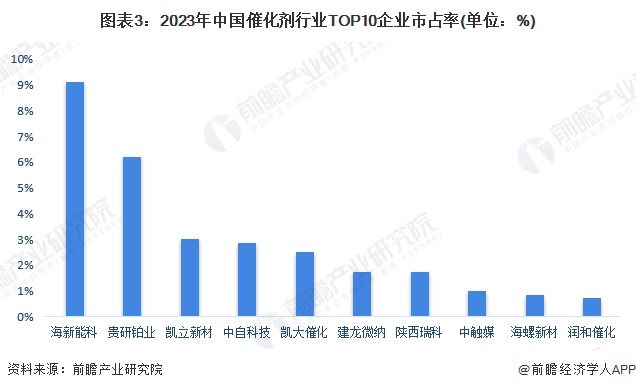

2、 中国催化剂行业市场份额

2023年,我国催化剂企业催化剂业务营收差异较大。对比市场规模来看,我国龙头企业的市占率较高,排名第一的海新能科市占率为9.1%;贵研铂业的市占率排名第二,为6.21%。

注:市占率=企业催化剂业务营收/催化剂总体市场规模

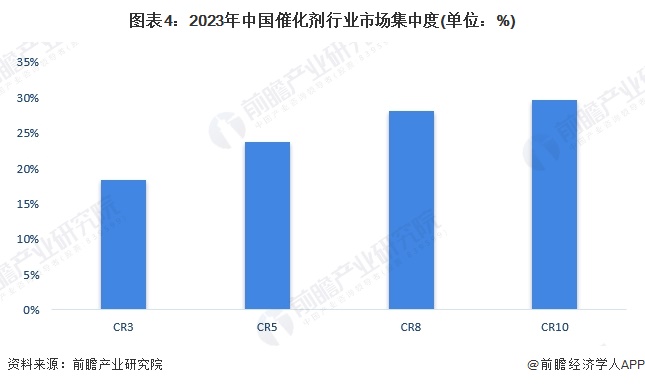

3、 中国催化剂行业市场集中度

目前,我国催化剂行业公司数量较多,但竞争格局较为稳定,海新能科、贵研铂业等催化剂行业龙头企业的支配能力较强,这些企业拥有较强的技术实力和品牌影响力,在研发、生产和销售等方面具有优势,因此占据了较大的市场份额。而在中低端市场中,因竞争者较多,且产品差异化程度较小,导致市场集中度相对较低。2023年,我国催化剂行业CR3为18.32%,CR10不足30%,为29.68%。

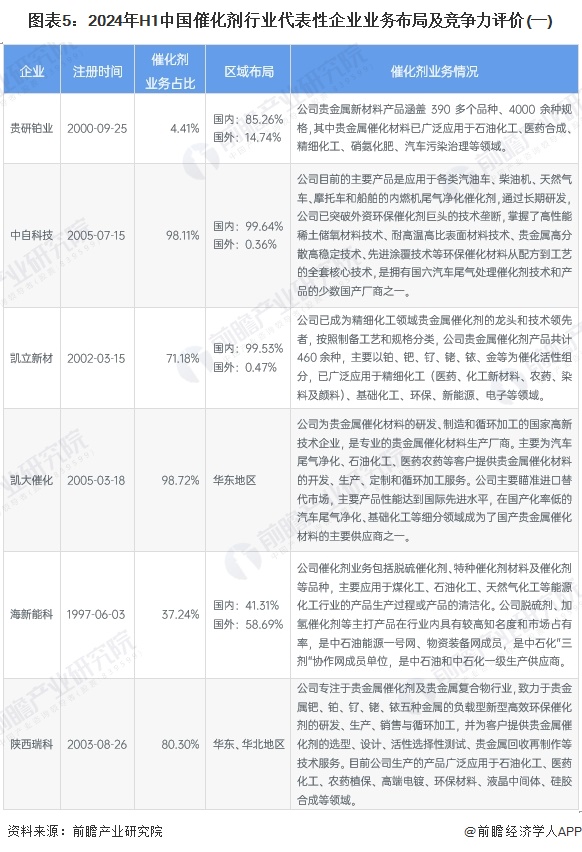

4、 中国催化剂行业企业业务布局及竞争力评价

从催化剂行业的上市企业布局和已有公开信息分析,大部分企业的催化剂业务占比都较高。2024年企业的业务布局及具体优势分析如下:

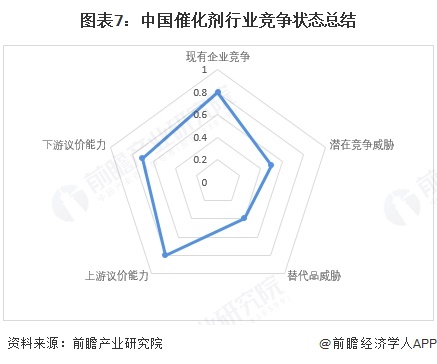

5、 中国催化剂行业竞争状态总结

从五力竞争模型角度分析,目前我国催化剂行业企业数量较多,但具有较强品牌优势的企业数量相对较少,且催化剂企业提供的产品具有一定的差异性,竞争压力较大;催化剂行业对原材料的需求较大,并且催化剂主要企业后向一体化程度较低,催化剂行业供应商的议价能力较强;催化剂行业购买方业务量较大,且中低端催化剂产品差异化程度较低,行业消费者议价能力较强;催化剂企业有较强的品牌优势,头部企业基本已在全国建立起了完整的销售体系与售后服务体系,同时与国内外知名客户建立了友好合作关系,且行业存在技术壁垒和资金壁垒等进入障碍,行业新进入者威胁较小;催化剂是在炼油化工等领域中必须使用的,替代品威胁极小。

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,目前我国催化剂行业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国催化剂行业市场前瞻与投资战略规划分析报告》