(原标题:预见2024:《2024年中国纺织机械行业全景图谱》(附市场规模、竞争格局和发展前景等))

行业主要上市公司:杰克股份(603337.SH)、卓郎智能(600545.SH)、泰坦股份(003036.SZ)、远信工业(301053.SZ)、越剑智能(603095.SH)、金鹰股份(600232.SH)、慈星股份 (300307.SZ)、标准股份(600302.SH)、上工申贝(600843.SH)、精工科技(002006.SZ)等

本文核心数据:市场规模,竞争格局,前景预测

产业概况

1、定义

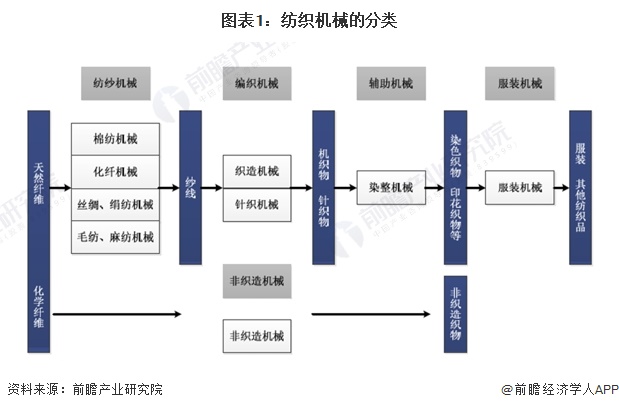

纺织机械是指应用在纺织工艺各个环节中,把天然纤维或化学纤维加工成为纺织品所需要的各种机械设备的总称。纺织机械是我国纺织工业转变与革新的基础,是使我国纺织工业从劳动密集型向技术密集型转变的关键,是我国从纺织大国发展为纺织强国的重要基石。在主要的纺织流程中,纺纱机械首先将各种天然纤维和化学纤维纺成纱,织造机械将纱线织成布,然后印染机械对布料进行染色整理,最后通过服装机械将织物制成服装。在主要的纺织流程中,纺纱机械首先将各种天然纤维和化学纤维纺成纱,织造机械将纱线织成布,然后印染机械对布料进行染色整理,最后通过服装机械将织物制成服装。

2、产业链剖析:产业链参与者众多

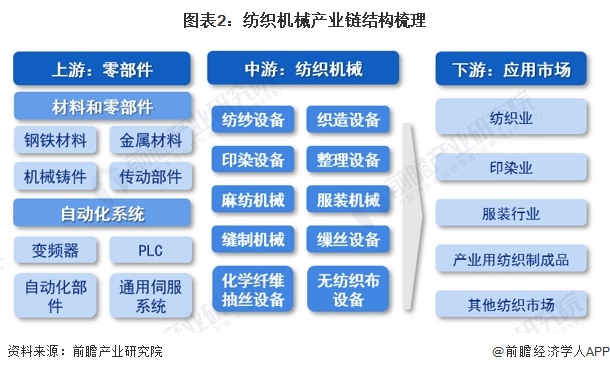

上游包括标准零部件、通用零部件、自动化控制系统以及金属铸件,包括皮圈、皮壳、罗拉包覆物、纲领和钢丝圈、包芯锭子、纺织轴承、传感器、嵌入软件等。自动化系统包括PLC等。

中游是细分产品,包括纺纱设备、织造设备、印染设备、整理设备、麻纺机械、缝制机械、化学纤维抽丝设备、无纺织布设备等。下游则是纺织业、印染业、服装行业、产业用品等行业。

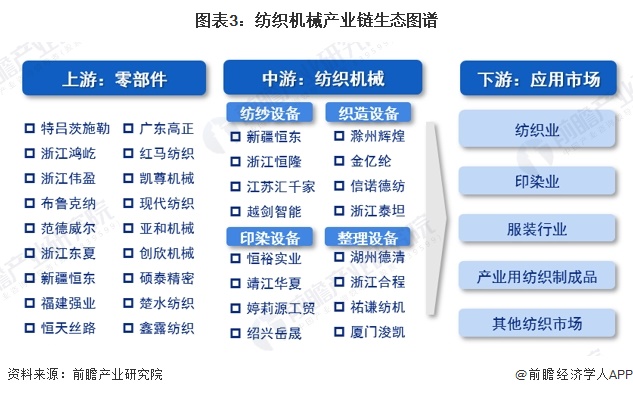

从上游零部件供应来看,企业有特吕茨施勒、浙江鸿屹、浙江伟盈、布鲁克纳、范德威尔、浙江东夏、新疆恒东、福建强业、恒天丝路等,中游纺纱设备有新疆恒东、浙江恒隆、江苏汇千家、越剑智能;织造设备有滁州辉煌、金亿纶、信诺德纺、浙江泰坦;印染设备有恒裕实业、靖江华夏、婷莉源工贸、绍兴岳晟;整理设备有湖州德清、浙江合程、祐谦纺机、厦门浚凯等。

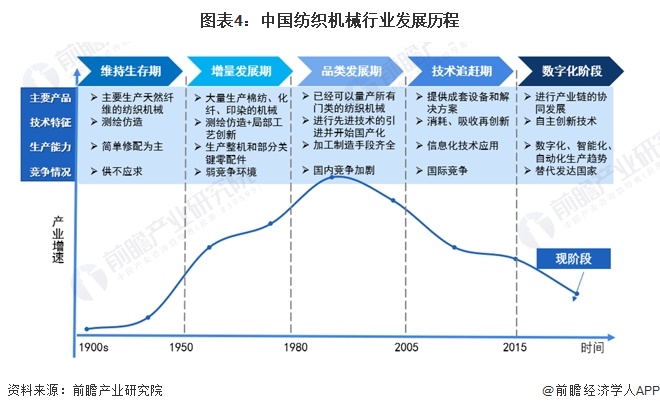

行业发展历程:快速发展阶段

我国纺织机械设备行业发展历程主要可分为四个发展阶段:

第一阶段(1980年以前)为模仿学习阶段。这一阶段处于中国工业化初期,中国的纺织机械制造业技术积累不够,制造能力偏低,开发手段落后,处于摸索学习阶段;

第二阶段(1980—2005年)是引进技术国产化阶段。在这个时期,国家有两项重大政策,分别为“引进3000项国外技术”和《自动络筒机和喷气织机引进技术与国产化》项目,在这两项政策的指引下,我国纺织机械关键产品实现了技术的跨越,也标志着我国纺织机械产品开发开始从单纯的测绘仿造,过渡到引进技术国产化阶段;

第三阶段(2005年以后)为消化吸收再创新阶段。国务院公布了《纺织工业调整和振兴规划》和《装备制造业调整和振兴规划》,通过“八五”、“九五”和“十五”的引进技术、消化吸收,我国纺织机械行业逐步过渡到消化吸收再创新和自主创新阶段;

第四阶段(2015年至今)是数字化智能化产业发展阶段。《建设纺织现代化产业体系行动纲要(2022-2035年)》大力推进服装家纺生产过程自动化智能化,突破服装家纺专用机器人及机械手等智能化服装加工技术,建立由缝制设备、机器人及人工智能技术构成的智能协同缝制系统。到2035年实现纺织全产业链关键核心技术自主可控,推动产业高端化、智能化、绿色化转型,掌握发展主动权。

产业发展现状

1、纺织机械行业产量

目前纺织机械行业发展较为成熟,市场竞争充分,呈现出大型企业引领行业发展方向,中小企业并存的局面。由于纺织机械行业环节众多,产品类型多样,除了较大规模的公司会选择全面覆盖多个环节及多项工艺外,大部分中小企业都选择了专业化分工的发展方向,在细分领域内做大做强。

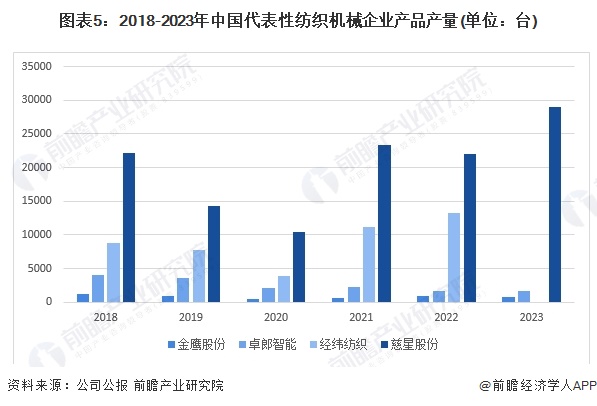

国内代表性的纺织机械厂商主要包括卓郎智能、经纬纺织、金鹰股份、慈星股份等企业。2018-2023年,代表性企业纺织机械生产呈现先下降后上升的趋势,2020年受疫情影响,行业产品供给受到较为明显的冲击,2021年后,行业供给良性恢复。2023年金鹰股份、卓郎智能和慈星股份纺机产量分别为718台、1721台和28947台。

注:经纬纺织2023年退市。

2、纺织机械市场规模

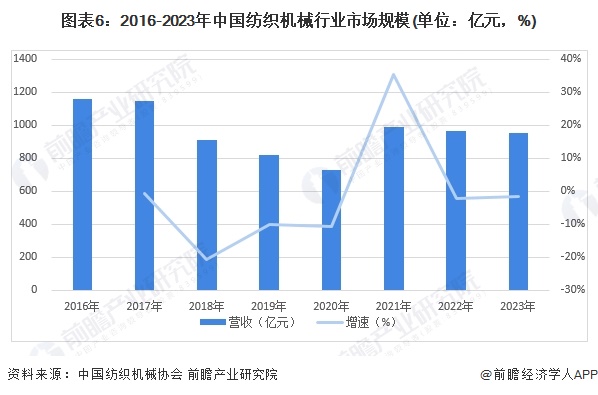

在纺织工业的带动下,我国纺织机械制造行业实现了长足的发展。目前,我国纺织机械制造行业已成为门类齐全、满足纺织行业需求、具有自主研发创新能力的支柱产业。

但是近年来受中美贸易摩擦、内外市场需求放缓及综合成本持续提升等多重因素影响,我国纺织机械行业营业收入规模呈持续下降趋势。据中国纺织机械协会数据,2016-2023年,我国规上纺织机械企业营收从1159亿元下降至952亿元,2023年1-12月,规模以上纺机企业营业收入同比减少1.47%,降幅较1-9月收缩0.65个百分点。2023年以来行业营业收入增长始终处于负增长区间,但降幅波动收窄。

行业竞争格局

1、区域竞争格局:浙江竞争优势较强

从区域分布来看,我国纺织机械行业代表性企业主要分布于浙江省等地区,其中,浙江省省代表企业有越剑智能、泰坦股份、远信工业、慈星股份、金鹰股份、精工科技等。此外,北京地区代表企业有经纬纺机、大豪科技、恒天集团等,新疆地区分布有卓郎智能等。

2、企业竞争格局:市场竞争较为激烈

在中国纺织机械行业市场竞争者中,按照纺织机械行业企业的营业收入可以分成三个梯队,第一梯队为经纬纺机,其年营业收入超过100亿元;第二梯队有卓郎智能,其年营业收入在20-50亿元区间内;第三梯队有越剑智能、泰坦股份、慈星股份等,这些企业均是已上市企业,年收入也均在10亿元以上。

行业发展前景和趋势预测

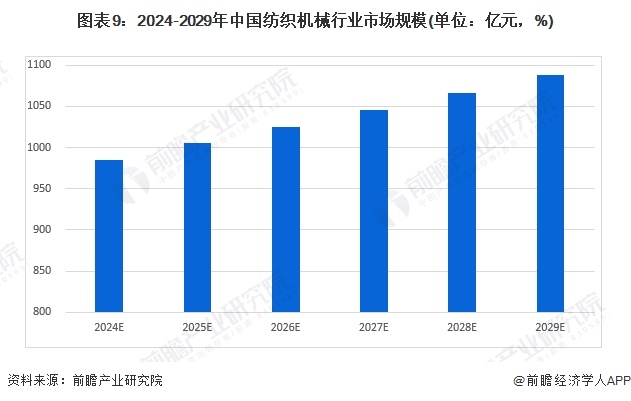

1、前景预测:2029年市场规模将达到1088亿元

目前国内纺织业正在实现转型升级,绿色生产,自动化生产,数字化车间等因素都需要较大的投入,纺织机械作为纺织业的重要设备以及产业关联度极高的产品,为了可持续发展,也需要对现有的产能进行调整。此外纺织机械工艺提升,近年来设备进入了维护保养期,设备的置换也需要一定的周期,因此新大规模的产品置换周期暂未到来。不仅国内环境面临着较大的成本和利润的压力,国外来看欧美市场纺织产品需求也呈现疲软态势,这加大了未来进行纺织机械贸易的困难。

尽管面对国内外的双重压力,根据中国纺织机械协会发布的信息表示,依然有企业认为,未来5~10年,同行内的企业将通过创新技术改造,不断为国内企业提供优质服务。此外,纺织机械信息化、数字化、智慧化还有很长的路要走,同时,碳达峰、低碳、绿色也是纺机行业今后发展需要考虑的因素。因此,考虑到成本增加,需求周期进入调整期以及下游纺织业的发展情况,综合来看,保守预计2024-2029年复合增速为2%,将从985亿元增长至1088亿元。

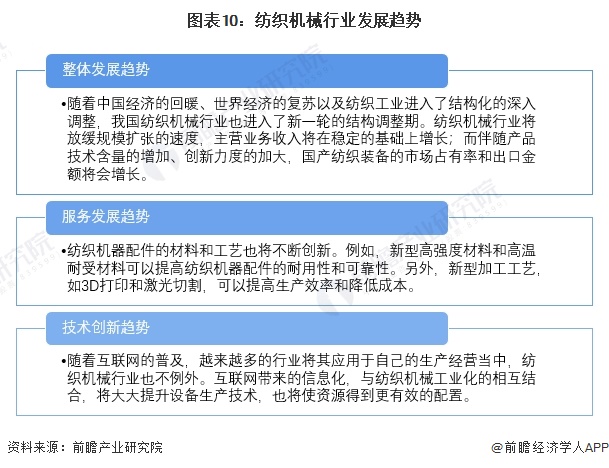

2、趋势分析

随着中国经济的回暖、世界经济的复苏以及纺织工业进入了结构化的深入调整,我国纺织机械行业也进入了新一轮的结构调整期,材料和工艺也将不断创新的同时,互联网带来的信息化,与纺织机械工业化的相互结合,将大大提升设备生产技术。