(原标题:预见2022:《2022年中国电感器件行业全景图谱》(附市场规模、竞争格局和发展前景等))

行业主要上市公司:顺络电子(002138);麦捷科技(300319);合泰盟方(838097);风华高科(000636);铂科新材(300811);可立克(002782);商络电子(300975)等。

本文核心数据:全球电感器件市场规模;中国电感器件市场规模;中国电感器件销售量

行业概况

1、电感器件定义及分类

电感是导线内通过交流电流时,在导线的内部及其周围产生交变磁通,导线的磁通量与生产此磁通的电流之比。电感器也叫电感线圈,是利用电磁感应原理制成的,由导线在绝缘管上单层或多层绕制而成的,导线彼此互相绝缘,而绝缘管可以是空心的,也可以包含铁芯或磁粉芯。

按工艺分,电感器可分为插装电感器、片式电感器两大类,其中片式电感还分为叠层片式电感、绕线片式电感、薄膜片式电感、编织型电感;按材料分为磁性电感和非磁性电感;按功能分为射频电感和功率电感。

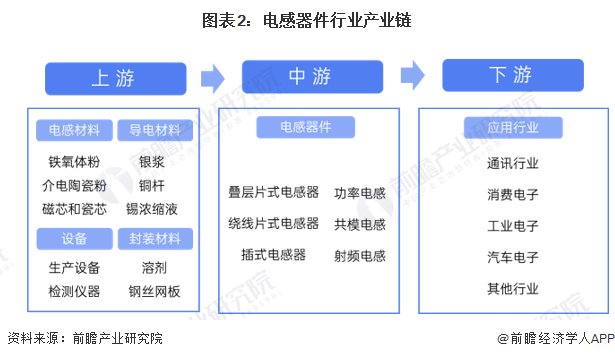

2、产业链剖析

目前我国电感器件产业链上游主要为电感材料、导电材料、封装材料和生产设备,其中电感材料包括铁氧体粉、介电陶瓷粉、磁芯和瓷芯,导电材料包括银浆、铜杆等;电感器件中游主要为电感器件的生产,从外形区分包括叠层片式电感器、绕线片式电感器和插式电感器,从功能区分包括功率电感、共模电感和射频电感;电感器件的下游主要为各个电子领域,包括通讯、消费电子、工业电子、汽车电子等。

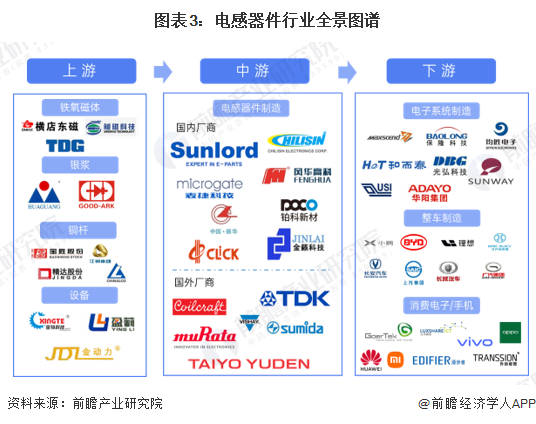

电感器件行业的上游行业主要有四类,分别是铁氧磁体、银浆、铜杆、制造设备,其中铁氧磁体主要供应商包括横店东磁、龙磁科技等,银浆供应商包括苏州固锝、华光新材,铜杆主要供应商有云南铜业、精达股份、楚江新材、江西铜业、宝胜股份等,制造设备供应商有星源科技、盈莉、金动力等。

电感器件行业中游制造企业中国内厂商包括顺络电子、麦捷科技等,国外厂商包括TDK、胜美达、村田制造所等。

电感器件行业下游主要是电子系统制造、整车制造、手机等消费电子制造行业,其中电子系统制造行业包括均胜电子、卓胜微、环旭电子、和而泰等,整车制造厂商包括比亚迪、长城汽车、长安汽车、广汽集团、上汽集团等,手机等消费电子制造企业小米、OPPO、vivo、歌尔股份、立讯精密等。

行业发展历程

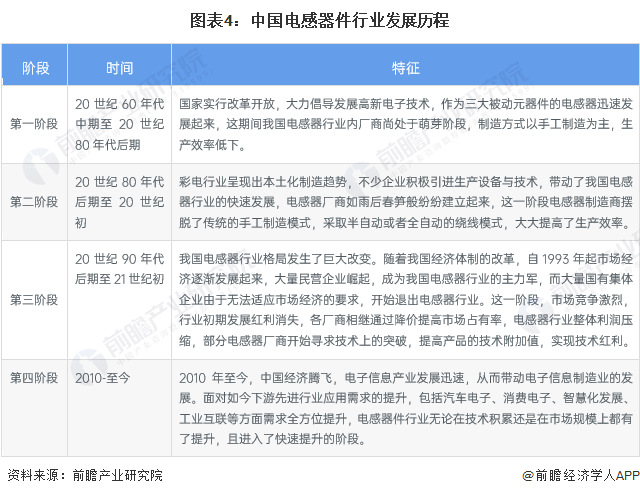

我国电感器行业起步较晚,发展经历了四个明显阶段:

第一个阶段是上世纪60年代中期至80年代后期,国家实行改革开放,大力倡导发展高新电子技术,作为三大被动元器件的电感器迅速发展起来,这期间我国电感器行业内厂商尚处于萌芽阶段,制造方式以手工制造为主,生产效率低下。

第二个阶段是上世纪80年代后期到90年代初,彩电行业呈现出本土化制造趋势,不少企业积极引进生产设备与技术,带动了我国电感器行业的快速发展,电感器厂商如雨后春笋般纷纷建立起来,这一阶段电感器制造商摆脱了传统的手工制造模式,采取半自动或者全自动的绕线模式,大大提高了生产效率。

第三个阶段是90年代之后,我国电感器行业格局发生了巨大改变。随着我国经济体制的改革,自1993年起市场经济逐渐发展起来,大量民营企业崛起,成为我国电感器行业的主力军,而大量国有集体企业由于无法适应市场经济的要求,开始退出电感器行业。这一阶段,市场竞争激烈,行业初期发展红利消失,各厂商相继通过降价提高市场占有率,电感器行业整体利润压缩,部分电感器厂商开始寻求技术上的突破,提高产品的技术附加值,实现技术红利。

第四阶段是从2010年至今,中国经济在电子信息产业发展的加持下,下游需求迅速带动,推动电感器件行业在市场规模及技术积累层面上提升。

行业政策背景

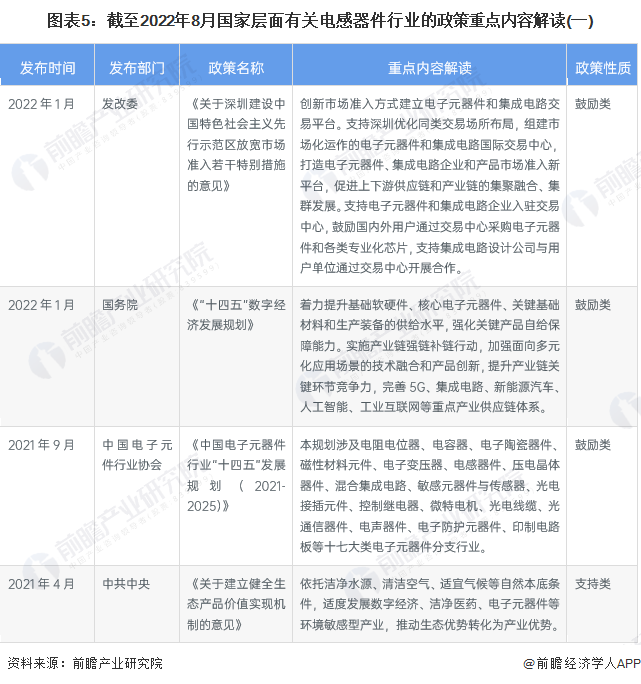

近年来,国家对电感器件所在的电子元器件行业大力支持,鼓励行业产业化建设,提供优质的生态环境让这些高新技术落地发展等。

电子信息产业是我国经济的战略性、基础性和先导性支柱产业,渗透性强、带动作用大,在推进智能制造、数字经济发展中具有重要的地位和作用。作为现代工业的核心和基础,新型电子元器件产业是各地争相发展的战略性新兴产业,也是我国工业发展的不可或缺的产业。在我国十四五政策支持下,我国电感器下游需求广阔,汽车电子、消费电子等行业将进一步发展,刺激电感器的需求,同时电感器行业也迎来进一步政策利好。

从前瞻统计得到的各省市政府部门出台的与电感器件发展相关的政策数量来看,广东省和河南省出台多项电感器件产业政策,持续不多推进电感器件行业的发展,而黑龙江、河北、江苏、湖南等地均曾出台政策鼓励当地进行电感器件关键技术的研究及产业延伸。

行业发展现状

1、全球电感器件现状

全球电子信息产业迅速发展,作为产业发展必不可少的基础电子元件之一的电感器也在不断推陈出新,无论是在应用还是产品性能与品质方面都在快速地进行升级换代。根据中国电子元件行业协会公布的数据,近年来全球电感器件受手机、汽车等终端需求不振,且受全球新冠疫情影响,2019增长进入颓势,2020年呈现下滑。在2021年起,全球市场逐渐恢复,随着通讯技术的快速迭代以及物联网、智慧城市等相关产业大规模建设,初步统计2021年全球电感器件行业市场规模约为520亿元。

2、中国电感器件现状

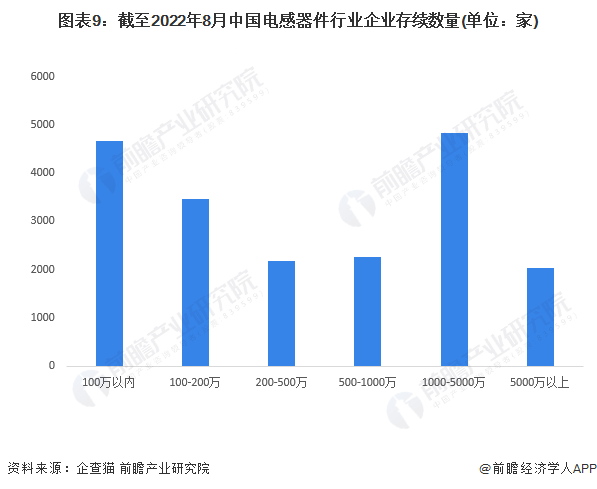

伴随着电子信息产业的飞速发展,电感器件的需求也在不断增加,我国电感器件行业内在运企业数量也在不断增加。截至2022年8月底,我国电感器件行业企业数量约为2万家,其中注册资本在1000-5000万的企业占比约为25%。

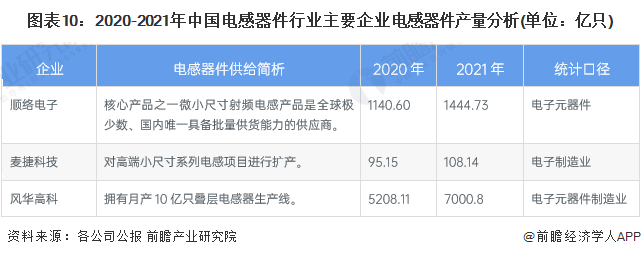

从中国主要电感器件企业供给情况来看,顺络电子能够提供国内唯一具备批量供应微小尺寸射频电感,形成差异化;风华高科拥有月产10亿只叠层电感器的生产线;麦捷科技则对高端小尺寸系列电感项目进行扩产。各家企业均在不同类型的电感器件上做差异化管理。

注:以上电子器件产量包括各类型被动元器件的总和

电感在电子设备(消费电子、汽车、工控、军工和医疗等)中必不可少,有过滤噪声、处理信号、稳定电流和抑制电磁波干扰的功能。随着中国通讯技术的快速更迭以及物联网、智慧城市等相关产业大规模建设,中国电感器市场规模快速发展。根据《中国电子元器件行业“十四五”规划》中公布的数据,“十三五”期间,我国电感行业年均增长率为6.3%,2020年我国电感器件行业完成销售额279亿元。同时,规划中提及2021-2025年按8%的行业增长率增长,初步统计2021年中国电感器件行业销售额约为301亿元

注:该销售额仅为中国国内电感器件销售额,不包括中国企业销售至国外的销售额。

行业竞争格局

1、中国电感器件企业竞争格局

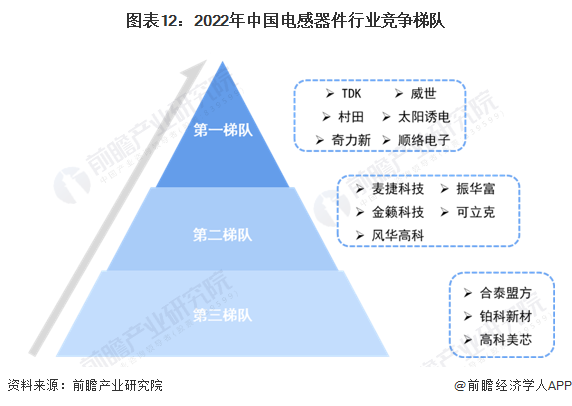

中国电感器件行业企业大致分为三个梯队。第一梯队的企业是以TDK、村田为代表的日本电感器件行业领先企业,这些企业布局多种类型电感器件型号及产品,在中国市场占有率相对较高,除此之外还包括奇力新、顺络电子这些著名中国品牌电感器件;第二梯队是国内上市的电感器件企业,包括麦捷科技、风华高科、振华富、风华高科等;第三梯队是从事电感器件制造的企业,规模相对较少,但也布局多种电感器件产品顺应产业发展,包括合泰盟方、铂科新材、高科每芯等。

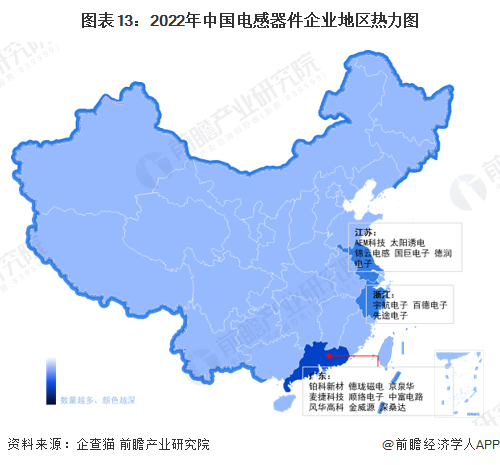

2、中国电感器件区域竞争格局

根据中国企业数据库企查猫,目前中国电感器件企业主要分布在广东省和浙江省。截至2022年8月,广东省共有相关电感器件企业数5300家,排在第一位,广东省电感器件代表企业有风华高科、顺络电子、麦捷科技等头部电感器件企业;浙江省电感器件生产企业数量为4143家,排名第二,代表企业有包括宇航电子、百德电子等。江苏省的电感器件生产企业数量达到2471家,排在第三位,代表企业有AEM科技、江苏中迪等。

行业发展前景及趋势预测

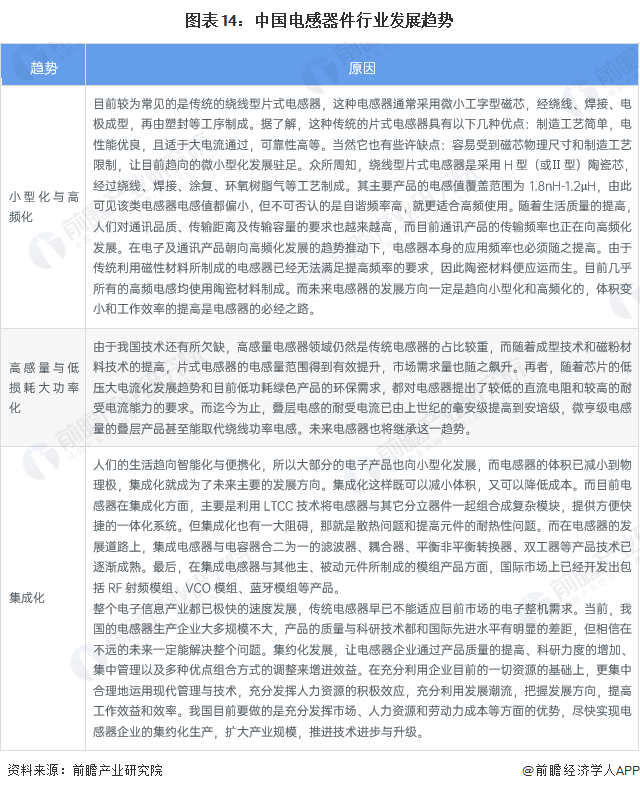

伴随着电子信息产业的发展,汽车电子、消费电子是当前科技发展的大趋势。消费电子要求电感器件等电子元器件微小化及高频化,以满足消费者对产品小巧、便携的需求。而汽车电子则要求电感器件等电子元器件达到优秀的可靠性,满足汽车使用年限较长的要求。总体来说,未来电感器件会持续往小型化与高频化、高感量与低损耗大功率化、集成化发展。

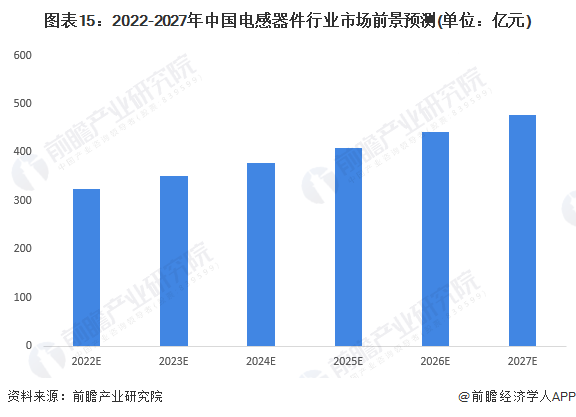

随着中国通讯技术的快速更迭以及物联网、智慧城市等相关产业大规模建设,中国电感器市场规模将快递发展,增速约高于全球增速,按照中国电子元件行业协会中提及的中国电感行业按8%增长测算,到了2027年,中国电感器件行业市场规模约为478亿元。