7年前周鸿祎曾表示,看不明白互联网公司做金融,还是踏踏实实做好安全领域的产品,不打算涉足互联网 金融。但近年来,360旗下的金融版图却一再拓宽。在去年布局保险经纪和融资担保后,360旗下金融板块即将拿下银行牌照。

6月5日晚间,360集团发布公告称,公司将以12.8亿元的价格收购天津金城银行股份有限公司(简称“金城银行”)30%的股权。在股东大会审议及银保监会批准后,360集团将成为这家民营银行的第一大股东。

360集团此次股权收购后,也将成为继阿里、腾讯后,第三家任银行第一大股东的互联网公司。公开资料显示,金城银行是银保监会首批获准筹建的五家民营银行之一,于2015年正式营业,注册资本30亿元。这也是首家大股东发生变动的民营银行。

据360集团公告,此次受让金城银行股份的是5名原发起股东,5名股东分别持有金城银行6%的股权,共计9亿股股份。若对应30亿总股数来看,金城银行每股净资产为1.355元,360将溢价5.05%对其进行认购。

拿下银行牌照,360集团金融版图再拓宽

据了解,早在去年11月就有消息传出360集团即将入股金城银行,并且入股前还经历了较为漫长的洽谈和交易过程。

此次360集团若能成功入股金城银行,就能集齐银行、消费金融、金交所、小额贷款、基金代销、融资担保、保险经纪等金融牌照。

据悉,360集团目前已收入囊中的金融牌照共7家,分别为福州三六零融资担保有限公司、上海三六零融资担保有限公司、福州三六零网络小额贷款有限公司、广东众康永道保险经纪有限公司、晋商消费金融、和耕传承基金销售有限公司和互联网 金融资产(西咸新区)交易中心有限公司。

2020年一季度末,360金融累计注册人数1.42亿,较去年同期增长49%;授信用户数量为2611万人,较去年同期增长62.9%;累计借款人达1681万人,同比增长61.2%。据悉,360金融的合作金融机构数量已经增加到84家。

此次360集团宣布入股金城银行,360金融方表示此举将发挥金融领域的集群效应,通过高效的战略协同进一步扩展金融生态。

作为360金融旗下生产的一个线上小额信用贷款消费口子,360借条于2016年9月上线。数据显示,360借条APP在2019年的月活用户高达1511万人,在消费信贷领域排第一,其165万的人均DAU(日活)也在消费信贷领域最高。

在6月5日中国互联 网金融协会发布的首批备案金融客户端应用软件名单中,360借条成为为数不多的几家进入首批备案名单的金融科技APP。

360集团称此次入股金城银行,主要基于民营银行良好的发展机遇和市场前景。这与近日中共中央、国务院下发的《关于新时代加快完善社会主义市场经济体制的意见》一文中重提“支持发展民营银行、社区银行等中小金融机构”的政策有所契合。

近年来,以背后大股东的流量优势为依托的互联网银行在民营银行队伍中表现亮眼。截止到目前,共有14家披露2019年年度报告,其中跻身千亿资产规模梯队的有两家:微众银行和网商银行。网商银行的第一大股东是蚂蚁金服,背靠阿里,而微众银行则背靠腾讯。这两家以4308亿元的总资产瓜分民营银行总资产的半壁江山。其中微众银行以2912亿元总资产甩出第二名网商银行一倍之多,同比增长32%。

但想要成功拿到银行这张牌照并非易事。根据2016年末银监会发布《关于民营银行监管的指导意见》,对于投资入股银行业金融机构的民营企业明确具体的准入条件:最近3个会计年度连续盈利,年终分配后净资产达到总资产30%以上,权益性投资余额不超过净资产50%等。

2017年11月3日,360借壳江南嘉捷回归A股。2019年4月,360发布回归A股以来的首份年报。年报显示,2018年360全年营收131.29亿元,同比上涨7.28%;实现归属于上市公司股东的净利润人民币35.35亿元,同比增长4.83%。截至2019年末, 360公司总资产达人民币 337.52 亿元,同比增长 15.00%。净利润59.80亿元,同比大涨69.19%。

入主后将打破股权分散格局

同其他民营银行相比,金城银行的股权结构尤为分散。互联网巨头360完成股权收购后,势必会打破现有股东格局占据更大主导权,并对现有资源进行整合。

据该行年报显示,金城银行共有16家股东,在所有民营银行中数量最多,且这16位股东分别来自商贸、投资、能源等多元化的行业。其中,排名前二的两大股东分别是天津华北集团和麦购集团,分别持股20%和18%,其他小股东合计占比62%。有9位股东持股比例为6%,超过一半的股东人数。

早先一位银行分析师曾向记者表示,很多民营银行在公司治理层面牵涉的股权问题尚未解决,“股权若太集中于个别民营股东,股东诉求和经营战略的关系理顺就挺难;股权太分散,如何防止形成内部人控制又是一个难题”。

民营银行高管频繁变动,似乎已成业内常态。最近一次比较引人关注的人士变动是在4月23日,原新网银行行长赵卫星卸任,将担任小米金融副总裁。而金城银行也未能幸免。

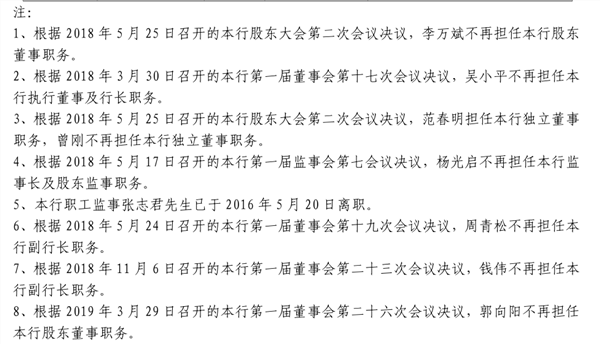

对于金城银行来说,2018年是多事之秋。自2016年5月20日起,金城银行已有1位行长、2位副行长、3位董事、2位监事辞职,其中六位高管辞任集中于2018年。原行长吴小平,自2018年3月30日辞去执行董事及行长一职后,该行行长位置至今空缺。

此外,2018年金城银行成为首位收到银监部门罚单的民营银行。根据天津银监局显示,4张罚单合计被罚160万,剑指金城银行同业业务违规。也是在这一年,金城银行营业总收入5.66亿元,净利润1.52亿元,成为17家民营银行中唯一家营业收入与净利润同比增速呈“双负”的银行。

据沃克森资产评估报告显示,截至评估基准日,金城银行涉及的法律诉讼一共25项,涉及金额一共7.54亿元。但本次评估未考虑该事项对评估结论。

360入股前,第一、第二大股东分别为华北集团和麦购集团,持股比例分别为20%、18%。但是,据金城银行2018年报,华北集团和麦购集团为了获得融资,二者分别已经将其持有金城银行总股权的9.67%、8.33%出质,质权人分别为天津农商行北辰支行和哈尔滨银行天津于家堡支行。据天眼查资料显示,该两笔股权出质仍处于有效状态。也就是说,前两大股东目前可支配的股权数量其实并不多。

此外,金城银行2018年报还显示,其中两位股东,锦达华夏(天津)有限公司(持股6%)和华天汇金国际贸易(天津)有限公司(持股0.5%)的股权均被冻结。

此次360入股,一跃成为金城银行手持30%股权的大股东,其实是天津德泰供应链管理有限公司、天津协合新能源发展有限公司、天津美锦资产管理有限公司、天津天利纵横贸易有限公司和晟鑫(天津)资产管理有限公司这五家分别转让6%股权的结果。若360成功入主,金城银行的股东数将从16位减少至12位,前三大股东合计将占68%,股权将进一步集中。

借助金融科技,向互联网转型

目前全国共有19家民营银行在营。金城银行作为全国首批五家民营银行之一,其业务开展主要是聚焦细分行业及供应链需求下的对公业务。目前该银行主要推出的产品是金税贷(缴税信用类)、金抵贷(房产抵押)、政采贷(基于政府采购合同的信用类)。

为了探索特色化发展模式,早在2016年8月,金城银行已成功发行国内资本市场第一单民营银行资产证券化产品“金泰一期资产支持专项计划”,募集资金17.3亿元顺利到位,成功开通了资本市场融资渠道,搭建了资产交易渠道和平台,一定程度上降低了金城银行的流动性风险。

资产证券化这一金融工具被认为拓宽了民营银行的再融资渠道,通过结构化处理提升了证券化产品的信用等级,降低了民营银行的融资成本。

针对此次360入股,金城银行负责人对此表示,随着互联网化进程的加快,云化、智能化和数字化成为了金融服务转型的关键。360的入股,将帮助金城银行更好地适应互联网化发展的新需求。

去年底,在2019(第十一届)卓越竞争力金融峰会”上,天津金城银行副行长吴志坚就曾表示,中小银行在服务实体经济中的作用不容小觑,借助金融科技走开放银行的发展思路将是中小银行较好的选择。