证券之星消息,2025年8月27日倍轻松(688793)发布公告称公司于2025年8月25日接受机构调研,华西证券、博时基金、博远基金、华创证券、源乘基金、尚诚资产、中信证券、中金公司、财通证券、平安基金、国投证券、申万宏源、西南证券、方正证券、长江证券、中泰证券、天风证券、国盛证券、海通国际、中亿科技、国金证券、国信证券、申万菱信、华福证券、信达澳亚、广发证券、银河证券、元兹投资、国泰海通、太平洋证券、华泰证券参与。

具体内容如下:

问:公司2025年上半年收入与利润下降的原因?哪些渠道对收入有较明显影响?

答:2025年上半年收入与利润下降原因

(1)2025年上半年公司销售收入下降,核心源于线上渠道承压,其中抖音骤降 70%,天猫、京东亦有降幅。收入承压主要受两大关键因素影响?

1)外部与产品端压力宏观经济波动、消费观念转变及行业竞争加剧,影响中高端产品收入;同时过往主推爆品未持续延续高销量,因而拉低整体营收。?

2)线上投入调整为提升营业能力公司减少无效渠道投放,上半年为提高整体经营效率,对部分渠道放缓投入,导致线上获客能力减弱、流量下滑,进而直接影响收入端。

(2)公司 2025 年上半年利润有所下滑,主要源于经营端压力的销售费用投入产出效能不足、非经营因素影响如计提资产减值损失和股份支付等影响?

经营端承压收入下滑同时,线下终端店面刚性成本仍处高位,且人流量受宏观经济波动、消费观念结构性转变而下降,而合同期内店面销售模式优化与结构调整需要时间及空间,进一步挤压利润空间。?

非经营因素影响净利润中包含资产减值损失842.48万元、股份支付775.50万元,两项非经营性支出合计1,617.98万元,均为经营之外的支出,对净利润影响显著。

下半年公司制定针对性计划以扭转局面

(1)经营策略突破点?

1)以内容赋能重启抖音渠道重新打造抖音团队,并已与专业代理商达成合作意向,将借助其成熟团队与达人资源,再次激活抖音流量与销量。

优化线上布局天猫、京东加大品牌推广与精准投放,优化运营曝光;深耕微信渠道,拓展品类、创新营销扭转线上下降态势,维持原有势能。

2)依托线下科技产品+速效按摩服务新模式推动原有125家直营门店升级转换及加速“轻松一刻”门店的拓展。

3)加速海外市场拓展。多渠道加速海外市场拓展,例如通过新加坡直营门店与马来西亚直营门店直营、其他国代、欧美线上融合等方式,提升海外市场销量。

(2)持续推动降本增效,提升运营效率。

2、2025年第二季度毛利率相较2025年第一季度显著改善?销售费用率为何大幅提升?

2025年第二季度毛利率提升,一方面得益于头部、眼部、礼盒套装等高毛利业务品类占比上升;另一方面,核心产品规模化生产降本与原材料管控见效,进一步优化产品毛利空间。

销售费用率上升主要系收入下滑与费用结构变化导致。?2025年上半年,公司调整销售策略,线上线下主动控制低效推广渠道投入,聚焦高转化渠道,推广费同比下降44%,?但销售费用中租金、人员薪酬等多为相对固定支出,短期内难以随收入波动同步调整。受上半年收入下滑影响,固定费用在营收中的占比被动上升,成为销售费用率大幅提升的主要原因。

3、2025年上半年,公司部分海外渠道取得不错进展。例如日本市场,除自营渠道运营外,还通过站外红人引流+新平台结合的模式大力推广产品,实现销量明显提升,合作首月收入同比增长超100%。请问海外市场目前整体开拓进展如何?

公司海外市场拓展已取得阶段性成果,目前正稳步推进全球化布局。线上渠道方面,公司已构筑起涵盖亚马逊、线上美国沃尔玛、TikTok、速卖通、亚米、Shopee、Lazada等多个电商平台的完备运营体系,借助电商平台的便捷性与广泛覆盖面,高效触达全球消费者。

线下方面,公司通过直营与加盟双模式运营。公司在新加坡和马来西亚各落地了首家直营门店,目前公司新加坡第二家门店正在筹备中。直营门店的开设构建起线上跨境电商、线下实体体验店的立体品牌体验模式,并试点推广速效按摩服务与商品销售结合的创新模式,为过往旅客提供便捷的健康消费体验,有效提升品牌知名度与美誉度。加盟方面,聚焦东南亚地区,公司成功摸索出一套以泰国市场为范例、极具标杆意义的品牌店面经销模式。该模式精准契合当地消费文化、市场需求与商业环境,历经实践检验,具备极高的可复制性。当下,公司计划将这一模式向马来西亚、印度尼西亚、越南等周边国家逐步拓展延伸,力求在东南亚区域打造出一片规模化、连锁化的品牌店面集群,释放更大的市场潜能。与此同时,公司韩国通过大客户拓展市场,也已取得不错的进展。此外,公司在主要业务区域设立了子公司,辅助海外线下渠道的开拓与发展,赋能公司国际化进程。

4、请问公司礼品经济模式拓展情况如何?

随着市场需求升级,公司敏锐捕捉消费者礼盒消费需求,逐步规划推出覆盖各类人群的礼盒,不仅聚焦微信渠道送礼场景,更延伸至其他消费渠道,尤其在适老化产品领域重点布局,既精准满足多渠道礼盒消费需求,也进一步丰富产品组合的宽度。?这一产品策略目前成效显著,2025年上半年,公司礼盒套装业务同比增长约130%,凸显出礼盒产品的市场竞争力,也为公司业务增长注入新动能。

5、直营门店中,有多少家门店增设了“速效按摩”服务这一模式?

公司自2024年起逐步启动“科技产品+速效按摩”创新商业模式,经过阶段性落地与优化,目前该模式已基本实现全面规模化运营。?

截至2025年8月26日,模式落地呈现“两类门店同步推进”的格局一方面,聚焦速效按摩服务场景,已全新搭建10家以该服务为核心的“轻松一刻”门店,进一步拓宽服务场景覆盖;另一方面,对现有全球125家直营门店进行服务升级,基本均已在店内增设专属功能区,标准化提供速效按摩服务,实现“科技产品+速效按摩”的场景深度融合,让消费者在门店内可同时享受产品试用与便捷按摩服务,形成差异化消费体验。

6、轻松一刻后续的开店计划?现在已经有的店单店店效情况?财务模型是否已经跑通?

“科技产品+速效按摩”模式下,“轻松一刻”门店发展路径清晰2025年年底预计开店40家以上,2025年“轻松一刻”开店聚焦深圳,覆盖广州、西安,重庆,成都等,明年将拓展更多城市。2026年拟新增200-300家门店,加速规模化布局。?“轻松一刻”门店模式已验证可行,随着门店加速拓展,?“轻松一刻”有望与线上营销联动助力业绩升。

2025上半年“轻松一刻”门店运营成效显著自开业起,门店所带动的人流量显著增加,收入基本逐月上涨,且大部分单店已实现盈利,验证该商业模式具备可推广性。

7、公司今年下半年有什么新品规划?I+技术如何在产品侧落地改善消费体验?

今年上半年,公司完成多部位产品布局与核心品类迭代,推出覆盖头皮、头部、腰腿脚的全新产品,同时升级肩颈、眼部等经典品类,持续完善全场景按摩产品矩阵。

下半年,公司将紧扣市场需求,以重大消费节日为节点推进新品发布,既包括现有品类的性能与体验优化,也有全新品类拓展。公司持续丰富产品矩阵,满足多元场景健康需求,巩固智能按摩领域地位。

I技术融合上,公司已将智能化定为研发核心。此前联合阿里云、百度落地See5k系列、数字人交互等成果,提升用户体验与按摩精准度;目前正与更多头部企业深度合作,为产品注入前沿智能技术,推动设备向“精准化、个性化、智能化”升级。

未来,面对消费升级与I革新,公司将通过扩充产品矩阵、拓展I应用领域,提升产品竞争力与市场份额,为消费者提供更优质的智能健康体验。

8、公司公告中提到,将信息化升级建设项目节余募集资金用于“面向实感交互智能的传感器矩阵搭建与应用研究”,能详细介绍一下该项目吗?

公司于2025年8月份正式通过董事会审议,将信息化升级建设项目节余募集资金用于“面向实感交互智能的传感器矩阵搭建与应用研究”。该项目建设期为2025年7月-2027年6月(2年),将重点推进“实感交互智能”技术研发,核心围绕多模态传感器矩阵搭建与算法开发。一方面,搭建或者优化包含压力、温度、运动、生物电传感器在内的传感器矩阵,实现压力、温度、运动、生物电等多维度数据的精准采集,为实感交互奠定数据基础;?另一方面,同步开发适配实感交互智能的专属算法,通过算法处理传感器采集的多维数据,实现环境感知、用户行为预测及个性化健康服务功能。

目前,“实感交互智能”已规划全面应用于倍轻松新一代智能健康产品,通过“传感器矩阵+专属算法”的协同,进一步提升产品交互性与智能化水平,为用户带来更精准、个性化的健康体验,助力公司在智能健康领域强化技术壁垒,开拓新市场优势。

倍轻松(688793)主营业务:智能便携按摩器的设计、研发、生产、销售及服务。

倍轻松2025年中报显示,公司主营收入3.85亿元,同比下降36.22%;归母净利润-3611.47万元,同比下降238.19%;扣非净利润-3701.19万元,同比下降253.57%;其中2025年第二季度,公司单季度主营收入1.88亿元,同比下降39.42%;单季度归母净利润-3428.22万元,同比下降425.76%;单季度扣非净利润-3470.57万元,同比下降507.94%;负债率54.29%,投资收益-19.85万元,财务费用-54.42万元,毛利率62.63%。

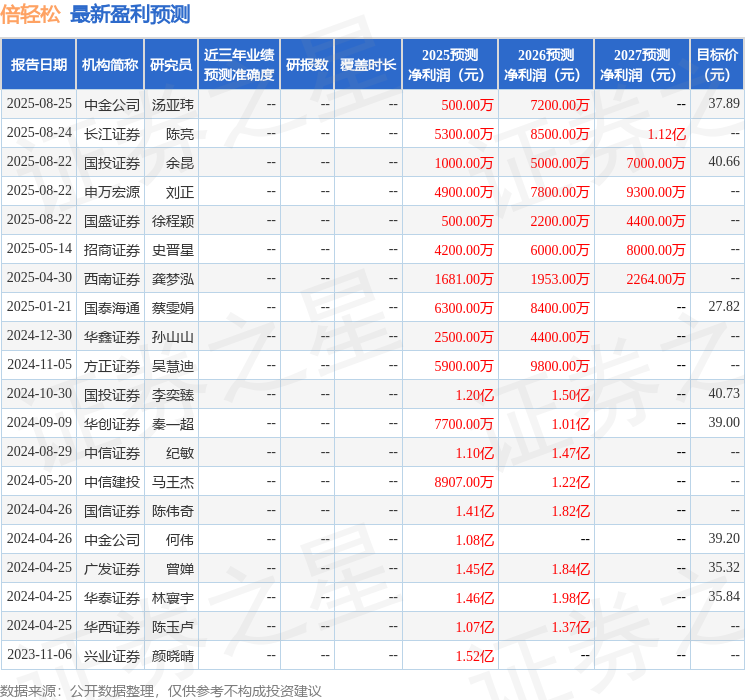

该股最近90天内共有5家机构给出评级,买入评级3家,增持评级2家;过去90天内机构目标均价为39.28。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流入903.97万,融资余额增加;融券净流入0.0,融券余额增加。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。