财信证券股份有限公司黄静近期对东鹏饮料进行研究并发布了研究报告《平台化效能逐步释放,业绩持续高增》,给予东鹏饮料买入评级。

东鹏饮料(605499)

投资要点:

事件:公司发布2024年年报。2024年,公司实现营业收入158.39亿元,同比增长40.63%;实现归母净利润33.27亿元,同比增长63.09%;实现扣非归母净利润32.62亿元,同比增长74.48%。其中,Q4单季度实现营业收入32.81亿元,同比增长25.12%;实现归母净利润6.19亿元,同比增长61.21%;实现扣非归母净利润5.99亿元,同比增长62.97%。

东鹏特饮市场份额持续提升,补水啦迈入“十亿级单品”行列。分产品看,2024年,全年主力大单品东鹏特饮实现营收133.04亿元,同比增长28.49%,占营收84.08%。尼尔森IQ数据显示,2024年东鹏特饮在我国能量饮料市场销售量占比由2023年的43.0%提升至47.9%,连续四年成为我国销售量最高的能量饮料,全国市场销售额份额占比从30.9%上升至34.9%。电解质饮料定位精准,增长势头强劲,迈进“十亿级单品”行列,全年实现营收14.95亿元,同比增长280.37%,占比从2023年的3.49%提升至9.45%。其他饮料(含咖啡类、无糖茶饮等产品)实现营收10.23亿元,同比增长103.19%,营收占比为6.47%。2024Q4,东鹏特饮实现营收27.97亿,同比增长18.52%;电解质饮料淡季特征相对明显,实现营收2.84亿元,同比增长237.30%,环比下滑61.37%;其他饮料实现营收2.11亿元,同比增长22.20%。

全国化扩张成果显著,单商质量继续提升。2024年,经销/重客/线上渠道分别实现营收136.06/17.44/4.45亿元,分别同比增长37.28%/57.59%/116.95%。经销商质量提升明显。截至2024年底,经销商数量为3193个,同比增长7.11%,活跃的终端销售网点数目持续稳定增长至近400万家;对应单经销商收入为426万元,同比增长28.16%。经销模式分地区看,广东区域作为公司大本营,持续渠道精耕下维持双位数以上增长,2024年全年实现营收43.60亿元,同比增长15.93%,占比由2023年的33.43%下降至27.56%;公司加速拓展全国范围终端网点,带动其他销售区域营收增长49.57%,其中华东、华中、广西、西南和华北区域分别实现营收22.01/20.75/11.54/17.24/18.56亿元,分别同比增长45.13%/48.17%/17.41%/54.65%/83.85%。

原材料成本下降叠加规模效应带动毛利率上行,提升费用投放效率,净利率创新高。2024年,公司毛利率为44.81%,同比提升1.74%,主要得益于原材料价格下降和产品的规模效应。销售/管理/财务费用率分别为16.93%/4.02%/-1.20%,同比下滑0.44/0.58/1.22pct。公司通过营销数字化系统进行精准营销,提高销售费用产出比。归母净利率提升2.89pct至21.00%。2024Q4,毛利率和净利率分别为43.89%和18.87%,分别同比-1.01pct/+4.22pct;销售/管理/财务费用率分别同比下滑1.52/0.61/2.70pct。

盈利预测和投资建议:预计公司2025-2027年营业收入分别为203.39/246.66/298.40亿元,同比增长28.41%/21.28%/20.98%;归母净利润分别为43.74/53.39/64.75亿元,同比增长31.49%/22.05%/21.28%;对应当前股价的PE分别为27/22/18倍。公司拓宽能力边界,持续强化消费者认知,消费场景不断增加,消费群体实现扩容,规模效应下盈利能力持续提升。公司公告拟发行H股并在港交所上市,出海探索再进一步,有望打开新的成长空间。考虑到公司先行指标合同负债表现亮眼,看好2025年公司业绩继续高增,维持公司“买入”评级。

风险提示:原材料价格大幅波动;新品推广不及预期;食品安全问题。

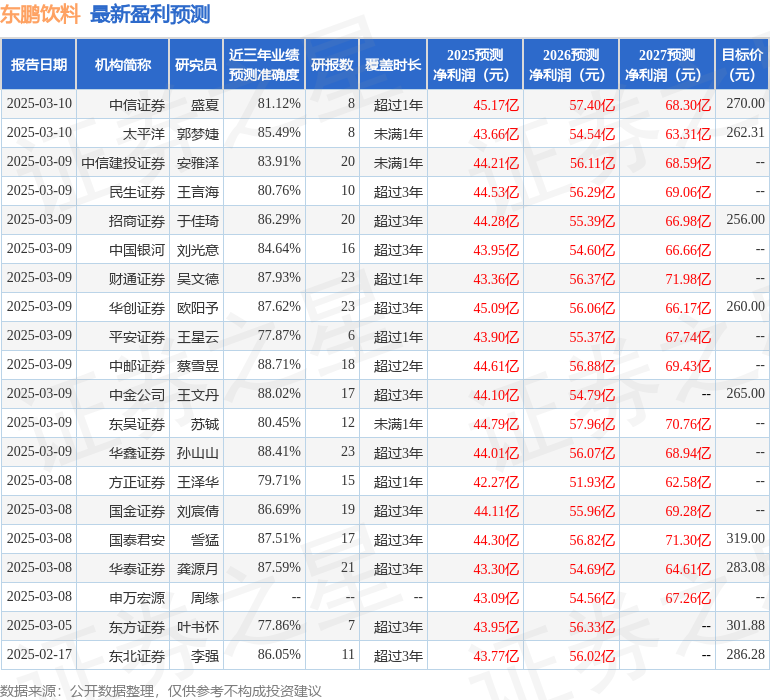

证券之星数据中心根据近三年发布的研报数据计算,中邮证券蔡雪昱研究员团队对该股研究较为深入,近三年预测准确度均值高达88.71%,其预测2025年度归属净利润为盈利44.61亿,根据现价换算的预测PE为26.46。

最新盈利预测明细如下:

该股最近90天内共有31家机构给出评级,买入评级26家,增持评级5家;过去90天内机构目标均价为281.81。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。