开源证券股份有限公司张宇光,方勇近期对东鹏饮料进行研究并发布了研究报告《公司信息更新报告:2024年收入高增,2025年稳中求进》,给予东鹏饮料增持评级。

东鹏饮料(605499)

2024年高增收官

2024年公司收入158.4亿元,同比增40.6%;扣非前后归母净利润33.3、32.6亿元,同比增63.1%、74.5%。2024Q4公司收入32.8亿元,同比增25.1%;扣非前后归母净利润6.2、6.0亿元,同比增61.2%、63.0%。2025年高基数下巩固市场为先,然后稳中求进,增速有所放缓,我们下调2025-2026年归母净利润预测至39.96、47.57亿元(前值42.32/50.43亿元),新增2027年预测52.10亿元,对应2025-2027年EPS7.68/9.15/10.02元,当前股价对应2025-2027年29.5/24.8/22.6倍PE,全国化渠道建设日趋完善,电解质水势头依然较好,维持“增持”评级。

老品高增、新品强劲,各区域市场全面开花

(1)2024年能量饮料营收同比增28.7%,其中销量同比+29.3%、单价同比-0.5%,销量预计主因主力消费人群持续增长、区域市场持续扩张,公司旺季加大奥运赛事广告和终端活动等投入强化动销。电解质水补水啦营收同比增280.4%,销量同比+279.8%、吨价同比+0.2%,电解质水达成全年任务目标,上升势头依然强劲。(2)分区域看,2024年广东/华东/华中/广西/西南/华北市场营收同比增15.9%/57.2%/36.5%/17.7%/54.7%/83.8%,以华东、西南、华中华北为代表的省外市场保持高速增长,广东、广西等基数较高、市场成熟的区域保持较快增长。

净利率同比明显改善

2024净利率同比+2.89pct,其中毛利率同比+1.74pct,主因白砂糖、PET包材等原料价格下降叠加规模效应贡献。销售、管理、研发、财务费用率同比-0.44、-0.59、-0.09、-1.22pct,费用率随着收入规模扩大而下降,期间公司扩大销售队伍、增加冰柜等渠道投入、广告费用下宣传推广费用率有所上升。

2025年稳中求进

公司制定2025年经营目标收入、净利润不低于20%增长。国内市场大东鹏体量较大下增速预计有所放缓,补水啦有望继续高增。公司将继续拓展网点,加大渠道覆盖密度,同时积极布局新品,筹划进军海外市场,寻求新增长点。

风险提示:竞争加剧风险、原材料价格大幅上涨风险、食品安全风险。

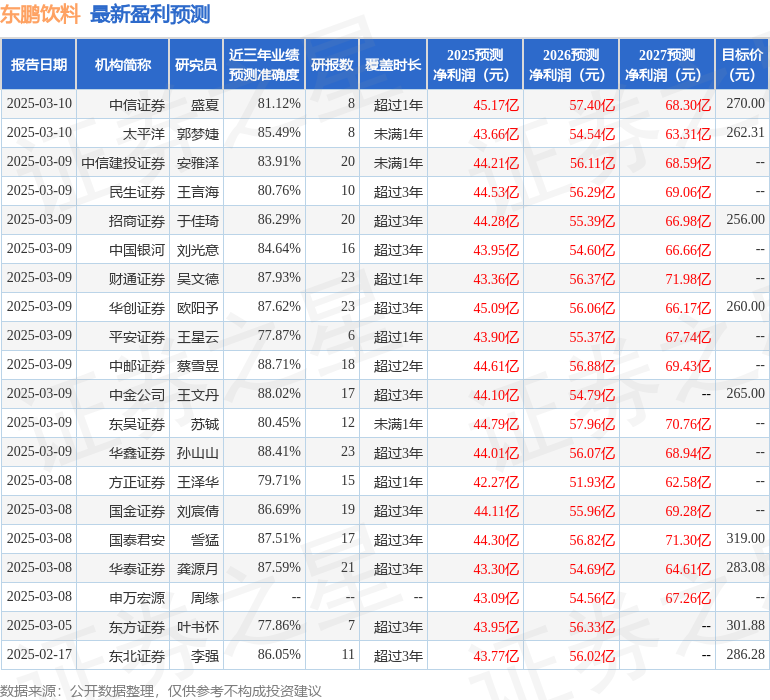

证券之星数据中心根据近三年发布的研报数据计算,中邮证券蔡雪昱研究员团队对该股研究较为深入,近三年预测准确度均值高达88.71%,其预测2025年度归属净利润为盈利44.61亿,根据现价换算的预测PE为26.46。

最新盈利预测明细如下:

该股最近90天内共有31家机构给出评级,买入评级26家,增持评级5家;过去90天内机构目标均价为281.81。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。