民生证券股份有限公司近期对山西汾酒进行研究并发布了研究报告《2024年三季报点评:稳中有进,聚焦高质量发展》,本报告对山西汾酒给出买入评级,当前股价为208.76元。

山西汾酒(600809)

事件:2024年10月30日,公司发布2024年三季报,24Q1-3公司分别实现营收/归母净利润/扣非后归母净利润313.58/113.50/113.52亿元,分别同比+17.25%/+20.34%/+20.41%。经测算,24Q3公司实现营收/归母净利润/扣非后归母净利润86.11/29.40/29.42亿元,同比+11.35%/+10.36%/+10.27%,24Q3公司合同负债54.81亿元,环比-2.51亿元,营收+Δ合同负债同比+16.88%,销售收现85.60亿元,同比+30.77%。截至24Q3末公司经销商数量4368家,环比Q2末净增加172家。

均衡发力稳中有进,基地市场具备韧性。分结构看,24Q3公司中高价白酒营收同比+6.73%至61.88亿元,其他白酒营收同比+25.62%至24.05亿元,中高价白酒占比同比-3.16pct。公司产品结构较Q2环比有所恢复,预计主要系Q2公司主动对青花系列控货,为渠道释压,三季度针对青花系列加大营销动作,预计青20、25取得较快增长。与此同时,公司顺势而为抓住腰部及大众价位需求,稳步推进老白汾市场开拓及渠道下沉,玻汾延续Q2趋势适度放量,在当前外部需求环境下公司产品组合均衡发力,体现出较强的抗风险能力。分区域看,24Q3省内/省外营收分别同比+12.12%/+10.95%至35.06/50.87亿元,公司持续优化省内渠道管理,山西市场作为公司大后方亦体现出较强韧性,同时公司持续精耕长江以南核心市场,全国化进程稳步推进。

毛利率略有下滑,整体盈利能力稳定。24Q3公司毛利率74.29%,同比微下滑0.75pct,预计主要系产品结构下移。费用端管控良好,24Q3营业税金及附加/销售/管理/研发比率分别14.62%/10.54%/4.43%/0.54%,同比-1.40/-0.07/+0.61/+0.36pct。综上,24Q3公司扣非归母净利率34.17%,同比-0.34pct,盈利能力保持稳定。

聚焦高质量发展,长期成长逻辑坚实。公司坚持聚焦高质量发展,产品端围绕不同价格带四大单品聚焦资源,并夯实组织管理,推进专业化运营;区域端则优化市场布局,精耕大基地、华东、华南三大市场,提升覆盖广度和深度;同时持续深化营销模式变革,渠道端稳步下沉,并通过数字化方式提升效率和市场掌控力,今年以来公司汾享礼遇模式已逐渐显效,后续有望因地制宜,进一步完善优化。中长期公司成长逻辑坚实,我们看好后续青花系列持续全国化,带动产品结构稳步提升。

投资建议:我们适度下调公司盈利预测,预计公司2024-2026年营业收入分别为371.39/428.51/490.90亿元,分别同比增16.3%/15.4%/14.6%;归母净利润分别为124.27/145.59/168.92亿元,分别同比增19.1%/17.2%/16.0%当前股价对应PE分别为20/17/15倍,维持“推荐”评级。

风险提示:青花系列增长不及预期;省外扩张不及预期;食品安全风险。

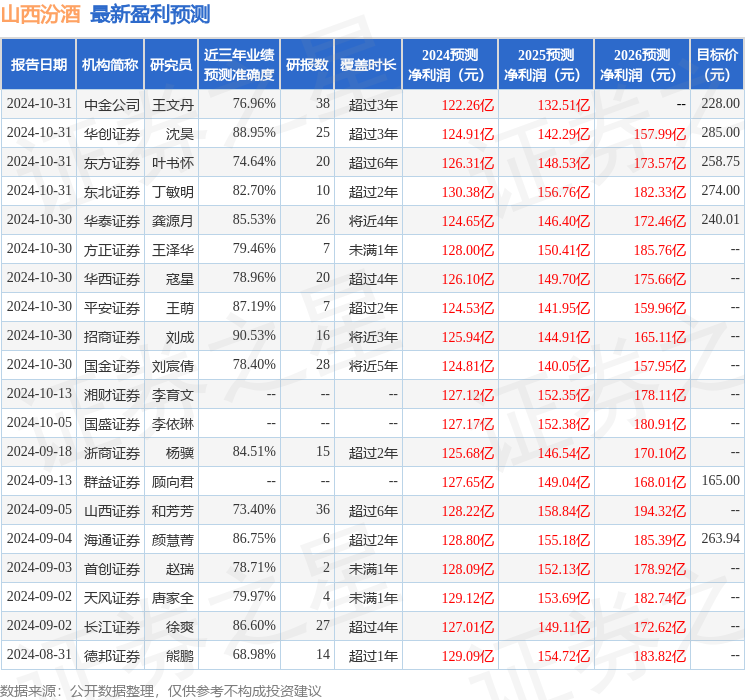

证券之星数据中心根据近三年发布的研报数据计算,招商证券刘成研究员团队对该股研究较为深入,近三年预测准确度均值高达90.53%,其预测2024年度归属净利润为盈利125.94亿,根据现价换算的预测PE为20.23。

最新盈利预测明细如下:

该股最近90天内共有46家机构给出评级,买入评级40家,增持评级5家,中性评级1家;过去90天内机构目标均价为237.55。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。