中国银河证券股份有限公司胡孝宇近期对滨江集团进行研究并发布了研究报告《2024年三季报点评:财务控制杠杆,投资深耕杭州》,本报告对滨江集团给出买入评级,当前股价为10.38元。

滨江集团(002244)

事件:公司发布2024年三季报,公司实现营业收入407.84亿元,同比下降12.09%;归母净利润16.33亿元,同比下降33.94%;基本每股收益0.52元股,同比下降34.18%。

交付项目毛利率低影响利润:公司2024年三季度实现营收407.84亿元,同比下降12.09%;归母净利润16.33亿元,同比下降33.94%。归母净利润降福大于营收,主要由于交付项目毛利下降,公司2024年前三季度的毛利率为10.43%,较去年同期下滑4.56pct。费用率方面,公司2024年前三季度的销售费用率、管理费用率分别为1.51%、1.33%,分别较去年同期升高0.19pct、0.38pct。

销售排名稳定:根据克而瑞数据,2024年前三季度实现销售面积170万方,司比下降32.97%;销售金额801.3亿元,同比下降34.39%;对应的销售均价47135元/平米,同比下降2.13%。从销售排名看,公司2024年前三季度全口径销售金额位列第8,与年中名次持平。

投资深耕杭州:2024年第三季度,公司新增三个地块,均位于杭州,土地总价为50.44亿元。按照相应的竞得土地公告,公司在如上三个地块的权益比例为100%。根据克而瑞数据计算得到公司第三季度的销售规模为219亿元,按此计算得到的拿地力度为23.03%。

控制机杆:截至2024年三季度末,公司剔除合同负债的资产负债率为59.08%,净负债率为11.54%,公司严格控制杠杆。经营性现金流方面,公司2024年前三季度经营活动净现金流为-14.07亿元,较去年同期下滑105.04%,主要由于公司维持较强的拿地力度,购买商品、接受劳务支出相对稳定,报告期内的资金回笼受到销售同比下降、按揭首付比例下调等因素影响。随着土地款的支付,以及已售项目逐步达到按揭放款条件,回笼资金或有望增加,公司经营活动现金流有望改善。

投资建议:受行业整体承压等因素的影响,公司前三季度交付项目毛利率承压影响归母净利润。公司持续深耕杭州,财务方面控制杠杆。我们维持公司2024-2026年归母净利润为27.77亿元、31.16亿元、32.93亿元的预测,对应EPS为0.89元/股、1.00元/股、1.06元/股,对应PE为11.10x、9.90X、9.36X、维持“推荐”评级。

风险提示:宏观经济不及预期的风险、房地产销售不及预期的风险、房价大幅度下跌的风险、资金回流不及预期的风险、债务偿还不及预期的风险、经营业务不及预期的风险。

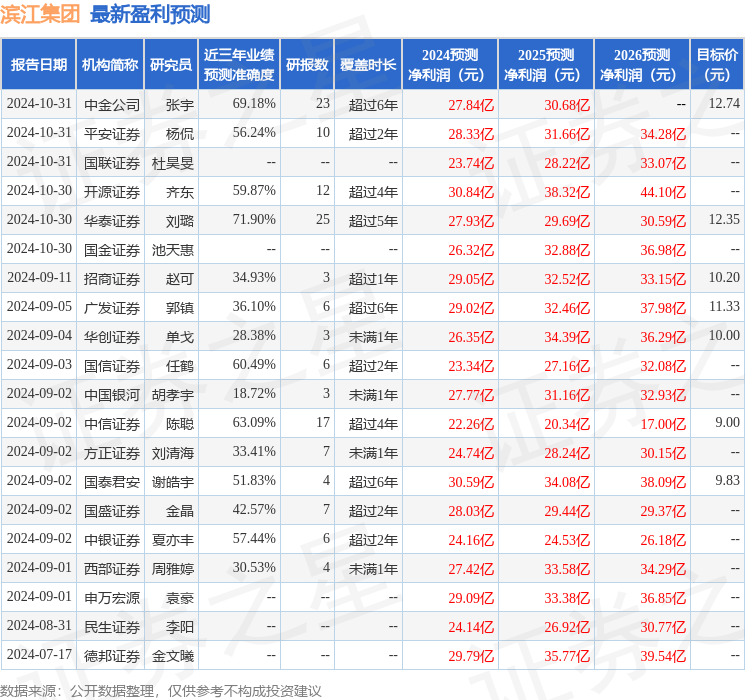

证券之星数据中心根据近三年发布的研报数据计算,华泰证券刘璐研究员团队对该股研究较为深入,近三年预测准确度均值为71.9%,其预测2024年度归属净利润为盈利27.93亿,根据现价换算的预测PE为11.53。

最新盈利预测明细如下:

该股最近90天内共有20家机构给出评级,买入评级15家,增持评级4家,中性评级1家;过去90天内机构目标均价为11.55。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。