天风证券股份有限公司杜鹏辉近期对中国太保进行研究并发布了研究报告《中国太保24Q3业绩点评:利润弹性充分释放,负债端未来值得期待》,本报告对中国太保给出买入评级,当前股价为36.68元。

中国太保(601601)

事件:公司24Q3单季实现净利润131.8亿元,同比+173.6%;24年前三季度实现净利润383.1亿元,同比+65.5%。

投资端:权益+固收双牛带动投资收益高速增长。

24年前三季度,公司实现利息收入+投资收益+公允价值变动损益合计985.0亿元,同比+105.9%。公司总投资收益率/净投资收益率分别为4.7%/2.9%(均未年化,年化后6.3%/3.9%),较23年同期+2.3/-0.1Pct。股债共振上涨带动投资收益三季度释放明显,带来显著业绩增量。

太保寿险:个险贡献主要增量,银保价值转型延续。

24年前三季度,公司实现新单保费收入706.7亿元,同比-5.0%(24H同比-11.8%,增速提升6.7Pct),Q3单季有所改善;新业务价值142.4亿元,同比+37.9%(24H同比+22.8%,增速提升15.1Pct);新业务价值率20.1%,同比+6.2Pct。

1)个险渠道:实现新单保费收入338.3亿元,同比+16.3%(24H同比+10%,增速提升6.3Pct);月均核心人力规模5.8万人,同比+2.4%;核心人力月人均首年规模保费6.1万元,同比+15.0%;新增人力量质齐升,增员人数同比增长15.5%,新人月人均首年规模保费同比增长35.0%。

2)银保渠道:实现新单保费收入240.2亿元,同比-18.4%(24H同比-30.4%,增速回升12.0Pct);其中个人长险期缴新保规模保费102.0亿元,同比+23.2%,银保渠道坚持价值导向,寻求有质量的发展。

太保财险:盈利边际稳定,非车保费收入快于车险。

太保财险实现保费收入1598.2亿元,同比+7.7%。其中车险保费781.3亿元,同比+3.3%;非车险保费816.9亿元,同比+12.2%。承保综合成本率为98.7%,与去年同期持平。

投资建议:负债端行业定价利率持续下调,负债端结构预计将会向分红险倾斜,公司销售队伍质态行业领先,更能适应分红险销售。投资端公司有望持续受益于资本市场行情,持续释放投资收益带动净利润增长。我们预计2024-2026归母净利润为445亿元、469亿元及506亿元,同比+63.1%、5.5%及7.7%。未来重点关注指数涨幅、长债收益率和负债端分红险的销售情况。维持“买入”评级。

风险提示:资本市场持续波动;长端利率持续下行;负债端表现不及预期

证券之星数据中心根据近三年发布的研报数据计算,招商证券郑积沙研究员团队对该股研究较为深入,近三年预测准确度均值为79.14%,其预测2024年度归属净利润为盈利395.06亿,根据现价换算的预测PE为8.92。

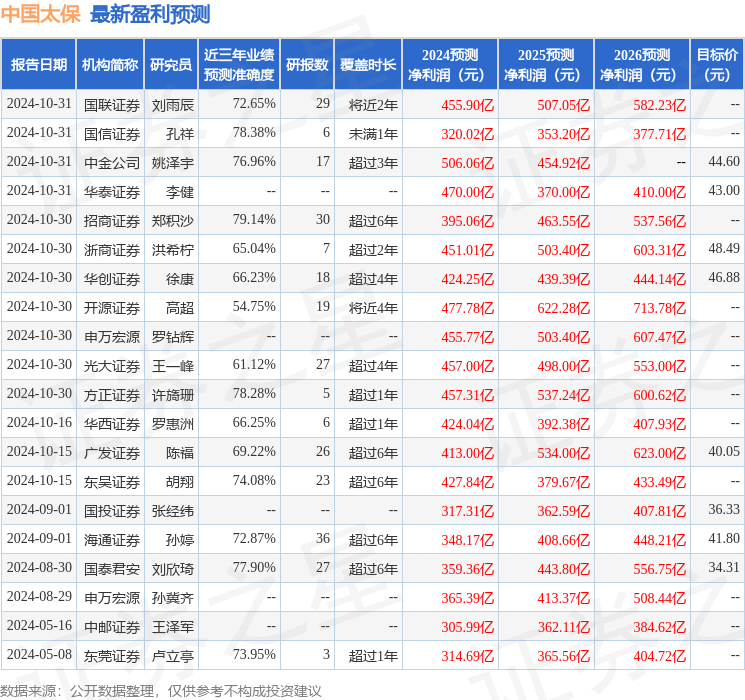

最新盈利预测明细如下:

该股最近90天内共有18家机构给出评级,买入评级16家,增持评级2家;过去90天内机构目标均价为41.77。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。