太平洋证券股份有限公司郭梦婕近期对山西汾酒进行研究并发布了研究报告《山西汾酒:业绩符合预期,青花系列保持稳健,腰部产品放量》,本报告对山西汾酒给出买入评级,认为其目标价位为233.00元,当前股价为208.76元,预期上涨幅度为11.61%。

山西汾酒(600809)

事件:山西汾酒发布2024年三季报,2024Q1-Q3实现收入313.58亿元,同比+17.25%,归母净利润113.50亿元,同比+20.34%,扣非归母净利润113.52亿元,同比+20.41%。2024Q3实现收入86.11亿元,同比+11.35%,归母净利润29.40亿元,同比+10.36%,扣非归母净利润29.42亿元,同比+10.27%。

业绩符合预期,青花系列保持稳健,腰部和玻汾放量,省外增长强劲。①分产品,2024Q1-Q3中高价酒类/其他酒类分别实现营收226.14/86.38亿元,同比+14.3%/+26.87%,中高档酒占比同比-2.0pct至72.4%。2024Q3中高价酒类/其他酒类分别实现营收61.88/24.05亿元,同比+6.7%/+25.6%,中高档酒占比同比-3.2pct至72.0%。根据渠道调研,我们预计前三季度青花20、25增速超过20%,青花30控量保价相对偏慢。老白汾增长30%左右,巴拿马增速20-25%,老白汾和巴拿马宴席放量,山西和环山西市场表现较好。玻汾实现20%以上增长,开拓新兴市场依托玻汾导入维持高增。其他酒中纯柔老白汾增长较快。公司近期计划推出600元价格带新品1924,青花26产品仍在准备中。②分区域,2024Q1-Q3省内/省外分别实现营收119.00/193.53亿元,同比+14.3%/+26.9%,省内占比38.1%,同比-2.0pct。2024Q3省内/省外分别实现营收35.06/50.87亿元,同比+12.1%/+10.9%,省内占比40.8%,同比+0.25pct。截至2024Q3省内/省外经销商825/3543个,较年初净增加+5/+423个。省内在去年高增长基础上实现稳健增长,省外承担更多放量任务,依托玻汾和青花系列实现增长动能,同时空白市场加速招商,长江以南市场增长亮眼。

受产品结构影响Q3毛利率略有下移,费用率小幅收缩。2024Q1-Q3公司毛利率为76.03%,同比+0.09pct,其中2024Q3毛利率74.3%,同比-0.75pct,主要受到产品结构影响。2024Q3税金及附加/销售/管理/研发费用率分别为14.62%/10.54%/4.43%/0.54%,同比-1.4/-0.1/+0.6/+0.3pct。2024Q1-Q3净利率为36.23%,同比+0.89pct,其中2024Q3净利率34.11%,同比-0.29pct。三季度末合同负债54.81亿,同增3.09亿,蓄水池相对充足。2024Q3公司销售收现增速为30.77%,好于收入增速表现。

盈利预测:我们预计2024-2026年收入同比增长16%/14%/12%,净利润同比增长17%/16%/12%,对应PE为20/17/15X。我们按照2025年业绩给20倍PE,一年目标价233元,维持“买入”评级。

风险提示:消费需求不及预期风险;行业竞争加剧;原材料成本上涨风险。

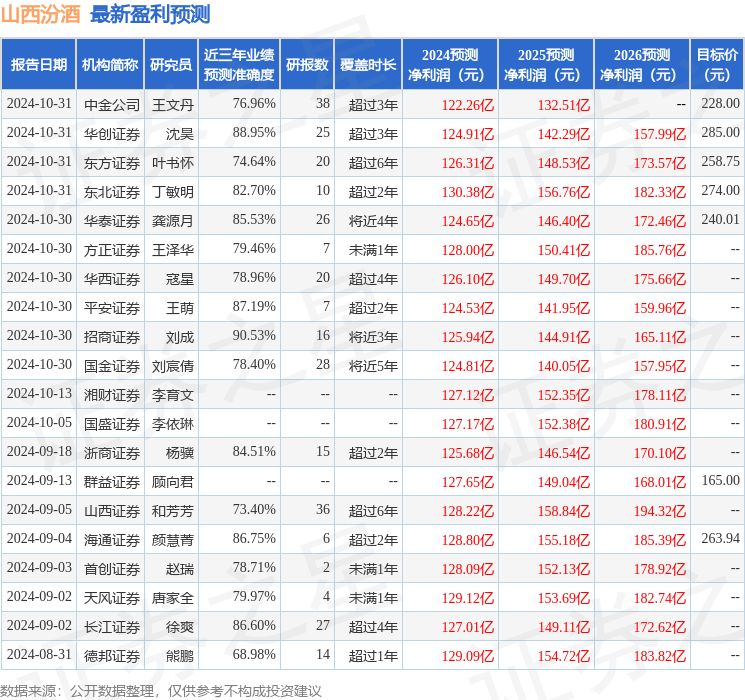

证券之星数据中心根据近三年发布的研报数据计算,招商证券刘成研究员团队对该股研究较为深入,近三年预测准确度均值高达90.53%,其预测2024年度归属净利润为盈利125.94亿,根据现价换算的预测PE为20.23。

最新盈利预测明细如下:

该股最近90天内共有46家机构给出评级,买入评级40家,增持评级5家,中性评级1家;过去90天内机构目标均价为237.55。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。