平安证券股份有限公司徐勇,付强,徐碧云近期对工业富联进行研究并发布了研究报告《AI服务器需求强劲,公司单季营收创历史新高》,本报告对工业富联给出增持评级,当前股价为24.25元。

工业富联(601138)

事项:

公司公布2024年三季报,2024年前三季度公司实现营收4363.73亿元,同比增长32.71%;归属上市公司股东净利润151.41亿元,同比增长12.28%。

平安观点:

AI服务器需求强劲,营收续创新高:2024前三季度,公司实现营收4363.73亿元(+32.71%YoY),主要系AI服务器需求强劲,云计算营收持续创高。2024前三季度,公司实现归母净利润151.41亿元(+12.28%YoY),扣非后归母净利润147.34亿元(+8.87%YoY),毛利率为6.82%(-1.14pctYoY),净利率为3.47%(-0.63pct YoY)。从费用端来看,2024前三季度,公司期间费用率为2.66%(-0.58pctYoY),其中销售费用率、管理费用率、财务费用率和研发费用率分别为0.18%(-0.06pct YoY)、0.74%(-0.17pct YoY)、0.11%(+0.40pctYoY)和1.63%(-0.75pct YoY)。Q3单季度,公司实现营收1702.82亿元(+39.53%YoY,+15.52%QoQ),营收为历史新高;实现归母净利润64.02亿元(+1.24%YoY,+40.58%QoQ),实现扣非归母净利润62.00亿元(+3.4%YoY,+45.50%QoQ),本季受外部因素影响,汇率波动较大,汇兑损益一定程度影响了利润。Q3单季度的毛利率和净利率分别为6.97%(-2.32pct YoY,+0.97pct QoQ)和3.76%(-1.43pctYoY,+0.68pct QoQ)。

AI服务器强劲增长,通用服务器持续回温:2024年前三季度,公司云计算业务整体营业收入较上年增长71%,其中,AI服务器营业收入较上年增长228%,占整体服务器营收比重提升至45%,2024年第三季度单季度AI服务器占整体服务器营业收入比重提升至48%,占比持续逐季提升,呈现一季优于一季趋势。通用服务器出货亦持续回温,2024年前三季度营业收入同比增长22%;云服务商2024年前三季度营业收入同比增长76%,营业收入比重为46%。网络通讯业务增长主要来自于400/800G交换机、WiFi及SmartNIC/DPU板卡。其中数据中心400/800G高速交换

机2024年第三季度单季度营业收入同比增长128%,环比增长亦达27%;相关业务2024年前三季度营业收入较上年增长近60%。SmartNIC/DPU等板卡2024年前三季度营业收入同比增长200%。

投资建议:公司是国内各类电子设备的高端智能制造龙头公司,凭借先进技术、优质产品和专业服务为客户提供完整解决方案,具备全球布局优势,现有客户为全球领先的头部云服务商及品牌客户。AI产业的爆发引发算力、高速网络通讯设备及服务器需求持续增长,为公司“端、网、云”等几大核心业务注入了澎湃动力,公司将深度受益AI需求增长。综合公司最新财报,我们调整了公司的盈利预测,预计2024-2026年公司EPS分别为1.19元、1.39元、1.60元(前值分别为1.29元、1.63元和1.93元),对应10月30日收盘价的PE分别为20.9X、17.9X和15.5X。基于公司跟客户长久密切合作关系、共同开发产品的能力及供应链管理的能力,公司现在仍占有较关键的地位。我们认为公司业绩将稳健增长,维持“推荐”评级。

风险提示:(1)宏观经济波动带来的风险:电子产品行业与宏观经济息息相关,如果宏观环境发生变化,将直接影响客户端需求,导致公司的营业收入等降低。(2)汇率波动风险:公司营业收入中主要以非人民币(美元为主)结算,由汇率波动产生的风险将影响公司盈利水平。(3)客户相对集中的风险:公司客户相对集中,若未来主要客户的需求下降、市场份额降低或是竞争地位发生重大变动,或公司与主要客户的合作关系发生变化,公司将面临订单减少或流失等风险。(4)主要原材料价格波动风险:如果未来原材料价格持续出现大幅上涨,而公司无法将成本及时向下游传递,则将面临营业成本上升、毛利率水平下降的风险。

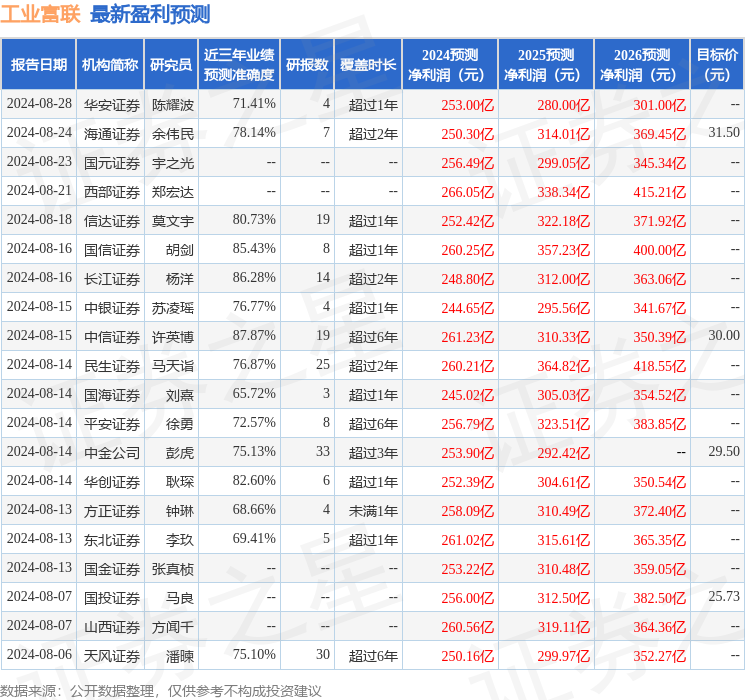

证券之星数据中心根据近三年发布的研报数据计算,中信证券许英博研究员团队对该股研究较为深入,近三年预测准确度均值高达87.87%,其预测2024年度归属净利润为盈利261.23亿,根据现价换算的预测PE为18.51。

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级20家,增持评级5家;过去90天内机构目标均价为28.02。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。