太平洋证券股份有限公司郭梦婕,肖依琳近期对泸州老窖进行研究并发布了研究报告《泸州老窖:Q3市场需求疲软环比降速,国窖稳健增长》,本报告对泸州老窖给出买入评级,认为其目标价位为162.90元,当前股价为135.98元,预期上涨幅度为19.8%。

泸州老窖(000568)

事件:泸州老窖发布2024年三季报,2024Q1-Q3实现总收入243亿元,同比+10.8%,归母净利润115.9亿元,同比+9.7%,扣非归母净利润115.6亿元,同比+10.2%。2024Q3实现总收入74亿元,同比+0.67%,归母净利润35.7亿元,同比+2.6%,扣非归母净利润35.7亿元,同比+3.5%。

收入略低于预期,Q3国窖维持正增。2024Q3公司业绩略低于预期,中秋国庆白酒动销表现平淡,国窖系列表现优于大盘。分产品来看,根据渠道调研,预估2024年前三季度国窖系列实现双位数增长,高低度增速接近。特曲系列增速快于1573,主要因为Q1中档酒增速较快贡献,后续增速逐步收窄。其中特曲60表现好于老字号特曲,窖龄表现偏弱仍在调整。2024Q3国窖实现个位数增长,其他系列均有所下滑,其中特曲60下滑幅度较小。分市场来看,西南基地市场表现更优,华北低度国窖保持稳健增长,华中、华东表现偏慢。

费用率持续优化,毛利率受产品结构影响略有波动。2024Q3毛利率为88.1%,同比-0.5pct,主要受到产品结构影响。2024Q3销售/管理/研发/财务费用率分别为11.8%/3.5%/0.9%/-1.6%,同比-1.1/-0.6/-0.01/+0.1pct。公司今年加大市场投入如广告、消费者活动、扫码红包、买赠活动等,内部提效降费效果明显,整体费用率持续优化。截止至三季度末公司合同负债26.5亿,同比下降3.1亿,Q3销售收现81.1亿,同比下降19.4%,表现弱于收入增速。

投资建议:根据近期市场需求情况以及三季报调整盈利预测,预计2024-2026年EPS分别为9.82/10.86/11.85元,PE分别为14/13/12X,我们按照2025年业绩给予15倍,一年目标价162.9元,维持“买入”评级。

风险提示:白酒市场需求疲软,产品结构升级不及预期,竞争加剧。

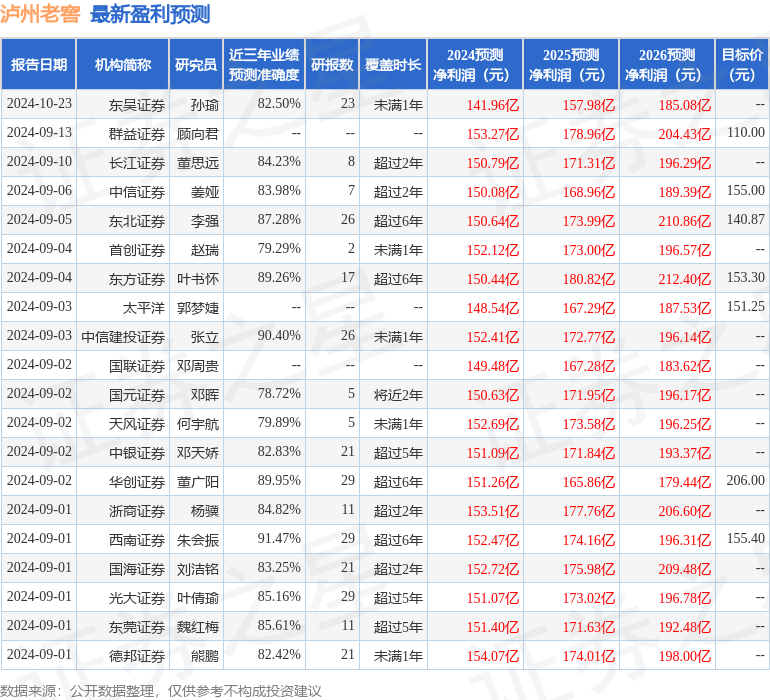

证券之星数据中心根据近三年发布的研报数据计算,西南证券朱会振研究员团队对该股研究较为深入,近三年预测准确度均值高达91.47%,其预测2024年度归属净利润为盈利152.47亿,根据现价换算的预测PE为13.21。

最新盈利预测明细如下:

该股最近90天内共有37家机构给出评级,买入评级33家,增持评级3家,中性评级1家;过去90天内机构目标均价为161.58。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。