中邮证券有限责任公司赵洋近期对东方雨虹进行研究并发布了研究报告《收入业绩承压,现金流改善显著》,本报告对东方雨虹给出买入评级,当前股价为13.9元。

东方雨虹(002271)

事件

公司发布24年三季报,前三季度实现收入216.99亿元,同比-14.44%,归母净利润12.77亿元,同比-45.73%,扣非归母净利润10.99亿,同比-49.41%,其中Q3实现收入64.8亿元,同比-23.84%归母净利润3.34亿元,同比-67.23%,扣非归母净利润2.63亿元,同比-71.72%。此外,公司公告拟用5-10亿元资金回购股票。

点评

收入压力显现,渠道结构改善:三季度公司收入及业绩均承压明显,地产新开工下行背景下,市场总量收缩明显,防水行业今年价格战竞争加剧,导致业绩承压;分渠道结构来看,我们预计公司直销渠道下滑显著,工程渠道/零售渠道仍能保持稳中有升。

费用率提升致盈利下滑:公司单Q3季度毛利率为28.9%,同比下滑0.5pct,在竞争加剧下保持平稳,体现出公司渠道结构改革效果Q3净利率为5.1%,同比下滑6.9pct,主要源于收入下降费用相对刚性,费用率的提升拖累利润,前三季度公司销售/管理/研发/财务费用率为10.3%/5.6%/1.9%/0.7%,同比+1.8/+0.4/+0.4/+0.2pct。

加大回款力度,现金流持续改善:公司Q3季度经营性净现金流+8.35亿元,去年同期为-8.2亿元,Q3季度收现比115%;前三季度经营性净现金流-4.9亿元,去年同期为-47.6亿;应收账款方面,截止24Q3末,应收账款净值为106.8亿,同比下降29.3%,公司加大回款力度致现金流情况明显改善。

盈利预测:我们预计公司24-25年收入分别为291.4亿、319.2亿,同比-11.2%、+9.5%,预计24-25年归母净利润分别为16.6亿、23.0亿,同比-26.8%、+38.3%;对应24-25年PE分别为21X、15X。

风险提示:

房地产新开工持续大幅走弱,行业竞争加剧,公司应收减值风险

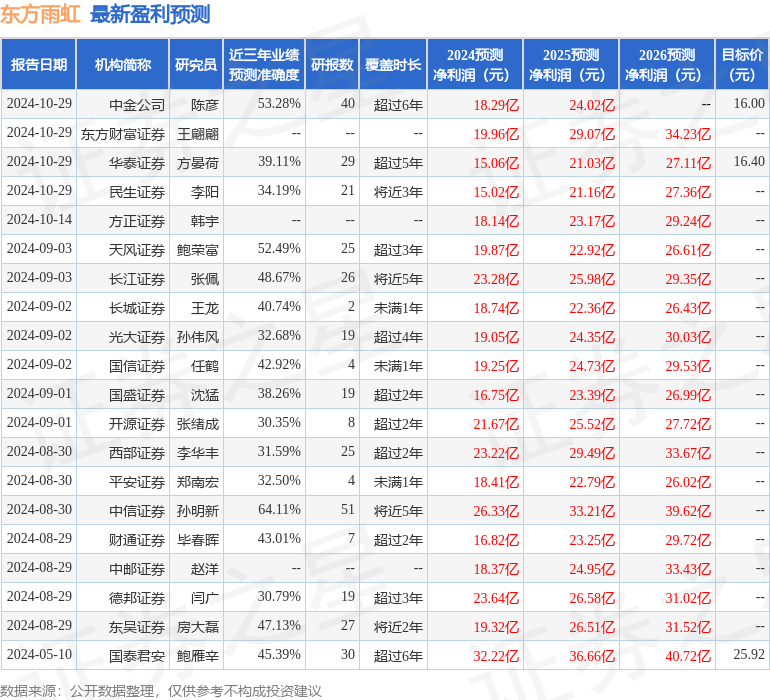

证券之星数据中心根据近三年发布的研报数据计算,中信证券孙明新研究员团队对该股研究较为深入,近三年预测准确度均值为64.11%,其预测2024年度归属净利润为盈利26.33亿,根据现价换算的预测PE为13.24。

最新盈利预测明细如下:

该股最近90天内共有20家机构给出评级,买入评级15家,增持评级5家;过去90天内机构目标均价为16.05。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。