东吴证券股份有限公司吴劲草,张家璇,郗越近期对上海家化进行研究并发布了研究报告《2024年三季报点评:改革期业绩承压,静待战略转型成效落地》,本报告对上海家化给出买入评级,当前股价为16.63元。

上海家化(600315)

投资要点

公司披露2024年三季报业绩:2024Q1-3营收44.77亿元(-12.07%,代表同比增速,下同),归母净利1.63亿元(-58.72%),扣非归母净利1.20亿元(-59.74%,剔除会计规则调整影响同比下降49.02%)。2024Q3营收11.56亿元(-20.93%),归母净利-0.75亿元(-180.85%),扣非归母净利-1.15亿元(-421.81%)。2024Q3业绩下滑主要系期间战略调整,叠加投资收益波动影响。

加大品牌营销投放,线上渠道运营能力改善。分地区看,24Q3国内/海外营收分别为7.79/3.74亿元,占比分别为68%/32%。分品类看,经24年5月起公司业务组织结构调整,24Q3个护/美妆/创新/海外营收分别为5.32亿元/0.95亿元/1.51亿元/3.74亿元,占比分别为46%/8%/13%/32%。公司加大品牌宣传推广力度,24年8月佰草集冠名檀健次演唱会上海站,线上联动天猫超品IP,销售额刷新合作纪录,代言人檀健次亲临抖音直播间攀升当日抖音美护榜TOP1;美加净多平台直播,曝光数、新增粉丝数大幅攀升。渠道方面,提升线上运营能力,7月抖音六神官旗GMV同比增速翻倍;加强自播能力建设,10月玉泽官旗日均观看数据明显改善。

期间费用率提升导致利润率承压,现金流、存货周转改善。①盈利能力:2024Q1-3公司毛利率/归母净利率分别为59.41%/3.63%,分别同比-0.11pct/-4.11pct;2024Q3公司毛利率/归母净利率分别为54.49%/-6.51%,分别同比-3.24pct/-12.89pct,主要系战略调整影响短期盈利能力;②期间费用率:2024Q1-3同比+1.72pct至56.71%,2024Q3同比+8.08pct至65.67%,主因费用刚性导致期间费用率同比提升;③现金流:24Q1-3经营性现金净流2.69亿元,yoy+28.6%,现金流表现较好;④存货:截至24Q3存货7.55亿元(-21.91%),存货周转天数114天(-9天),公司库存消化加快。

盈利预测与投资评级:公司是国内多品牌的日化龙头,24年5月换帅后,公司深化组织改革,加强品牌建设,对品牌进行梯队管理,集中资源优先支持核心品牌,坚持聚焦核心品牌、聚焦品牌建设、聚焦线上、聚焦效率,未来战略转型,品牌焕新后,公司经营效率有望提升。考虑到短期战略调整影响,我们将公司2024-26年归母净利润4.58/5.24/6.02亿元下调至3.0/4.8/5.9亿元,分别同比-39%/+58%/+22%,对应PE分别为39/25/20X,维持“买入”评级。

风险提示:行业竞争加剧、战略改革不及预期、新品推广不及预期等。

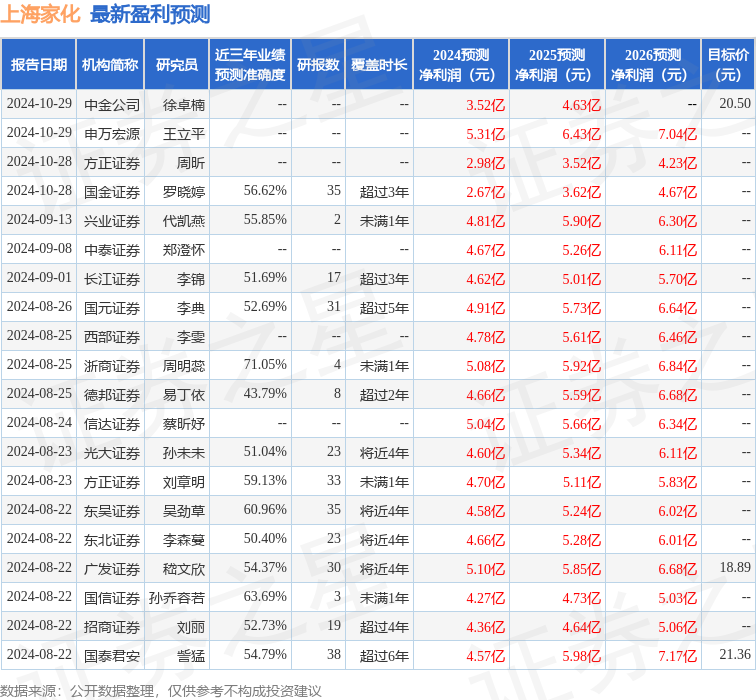

证券之星数据中心根据近三年发布的研报数据计算,浙商证券周明蕊研究员团队对该股研究较为深入,近三年预测准确度均值为71.05%,其预测2024年度归属净利润为盈利5.08亿,根据现价换算的预测PE为22.17。

最新盈利预测明细如下:

该股最近90天内共有21家机构给出评级,买入评级12家,增持评级9家;过去90天内机构目标均价为19.16。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。