开源证券股份有限公司张宇光,逄晓娟,张恒玮近期对金徽酒进行研究并发布了研究报告《公司信息更新报告:收入韧性持续,利润弹性显现》,本报告对金徽酒给出增持评级,当前股价为20.99元。

金徽酒(603919)

收入增长稳健,利润弹性释放,维持“增持”评级

金徽酒2024年前三季度实现营业收入23.3亿元,同比+15.3%;归母净利润3.3亿元,同比+22.2%;其中Q3实现营业收入5.7亿元,同比+15.8%,归母净利0.38亿元,同比+108.8%。公司利润弹性释放,我们维持2024-2026年盈利预测,预计2024-2026年归母净利润分别为4.0亿元、4.9亿元、6.0亿元,同比分别+20.7%、+24.0%、+22.3%,EPS分别为0.78元、0.97元、1.19元,当前股价对应PE分别为27.9、22.5、18.4倍,公司一直注重市场基础、坚定调整产品结构,收入稳健增长,同时随着结构升级,公司净利润弹性有望持续,维持“增持”评级。

产品结构持续优化,中高档产品表现较好

前三季度300元以上/100-300元/100元以下分别实现4.7/12.0/6.0亿元,同比分别+43.8%/+15.0%/-2.54%。Q3期间300元以上/100-300元/100元以下实现营收分别1.60/3.1/0.8亿元,同比+42.1%/+14.9%/-24.3%。公司中高档产品仍好于行业的表现主要是由于西北升级趋势仍在,公司营销转型,积极参与政商务活动,资源重点向中高档投入。

省外增长高于省内,环甘肃市场持续省耕

前三季度省内/省外分别实现17.2/5.5亿元,同比+13.9%/+15.7%。Q3省内/省外地区分别3.7/1.7亿元,同比+4.4%/+37.9%。省内高基数下,通过结构升级仍实现了较好增长,省外新增市场如华东、华北持续招商,原有市场环甘肃市场深耕沉淀,增速很快。

费用投入进入收获期,盈利弹性逐步显现

Q3公司毛利率下降1.52pct,虽然产品结构提升,但是赠品等市场费用一部分计入成本,影响了毛利率表现。Q3公司销售费用率/管理费用率/财务费用率同比变动-3.19/-1.81/+0.37pct,前期市场、人员等费用投入逐步产生效果,随着中高档产品占比提升,盈利弹性显现,Q3净利率大幅提升2.9pct。

风险提示:宏观经济波动致使需求下滑,省外扩张不及预期等。

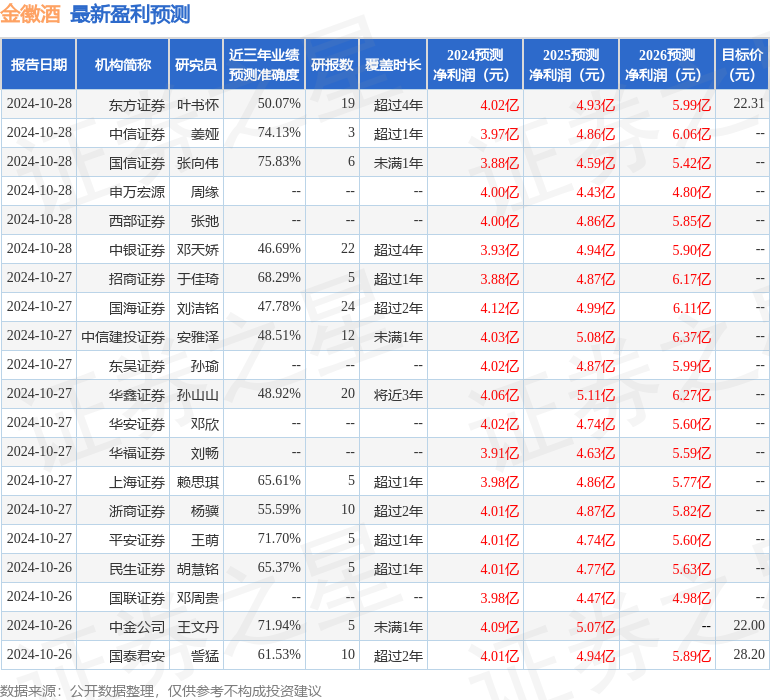

证券之星数据中心根据近三年发布的研报数据计算,国信证券张向伟研究员团队对该股研究较为深入,近三年预测准确度均值为75.83%,其预测2024年度归属净利润为盈利3.88亿,根据现价换算的预测PE为28.36。

最新盈利预测明细如下:

该股最近90天内共有32家机构给出评级,买入评级19家,增持评级13家;过去90天内机构目标均价为22.62。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。