证券之星消息,2024年10月24日璞泰来(603659)发布公告称公司于2024年10月22日接受机构调研,UBS、Redwheel、Schonfeld、Value-Partners、Wisdomshire Asset Management、财通证券、华夏基金、上海和谐汇一、东海资管、诺德基金、中银基金、East Capital、兴证全球、景林资产、国投瑞银、泉果基金、上海理石投资、Grand Alliance Asset Management、Hao Capital、Inforesight Investment、Lazard AM、Longrising、MLP、Principal参与。

具体内容如下:

问:公司四川紫宸一期的投产进度如何?行业友商也同步投放新增产能的背景下,是否负极材料价格不排除会继续下行?

答:公司四川紫宸一期10万吨负极材料一体化产能将于2024年底逐步建成投产,一期10万吨产能已完成工艺与设备的验证工作,部分产能分环节分工序的调试已经基本完成,目前正全线贯通,其后将完成全部产能的安装调试并着手安排客户审厂工作,预计2025年一季度起将逐步贡献产能。随着公司四川紫宸一期10万吨产能的建成投产以及公司工艺技术上的改善和降本措施的落实,公司负极材料生产成本有望得到一定改善,盈利水平将进一步升。

公司认为,行业整体的新增产能投放有限,但下游客户需求仍保持了一定幅度的增长,供求平衡正在持续修复与改善;另一方面,当前负极材料价格已处于较为极限的水平,部分负极材料细分领域的市场价格已低于合理的生产成本,从产业链角度和供应链安全的角度来看,进一步降价的空间已不大。

问:公司今年负极出货量相比去年整体相对稳定,2025年四川产能投放后,如何确保公司负极销量能够超出行业需求增速?

答:2024年,公司基于确保长期健康发展,适当减少和控制了部分低价产品的出货,保持健康的资产状态和现金流水平,以穿越行业底部周期,比单纯的追求出货量及市场占有率更有意义;因此今年1-9月公司负极材料出货量整体相比去年相对稳定,但下游客户对公司产品的需求仍在。四川紫宸一期10万吨一体化产能逐步建成投产,以及现有主要工艺技术改善,公司负极材料生产成本有望进一步下降,进而能够实现对下游客户的产品供应,取得公司应有的市场份额。公司有信心凭借稳定的产品品质、较高的产品性价比,服务下游客户对中高端产品的市场需求。

问:请公司硅碳负极产能的建设进度?是否能够带来负极材料业务的盈利改善?

答:当前,公司硅碳负极产品已小批量供应下游消费电子客户,硅碳负极的中试产能已供不应求。因此,公司加快推进了在安徽芜湖投资建设的硅基负极项目基建进度,生产设备也正由公司设备团队同步加快生产进度,预计2025年初,首批硅碳负极产能有望建成投产。

问:针对负极材料业务,公司是否还有其他降本增效措施?

答:在现有产能方面,随着公司新型工艺技术设备逐步批量应用,公司石墨化环节的成本将得到有效改善,将有利于帮助负极材料业务盈利能力实现升。在产品方面,随着公司为应对当前动力电池和储能电池市场的需求的差异化新产品在客户端认证和导入,公司将积极把握头部客户新产品导入的机会,进一步优化公司单品的规模优势,通过新产品来提升盈利。在新建产能方面,随着四川紫宸一期具有环境友好、绿色低碳、能源节约、降本增效、高度自动化与智能化的下一代先进产能工厂的逐步投产,生产工艺和产品制造成本的不断优化和改善。在原辅料综合利用率提高方面,也在前期研发和工艺试验的基础上逐步对生产进行优化,提高各工艺的产品收率。整体而言,公司相信,随着公司工艺技术的持续改进、硅碳负极和其他新产品的批量出货、四川一体化产能的投放和原辅料综合利用率的提升,公司有信心在2025年实现负极材料业务盈利水平的升。

问:公司存货规模仍然较大,其中负极存货是否已有明显下降?

答:当前公司整体存货中,负极业务相应的存货逐季下降,公司负极材料存货规模已明显下降,随着四川紫宸一期产能的建成投产,公司负极材料业务的存货周转也将有所提升,存货规模将逐步趋于合理水平。

问:公司基膜业务已稳定放量,国产化设备的替代进度是否顺利?有人认为基膜设备硬件更新较为容易,但软件配置、电气控制等环节仍然较难,公司如何看待?

答:公司基膜设备国产化替代工作已取得实质性进展,目前已完成拉伸、萃取等环节的自产样机开发,实现了全线贯通和运转,同时公司也正在开发单线2亿㎡以上的基膜设备产线。公司作为国内最早实现涂布机国产化的企业之一,在锂离子电池生产制的精密仪器领域有多年的工艺技术和经验积累,包括机械组件和软件的开发设计能力。7、公司复合集流体业务进度如何?未来合理的市场空间如何?复合铜箔方面,公司正积极配合下游客户进行产品研发改良,针对规模化生产中遇到的问题进行工艺探索,目前整体进展较为顺利。在复合铝箔方面,公司第一代产品定位于快充数码类电池,目前已形成小规模量产订单。鉴于复合铜箔能够减少锂离子电池的金属铜用量,进而带来质量能量密度的提升,复合铝箔的应用能够带来锂离子电池安全性的提升;因此,公司认为,复合铜箔和复合铝箔仍是未来锂离子电池重要的技术发展方向,具有良好的应用前景。

问:公司当前投资性现金流流入仍然较大,公司如何看待这个?

答:当前锂电行业存在阶段性供求错配的情形,因此公司投资活动重点聚焦在能够提升公司长期核心竞争力的重点项目上。公司目前重点推进的项目包括四川负极材料一体化生产基地、基膜涂覆一体化生产基地、硅碳负极生产基地项目及复合集流体生产基地项目等,均系能够提升公司长期竞争力、增强协同效应的行业优质产能,可以适应新能源锂离子电池行业下一阶段市场竞争,而非进行简单的落后产能的重复建设。

问:2024年7月,工信部发布《锂电池行业规范条件》,公司认为该文件的下发是否能够助推行业的供给侧改革?以民营企业为主行业(如锂电行业和光伏行业)是否能够通过政府出台的文件来引领行业供给侧改革?

答:公司认为目前新能源锂电行业面临的较为激烈的竞争环境,行业已大幅放缓了新建产能的投放,配合工信部等有关部门的政策文件,以及行业需求目前每年20%左右的复合增长,公司认为锂电行业的供求关系将逐步恢复到合理水平。

璞泰来(603659)主营业务:涵盖负极材料、涂覆隔膜、PVDF及粘结剂、复合集流体、铝塑包装膜、纳米氧化铝及勃姆石等材料,同时为新能源电池及电池材料产业提供自动化工艺装备及智能制造体系的服务。

璞泰来2024年三季报显示,公司主营收入98.4亿元,同比下降15.81%;归母净利润12.39亿元,同比下降23.97%;扣非净利润11.37亿元,同比下降26.48%;其中2024年第三季度,公司单季度主营收入35.09亿元,同比下降9.62%;单季度归母净利润3.81亿元,同比上升17.31%;单季度扣非净利润3.69亿元,同比上升26.0%;负债率54.27%,投资收益2464.72万元,财务费用4478.59万元,毛利率29.09%。

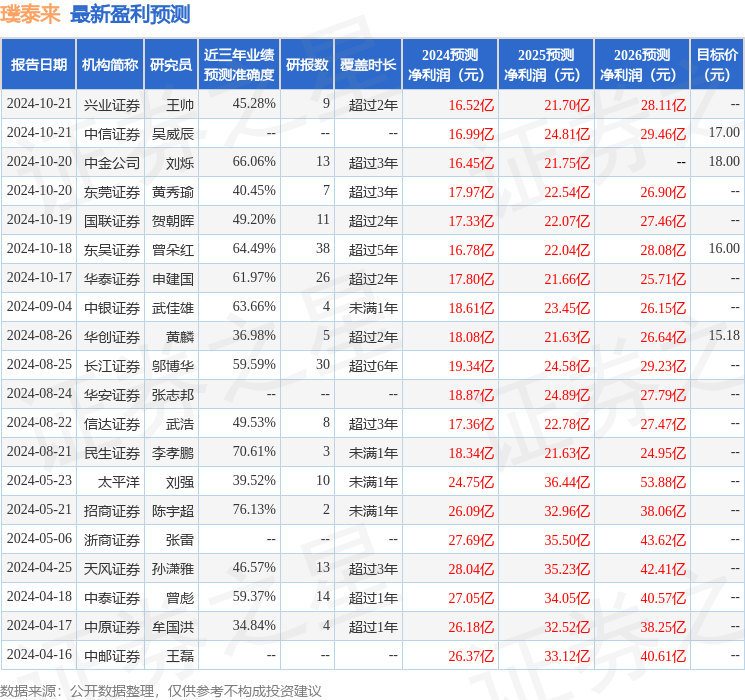

该股最近90天内共有15家机构给出评级,买入评级10家,增持评级5家;过去90天内机构目标均价为15.83。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出3194.57万,融资余额减少;融券净流出2109.39万,融券余额减少。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。