国金证券股份有限公司刘宸倩近期对温氏股份进行研究并发布了研究报告《猪鸡共振高景气 业绩表现优秀》,本报告对温氏股份给出买入评级,当前股价为19.28元。

温氏股份(300498)

业绩简评

2024 年 10 月 22 日, 公司披露 2024 三季报, 前三季度实现营收753.84 亿元,同比+16.53%;实现归母净利润 64.08 亿元,同比扭亏。 24Q3 实现营业收入 286.44 亿元,同比+21.89%;实现归母净利润 50.81 亿元,同比+3097%。 公司拟向全体股东每 10 股派 1.5元,合计派发现金红利 9.95 亿元。

经营分析

猪鸡共振实现较好盈利, 降本增效成果显著: 受益于生猪与黄鸡价格的景气度, 公司单三季度实现较好盈利。 前三季度销售肉猪2156 万头,同比+18%, 24Q3 销售肉猪 719 万头,同比+10%, 24Q3销售仔猪约42万头。我们测算公司Q3生猪养殖完全成本约为14.2元/公斤, 生猪销售价格约为 19.48 元/公斤, 在猪价表现较好的背景下单头盈利约为 640 元左右,生猪养殖业务实现盈利约 46 亿元。前三季度销售肉鸡 8.71 亿羽,同比+1%; 24Q3 销售肉鸡 3.2亿羽,同比+5%。 公司 Q3 肉鸡销售均价为 13.14 元/公斤,我们测算肉鸡单羽盈利约为 2.2 元,对应肉鸡业务实现盈利约 7 亿元。受益于公司养殖效率的持续提升,公司养殖成本呈现逐季下降的态势, 随着公司生产指标和生产管理的逐步优化, 成本有望持续下降。

产能稳步增加, 负债率有所下降: 截至 9 月末公司生产性生物资产为 48.49 亿元, 较 Q2 末环比+1.2%, 预计公司产能稳定增加,为未来出栏量增长打下坚实基础。 随着盈利的好转,公司主动降低资产负债率水平, 截至 24Q3 末资产负债率为 54.86%,较 24Q2 下降 4.09pct, 公司经营稳健向好。

盈利预测、估值与评级

我们预计随着消费旺季的到来, 预计 Q4 生猪价格依旧实现较好盈利,而产能端较慢的恢复速度或使得行业景气度延长。黄羽鸡养殖方面, 行业养殖方差水平较大导致补栏并不积极,随着消费旺季的到来,黄鸡价格有望跟随猪价实现较好表现。今年预计饲料成本仍有一定的下降空间,预计养殖业务实现较好盈利。公司作为行业龙头, 养殖指标持续优化,业绩兑现能力优秀,有望充分受益周期上行。 我们预计公司 24-26 年有望实现归母净利润 103/121/112 亿元,同比扭亏/+18%/-8%;对应 EPS1.55/1.83/1.68 元。 24/25 年公司股票现价对应 PE 估值为 12/10X,维持“买入”评级。

风险提示

猪价波动风险; 动物疫病风险; 原材料价格波动风险

证券之星数据中心根据近三年发布的研报数据计算,国盛证券樊嘉敏研究员团队对该股研究较为深入,近三年预测准确度均值为79.24%,其预测2024年度归属净利润为盈利160.66亿,根据现价换算的预测PE为8。

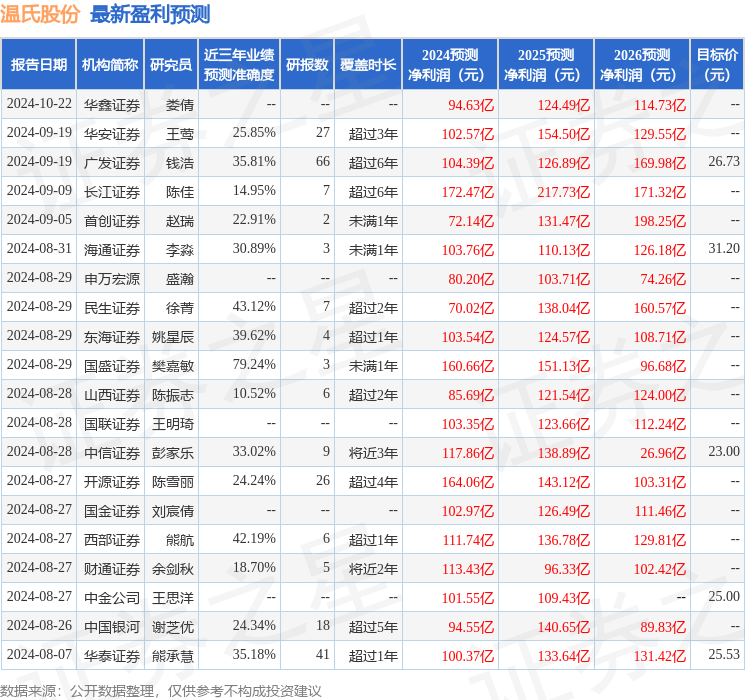

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级22家,增持评级3家;过去90天内机构目标均价为26.34。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。