天风证券股份有限公司陈金海近期对春秋航空进行研究并发布了研究报告《高ROE、高成长、高弹性》,本报告对春秋航空给出买入评级,认为其目标价位为69.19元,当前股价为54.16元,预期上涨幅度为27.75%。

春秋航空(601021)

低成本航司龙头,综合实力稳步提升

春秋航空是国内低成本航司的先行者和领先者,主要从事航空客货运输业务及相关服务。逆势加速扩张,蓄力成长。2019-24H1,得益于充足现金储备和较强偿债能力,春秋航空飞机数量累计增幅达37%,显著高于大部分航司。2014-19年,春秋航空的营业收入、归母净利润、飞机数量等都呈现上升趋势,综合实力不断提高。春秋航空凭借逆势布局,疫后复苏成效显著,2024H1,归母净利润同比大幅增长62%。

高ROE有望趋势提升,投资价值凸显

航空盈利分层,春秋航空表现亮眼。2024H1,春秋的扣非ROE、毛利率均高于三大航。2014-19年,春秋航空ROE均值为18%,领先多数同行。增收降本减费,铸就高盈利能力。春秋航空收入份额与运力份额高度正相关,并随之增长。飞机引进增速较快,推动营收高增长,市场份额提升。严格成本管控,低成本优势显著。单位费用趋势下降,进一步强化盈利能力优势。“市场+杠杆+治理”三因素或将共振,春秋的利润或将保持高增长、盈利能力有望进一步提高,投资价值凸显。

周期复苏+供需逆转,赋予向上期权

周期复苏+供需差释放,赋予春秋航空向上期权。中美库存周期共振,有望趋势回升。库存周期回升意味着经济复苏,一般持续2年左右,春秋航空收入增速和毛利率有望随之回升,即迎来周期复苏。航空潜在需求随名义GDP增长,运力持续强约束,供需差拐点或在2025年,有望释放丰厚利润。一旦经济回暖或股市回升,春秋航空有望迎来“戴维斯双击”。

盈利预测与目标价

2024-26年盈利有望大幅增长。随着经济复苏,在票改背景下,供需差有望带动航空利润持续数年趋势性上升。我们预测2024-26年归母净利润分别为:26.5、33.9、39.1亿元。采用可比公司PE估值法,给予20x2025EPE,目标价为69.19元,首次覆盖,给予“买入”评级。

风险提示:经济周期性风险,航空安全风险,航油价格波动风险,飞行员紧缺风险,汇率风险,航空政策变化风险,补贴收入风险,股价异动风险,测算结果具有主观性。

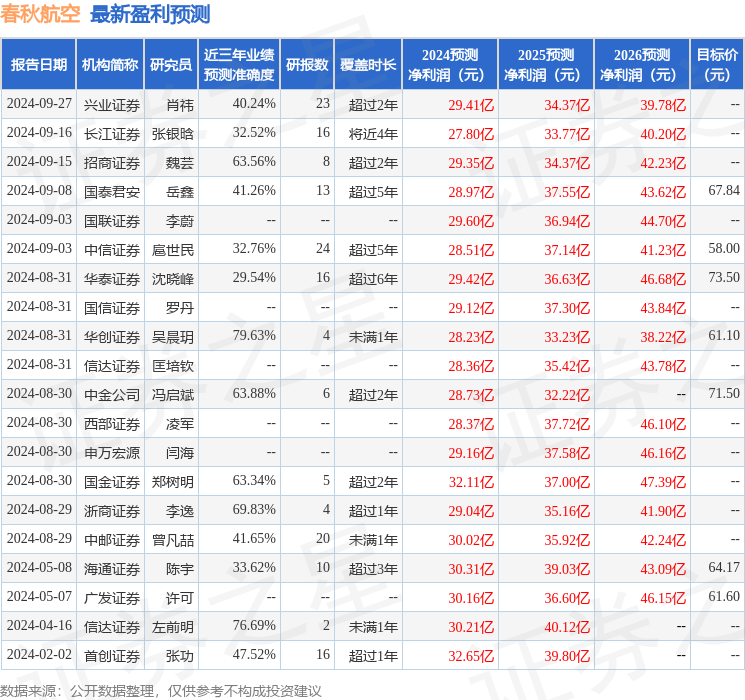

证券之星数据中心根据近三年发布的研报数据计算,华创证券吴晨玥研究员团队对该股研究较为深入,近三年预测准确度均值为79.63%,其预测2024年度归属净利润为盈利28.23亿,根据现价换算的预测PE为18.74。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级12家,增持评级4家;过去90天内机构目标均价为66.94。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。