华福证券有限责任公司杨钟近期对华勤技术进行研究并发布了研究报告《收入稳健获利优化,AI、并购再塑成长曲线》,本报告对华勤技术给出买入评级,当前股价为46.78元。

华勤技术(603296)

投资要点:

事件:

公司2024年上半年实现营业收入393.97亿元,同比略降0.76%;归母净利润12.91亿元,同比增长0.73%;归母扣非净利润10.20亿元,同比增长5.75%。

2024年第二季度,公司实现营业收入231.69亿元,同比增长1.27%;归母净利润6.86亿元,同比微降0.87%;归母扣非4.90亿元。

智能终端结构优化,穿戴类产品受益于深厚客户池。公司智能终端业务营收占比31.43%,有所下滑;受益于结构优化,上半年毛利率达12.32%。究其原因,智能手机出货量由于Q1淡季和产品代际更新换代的周期同比有小幅下滑,但长期发展基本盘稳固。近日,公司收购易路达,有望顺利导入特定大客户的音频类产品线,并加速全球化进程。随着以手机为生态构建的个人终端不断向安卓头部手机品牌集中,智能穿戴业务增速迅猛,看好智能手表和TWS耳机业务。?抓住人工智能发展机遇,高性能计算高质量成长。AI赋能终端,PC业务增长迅速,2024年上半年多款AI PC量产出货。数据中心业务“双轮驱动”。1)在头部互联网客户方面,公司在CSP大客户中实现了AI服务器的早期交付,并占据了较大市场份额。2)在行业市场方面,公司数据产品业务发展迅速,实现了通用服务器、AI服务器、交换机的AI全栈式交付,AI通用自主化的产品整机已在全面出货并且高速增长。报告期内,服务器业务收入同比增长150%,AI新芯

片平台行业率先发货;渠道市场积极覆盖国内外行业。华福证券

AIoT品类丰富占比提升,工业、汽车产品实现规模化。AIoT及工业、汽车业务条线营收增长迅速,24年上半年占比达4.68%/1.63%,毛利率16.28%/18.86%。AIoT方面,在AI加持下,个人和家庭终端设备的互联互通、应用场景增强,公司应势提供全方位的产品。在汽车领域,公司在智能座舱、智能座舱、智能网联和智能车控四大应用场景均已实现全面布局,现已实现主流产品量产,公司服务模式及软件技术更新推动海内外主机厂合作导入,营收增长可期。

盈利预测与投资建议:公司深耕智能硬件ODM行业十余年,ODM行业规模效应显著,有望持续受益于ODM制造渗透率的提升。考虑到公司数据中心、智能穿戴等业务发展迅速,客户端进展顺利,同时保持较高投入,我们调整公司盈利预期,预计公司2024-2026年的收入分别为1003.35/1139.69/1285.46亿元(2024-2025年原值979.15/1120.90亿元,新增2026年预测值),归母净利润分别为29.77/33.40/38.61亿元(2024-2025年原值30.09/34.19亿元,新增2026年预测值)。公司布局广泛,看好多元下游在人工智能浪潮下焕发新成长势能,拉动其成长,维持公司“买入”评级。

风险提示:行业周期风险、国际贸易摩擦及政策限制风险、主要原材料价格波动的风险、汇率波动风险。

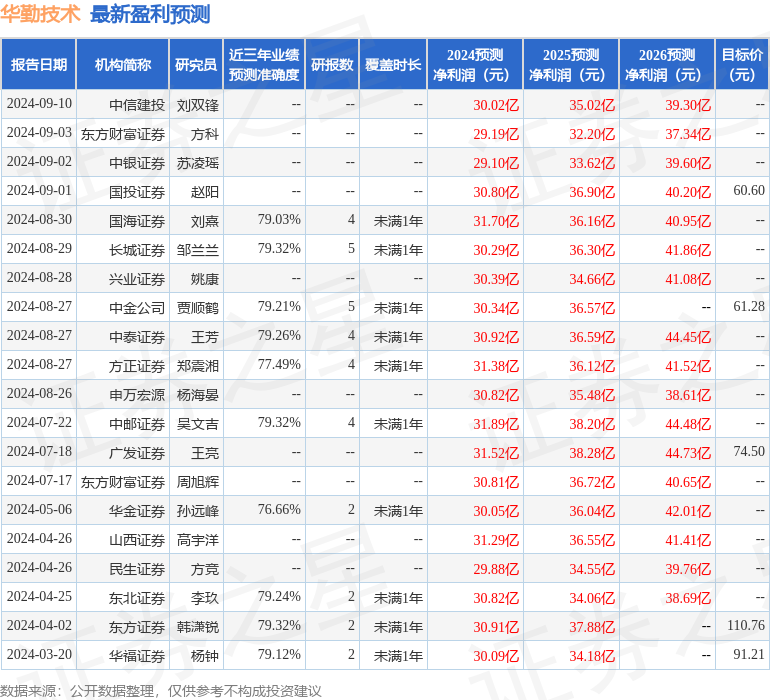

证券之星数据中心根据近三年发布的研报数据计算,长城证券邹兰兰研究员团队对该股研究较为深入,近三年预测准确度均值为79.32%,其预测2024年度归属净利润为盈利30.29亿,根据现价换算的预测PE为15.7。

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级13家,增持评级2家;过去90天内机构目标均价为63.39。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。