国金证券股份有限公司孟灿,王倩雯近期对恒生电子进行研究并发布了研究报告《资管表现好于预期,24Q1保持费用控制》,本报告对恒生电子给出买入评级,当前股价为20.62元。

恒生电子(600570)

2024年4月29日,公司发布2024年一季报。公司2024年第一季度实现营收11.9亿元,同比增长5.1%;实现归母净利润-0.36亿元,同比转亏;实现扣非后归母净利润0.21亿元,同比下滑71.3%。

经营分析

收入端增速整体符合预期。自2023年第四季度以来,公司收入增速有所放缓,我们认为主要系金融机构IT预算执行率有所下降,影响了部分业务的验收及回款,相应地,公司第一季度应收账款及合同负债也略有承压。分业务而言:券商客户压力略大,财富科技、风险与平台科技业务2024年第一季度均有所承压,分别同比下滑20.3%、下滑7.8%。资管客户表现好于预期,资管科技、运营与机构科技在2023年第四季度没有明显验收放缓的情况下,2024年第一季度依然分别同比增长13.6%和20.1%。企金、保险核心业务也好于预期,2024年第一季度同比增长31.9%。

归母净利润同比转亏主要系公允价值变动损失0.67亿元;扣非后归母净利润下滑主要系对联营与合营企业的投资收益亏损0.26亿元,若剔除这部分影响,公司扣非后归母净利润为0.48亿元,同比增长38%,快于收入增速。公司Q1成本费用同比增长4.8%,依然保持较好的费用控制。

全年而言,公司展望2024年收入保持稳健增长,费用增速低于收入,我们预计2024年公司将继续提质增效。根据公司此前股票期权激励计划,公司2024年解锁目标为收入增长0%(触发值)~15%(目标值),净利润增长不低于10%。随着公司核心系统信创标杆渐次树立,预计带来潜在批量交付机会。

盈利预测、估值与评级

基于对行业稳健增长的预期,我们预计公司2024~2026年营业收入分别为76.8/84.2/92.3亿元,同比增长5.5%/9.6%/9.7%;归母净利润分别为15.0/18.2/21.4亿元,同比增长5.0%/21.6%/17.7%,分别对应28.2/23.2/19.7倍PE,维持“买入”评级。

风险提示

金融行业需求不及预期;公司控费不及预期;政策落地节奏不及预期;竞争风险。

证券之星数据中心根据近三年发布的研报数据计算,长江证券吴一凡研究员团队对该股研究较为深入,近三年预测准确度均值为75.54%,其预测2024年度归属净利润为盈利17.25亿,根据现价换算的预测PE为24.45。

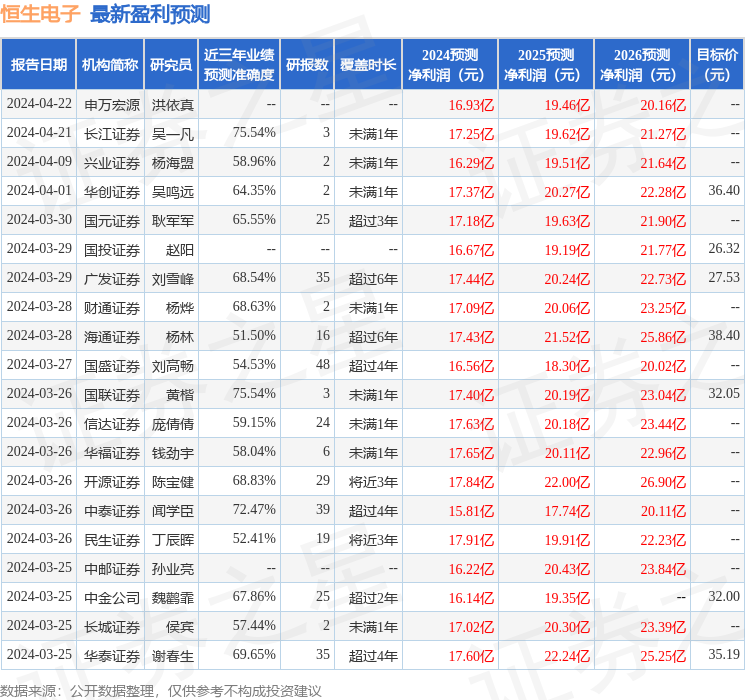

最新盈利预测明细如下:

该股最近90天内共有24家机构给出评级,买入评级22家,增持评级2家;过去90天内机构目标均价为32.11。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。