东吴证券股份有限公司吴劲草,石旖瑄近期对首旅酒店进行研究并发布了研究报告《2023年报点评:南山景区净利新高,24年开店将提速》,本报告对首旅酒店给出买入评级,当前股价为14.9元。

首旅酒店(600258)

投资要点

事件:2024年3月28日,首旅酒店发布2023年年报,全年实现营收77.9亿元,同比+53%;归母净利润扭亏为8.0亿元,同比+238%;扣非归母净利润7.2亿元,同比+207%。

业绩落在此前预告区间中位,南山景区景气贡献净利新高:单Q4实现营收18.8亿元,yoy+50%,为2019年同期的91%;归母净利润1.1亿元,同比扭亏,为2019年同期的66%;扣非归母净利润0.9亿元,同比扭亏,为2019年同期的75%。归母和扣非均落在预告区间中位。全年营收/利润拆分板块来看酒店/景区分别实现营收72.8/5.2亿元,yoy+48%/177%,分别为2019年同期的93%/115%;酒店、景区分别实现净利润6.0/2.1亿元,为2019年的76%/160%。

房量同比增速3%,不含轻管理RevPar恢复至2019年的107%:门店总数达到6263间,其中中高端品牌占比27%;加盟门店占比90%。储备门店数2031。单Q4季度新开340家,净开21家;全年新开1203家,净开280家。房量总数达到48.2万间,yoy+3%,其中加盟房量40.4万间,yoy+4%,直营房量7.8万间,yoy-5%。公司不含轻管理酒店的全部酒店RevPar为173,同比2022年增长65%,恢复至2019年同期的107%。

2024全年开店较2023年提速,持续升级会员体系:2024全年预期开店1200-1400家,较2023年有所提速。适时推出经济型和中高端迭代新品,持续对会员体系进行创新升级。继续将酒店的经营业绩作为核心目标。

盈利预测与投资评级:首旅酒店作为中国第三大酒店连锁集团,背靠首旅集团协同整合资源,2023年随出行反弹实现营收利润水平迅速恢复。调整首旅酒店2024/2025年及新增2026年盈利预期,2024-2026年归母净利润分别为9.10/9.84/10.63亿元(2024/2025年前值为8.79/9.90亿元),对应2024-2026年PE估值为18/17/16倍,维持“买入”评级。

风险提示:门店扩张不及预期、市场竞争加剧带来的单房均价下滑等。

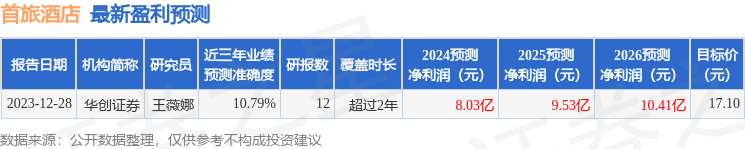

证券之星数据中心根据近三年发布的研报数据计算,华创证券王薇娜研究员团队对该股研究较为深入,近三年预测准确度均值为10.79%,其预测2024年度归属净利润为盈利8.03亿,根据现价换算的预测PE为20.69。

最新盈利预测明细如下:

该股最近90天内共有18家机构给出评级,买入评级12家,增持评级6家;过去90天内机构目标均价为21.85。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。