华福证券有限责任公司邓伟,李乐群近期对福莱特进行研究并发布了研究报告《业绩维持高增,有望量利齐升》,本报告对福莱特给出买入评级,认为其目标价位为34.00元,当前股价为29.13元,预期上涨幅度为16.72%。

福莱特(601865)

投资要点:

事件:2024年3月26日,福莱特发布2023年年报,2023年公司实现营业收入215.2亿元,同比增长39.2%;归母净利润27.6亿元,同比增长30%;扣非归母净利润26.9亿元,同比增长29.9%。Q4实现营业收入56.4亿,同比增长32.8%,归母净利润7.9亿元,同比增长27.9%;扣非归母净利润7.5亿元,同比增长23.6%;毛利率23.42%,同比增长6.27pct。

光伏装机超预期,带动公司出货高增:2023年受益于光伏组件价格快速下降,光伏装机需求超预期增长,据国家能源局,23年我国新增光伏装机达216.88GW,同比大增148%,创历史新高,带动公司光伏玻璃销量高增,23年公司共销售光伏玻璃12.2亿平,同比增长49.5%。

供需优化成本改善,玻璃有望量利齐升:行业目前在产产能约10.1万吨/d,24年新点火产能4750t/d,冷修产能3200t/d,今年新增产能将集中于头部,到年底名义产能约12万吨/d;需求端来看,3月光伏组件排产再创新高,随需求继续释放,考虑到产能爬坡周期,有望出现供需错配;成本端来看,纯碱已处于低位,且有进一步回落空间,天然气随供暖期结束,价格已高位回落。供需优化+成本改善,我们认为24年玻璃有望继续量利齐升。

华福证券

海内外扩产持续推进,龙头优势继续巩固:公司安徽四期和南通项目

总计9600t/d,预计今年点火运营,24年底公司产能有望达30200t/d,同时宜宾、广西项目仍在持续推进中,继续巩固行业龙头地位。同时公司海外布局持续推进,公司已在越南并拟在印尼投建2*1600t/d产线,海外溢价较高,越南基地净利率高达22%,随海外项目逐步投产将继续增加公司盈利弹性。

盈利预测及估值:考虑到披露口径调整及供需优化成本改善,预计24-26年光伏玻璃出货16.13/19.35/23.22亿平(2.0mm口径),归母净利分别为39.9/48.4/58.6亿元(原值24-25年39.4/47.6亿元),当前股价对应24-26年PE16.9/14.0/11.5倍,公司作为光伏玻璃龙头企业,将继续凭借成本优势、管控能力拉开与同业盈利差距,扩产先进产能继续巩固龙头地位,维持2024年20倍PE,对应目标价34.0元/股,维持“买入”评级。

风险提示:全球光伏需求增长不及预期风险,产业链价格大幅波动风险,产能建设不及预期风险,行业政策不及预期风险

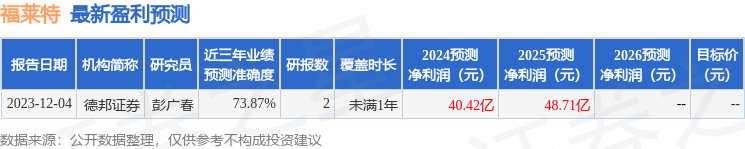

证券之星数据中心根据近三年发布的研报数据计算,德邦证券彭广春研究员团队对该股研究较为深入,近三年预测准确度均值为73.87%,其预测2024年度归属净利润为盈利40.42亿,根据现价换算的预测PE为16.94。

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级7家,增持评级4家;过去90天内机构目标均价为36.8。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。