天风证券股份有限公司孙海洋近期对太平鸟进行研究并发布了研究报告《品牌矩阵整合出新》,本报告对太平鸟给出买入评级,当前股价为16.82元。

太平鸟(603877)

23Q4收入同增8.0%;归母同增560%

23Q4收入25.69亿元,同增8.0%;归母净利2.12亿元,同增560%;扣非归母1.53亿元,扭亏为赢。

23年收入77.9亿,同减9.4%,系公司零售额减少所致。归母净利4.22亿,同增127.1%;扣非归母2.89亿元,同增1175.9%,扣非归母显著回升,经营质量逐渐改善。其中,非经常性损益1.33亿元。

分品牌,Peacebird女装收入28.81亿,同减12.0%,毛利率56.7%;Peacebird男装收入30.44亿,同增4.2%,毛利率56.5%;LEDiN乐町收入7.57亿,同减24.5%,毛利率44.4%;MiniPeace童装收入9.60亿,同减12.5%,毛利率55.5%。

分渠道,直营32.7亿,占42%,加盟23.6亿占31%,线上20.9亿占27%。虽然2023零售额有所下滑,但是零售折率同比增长较大,2023年毛利率54.1%,同增5.9pct;净利率5.4%,同增3.3pct,持续推进降本增效

公司23年期间费率46%,同减0.26pct;具体来看,23年销售/管理/研发/财务费率分别为36.0%(yoy-0.8pct)、6.9%(yoy-0.4pct)、2.5%(yoy+1.1pct)、0.7%(yoy-0.1pct),销售费用下降主要受门店数量及营收减少等影响,直营薪酬、租赁装修费、广告宣传费等同比减少所致;管理费用减少主要系职工薪酬及股权激励费用同比减少所致;研发费用增加主要系职工薪酬及设计费支出增加所致;财务费用减少主要系银行利息收入增加、租赁负债利息及手续费支出减少所致。

新品库存优化,老品库存得到改善

公司库存商品原值15.9亿元,同减27.8%。公司持续推进库存管理,一方面加强商品产销计划性管控,新品库存得到优化;另一方面,强化过季老品的消化处理专项机制,老品库存得到改善。

公司精益运营,大力调整低效门店,全年净闭940家,渠道结构持续优化公司改变过往渠道规模增长策略,更加聚焦门店经营质量提升和盈利能力改善,大力关闭低效门店,经营重点转向提升终端品牌形象和门店坪效。同时更加清晰渠道的价值定位和经营拓展重点区域,为公司未来高质量增长调整好渠道结构和明确渠道战略方向。截至23年末,公司线下门店数量为3731家,其中直营店1175家;加盟店2556家。

数据驱动商品供应全链路改革,提升经营效率

在设计端,公司将多个运营平台数据智能分析,捕捉流行趋势和消费者需求,提高商品设计的精准度;在生产端,引入人工智能预估货品需求,持续精进柔性生产供应体系,快速生产出时尚好商品;在营销端,通过数据支持促进商品在店铺快速、高效流通,线上大数据支持推进高品质、精准营销。公司有序推进商品设计研发和供应链联动的快反机制,向消费者提供具有领先时尚和领先品质的商品,同时拉升货品存货周转,提升经营效率。

全面拥抱新零售,打造极致购物体验

公司线下发力购物中心、百货商场等渠道,全面提升体验感,营造更开放的顾客互动氛围,将门店打造为一个个顾客社区。线上推进传统电商业务占比提升,同时积极推进小程序、网红直播等社交零售新渠道,为顾客提供更加丰富多元的购物选择;在抖音、小红书、B站等当代青年人偏爱的新流量平台上,创建新奇有趣的互动内容,精准营销不同的圈层人群。展望2024,公司计划升级品牌形象、转变开发模式、持续优化渠道结构展望2024年,公司将坚持“高质量发展”经营方针,持续强化以消费者为中心的经营理念,深化业务变革。

品牌端,1)升级终端形象:首家新一代太平鸟旗舰店即将正式亮相,推动店务形象全面升级;2)拉通风格系列:男女风格系列及视觉形象拉通,乐町和童装风格升级;3)引爆品牌张力:重点铺排S级整合营销战役与全新VI视觉营销。

产品端,公司计划大力转变开发模式,聚焦核心品类,打造核心热门款:1)核心品类突破:IPD深化应用,扩大核心品类覆盖,乐町和童装逐步加入流程;2)开发模式转型:PLM系统全面上线,打通集成供应链SCM系统;3)激发组织活力:以奋斗为本,赛马与激励机制激发设计开发团队活力。

零售端,公司计划持续优化渠道结构,提升运营效率,实现业务高质量增长:1)直营聚焦核心城市:聚焦核心城市,深耕核心区域发展,运营能力持续提升;2)拓展规模型加盟商:加速拓展提质增效,优化加盟开闭店标准和流程;3)电商夯实江湖地位:多平台协同发展,加大布局垂类店铺。

渠道端,公司推动供应链转型升级,进一步提升供应链保期、保质、快反能力:1)结构优化:引入战略型供应商,构建品类供应商池,优化供应链产能布局;2)快反突破:完善备料机制,快速响应市场需求,提升追单快反能力;

调整盈利预测,维持“买入”评级

公司多品牌组合有效覆盖中国年轻时尚消费群体,聚焦打造高顾客口碑,增强品牌粘性,不断满足年轻消费者对时尚的需求。23年,公司强化太平鸟品牌的统一化管理,严格管控新品折扣,规范老品消化渠道,主动优化调整低效门店,根据公司23年业绩,我们调整盈利预测,预计公司24-26年收入87.68/98.22/110.32亿元(24-25年前值分别为86.29/96.91亿元),归母净利分别为6.19/7.65/8.01亿元(24-25年前值分别为6.05/7.37亿元),EPS分别为1.31/1.61/1.69元/股,对应PE分别为13/10/10X。

风险提示:品牌运营风险及对策风险;未能准确把握市场流行趋势变化的风险;宏观经济波动风险;加盟商模式风险;存货管理、跌价风险等。

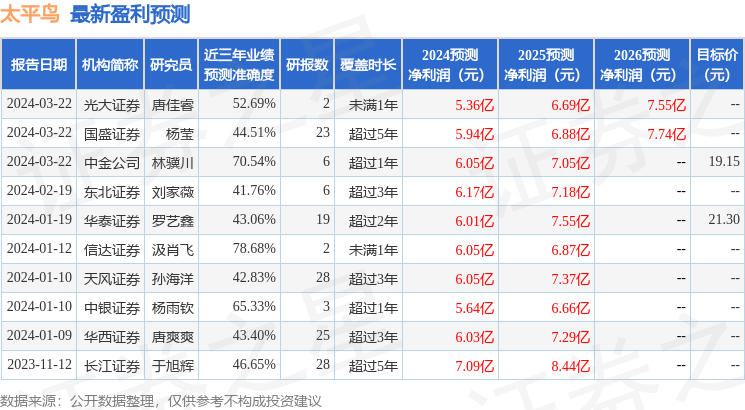

证券之星数据中心根据近三年发布的研报数据计算,信达证券汲肖飞研究员团队对该股研究较为深入,近三年预测准确度均值为78.68%,其预测2024年度归属净利润为盈利6.05亿,根据现价换算的预测PE为13.14。

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级9家,增持评级2家;过去90天内机构目标均价为21.01。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。