(原标题:【行业深度】洞察2025:中国医美注射材料行业竞争格局及市场份额(附市场集中度、企业竞争力等))

行业主要上市公司:华熙生物(688363.SH);昊海生科(688366.SH);爱美客(300896.SZ);创健医疗(873474.NQ);锦波生物(832982.BJ);巨子生物(02367.HK)等

本文核心数据:区域竞争格局;细分市场竞争格局;国产替代

1、中国医美注射材料行业区域竞争格局

从我国医美注射材料产业链企业区域分布来看,山东省医美注射材料产业链企业数量较多,原材料生产企业包括华熙生物、福瑞达、阜丰集团等;器械制造企业包括威高股份等;产品研发与制造企业包括华熙生物等。

2、中国医美注射材料企业竞争格局

截至2025年5月,根据医美注射用材料NMPA获批情况及其他市场公开信息,中国医美注射用玻尿酸产品主要竞争企业包括:华熙生物、爱美客及昊海生科;中国医美注射用胶原蛋白产品主要竞争企业包括:锦波生物、巨子生物及斐缦;中国医美注射用再生材料产品主要竞争企业包括:长春圣博玛、爱美客及华东医药;中国医美注射用肉毒素产品主要竞争企业包括:兰州生物(目前国内仅兰州生物一家国内企业获批,其余获批产品均为进口)。

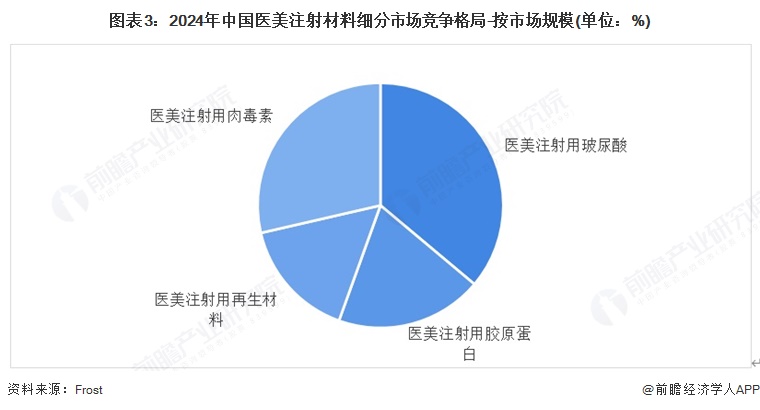

3、中国医美注射材料细分市场竞争格局

玻尿酸和肉毒素使用广泛、应用成熟、应用频率最高,所以市场规模较大。2024年中国医美注射材料细分市场结构中,医美注射用玻尿酸占比约36%,医美注射用肉毒素占比约29%。

4、中国医美注射材料行业国产替代现状

截至2025年5月,根据医美注射用材料NMPA获批情况,目前玻尿酸国产(含港澳台)批准数量和进口批准数量旗鼓相当,再生材料国产批准数量高于进口,肉毒素和胶原蛋白国产批准数量低于进口。

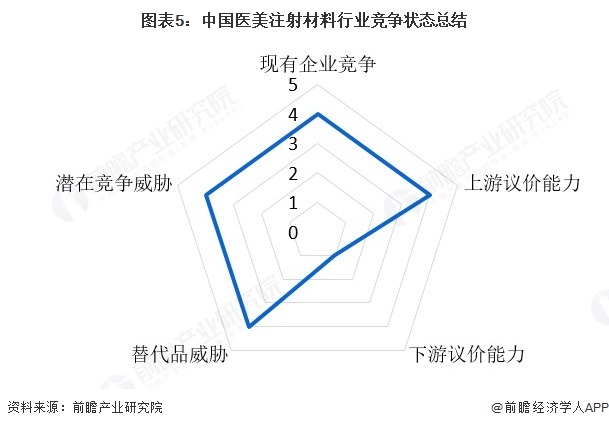

5、中国医美注射材料行业竞争状态总结

现有企业竞争激烈:玻尿酸和肉毒素占据主导地位,外资企业如艾尔建、Q-Med在高端市场占据优势,而华熙生物、爱美客等国内企业通过性价比和技术创新主导中低端市场;再生材料(如童颜针、少女针)增速最快,本土企业在聚乳酸类产品领域形成先发优势,2025年新获批的羟基磷灰石、琼脂糖等新材料进一步加剧品类竞争;上游议价能力强:透明质酸原料市场集中度高,重组胶原蛋白等新材料因工艺门槛高、获批产品稀缺,上游企业对下游具有较强定价权;下游议价能力弱:中小民营医美机构占主导,分散的终端难以形成规模化议价能力,而大型连锁机构通过采购量优势获取有限议价权,但整体仍依赖上游产品进行获客;替代品威胁显著:光电类项目(如热玛吉、超声刀)因操作门槛低、恢复期短,市场规模持续扩大,外用护肤品和非手术类项目也分流部分需求;潜在竞争威胁较高:尽管技术壁垒和监管审批构成进入障碍,但2025年《医疗器械新材料评价指南》缩短审批周期,吸引高德美、江苏吴中、四环医药等企业通过并购或合作进入,新材料(如PDRN、丝素蛋白)研发进展进一步降低准入门槛,行业面临品类多元化和市场份额重新洗牌的压力。

更多本行业研究分析详见前瞻产业研究院《中国医美注射剂行业市场前瞻与投资战略规划分析报告》