(原标题:2024年中国半导体分立器件行业经营效益分析 行业增长面临较大压力【组图】)

行业主要上市公司:华润微(688396.SH);士兰微(600460.SH);新洁能(605111.SH);扬杰科技(300373.SZ)等

本文核心数据: 半导体分立器件行业营业收入;半导体分立器件行业净利润;半导体分立器件行业毛利率

——半导体分立器件行业经营情况:经营规模有待进一步企稳

半导体分立器件是由单个半导体晶体管构成的具有独立、完整功能的器件,其本身在功能上不能再细分。这些元器件具有整流、放大、稳压等能力,是电子设备实现其功能的重要基础,被广泛运用于消费电子、网路通信等领域。当前,我国半导体分立器件行业涌现了一批代表性企业。前瞻以国民经济行业半导体分立器件制造行业上市企业为样本进行统计,以分析行业领先企业的发展现状。分析样本共包括19家企业,其中代表性的有华润微、银河微电、新洁能、扬杰科技等。

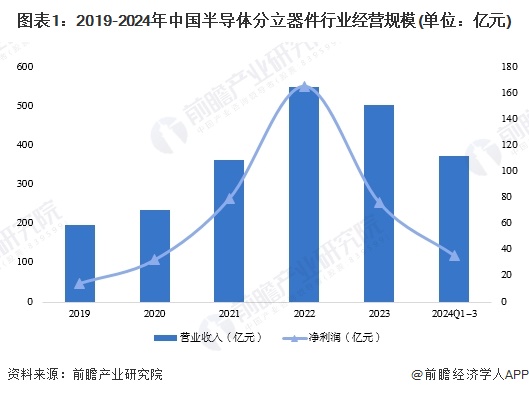

从半导体分立器件行业的经营情况来看,2019-2023年期间,中国半导体分立器件行业的整体营收规模及净利润呈先上升后有所回落的趋势,2022年以前的增长主要与新能源汽车、工业控制等下游行业持续发展为行业带来不断增长的市场需求,加之本土厂商半导体分立器件产品制造水平不断提升使得国产品牌市场份额不断拓展存在较大联系,而2023年以来的回落则与半导体行业整体环境下行有关。2024年1到3季度,中国半导体分立器件行业营业收入整体规模约为373.63亿元,净利润35.60亿元,行业整体规模有待进一步企稳。

——半导体分立器件行业盈利能力:毛利率水平依旧处在高位

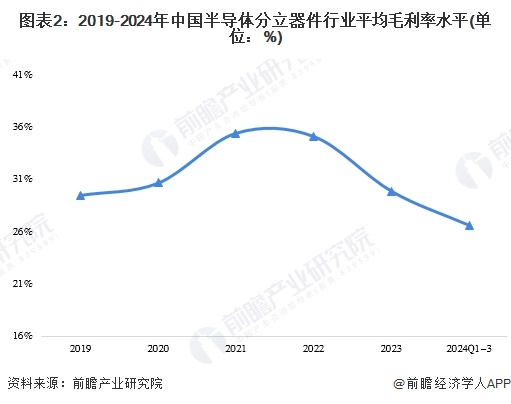

从盈利能力来看,中国半导体分立器件行业的平均毛利率呈先上升后下降的趋势,统计时间段内的峰值出现在2021年,高达35.44%。2024年前三季度,中国半导体分立器件行业平均毛利率回落至26.68%,主要与市场需求疲软,行业竞争加剧有关,但行业整体毛利率水平仍处在高位。

注:财务分析指标统一取行业均值反映行业整体变化水平,下不赘述。

——半导体分立器件行业营运能力:周转率波动下行

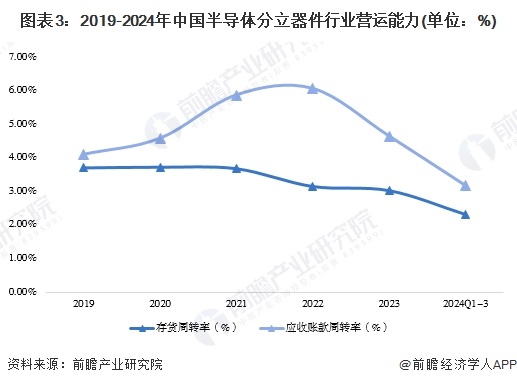

从半导体分立器件行业的营运能力来看,2018-2022年期间,行业的存货周转率及应收账款周转率均呈现先上升后下降的趋势,其中存货周转率峰值出现在2020年,为3.72%;应收账款周转率峰值出现在2022年,为6.06%,总体来看,当前半导体分立器件行业营运能力进入了下行通道,主要与行业竞争加剧有一定关联。2024年截至三季度,中国半导体分立器件行业营运能力两项指标分别为2.31%及3.17%。

——半导体分立器件行业偿债能力:偿债能力整体较强

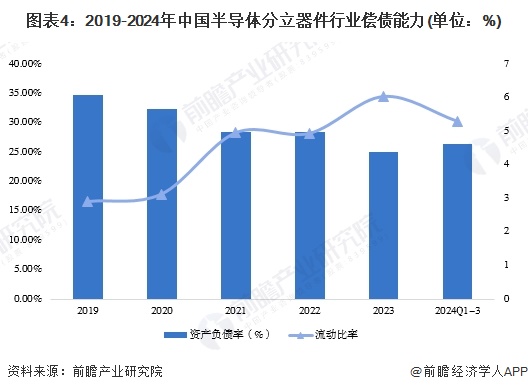

从偿债能力来看,资产负债率方面,行业整体呈现持续下降的趋势,流动比率呈现波动攀升的趋势,2023年行业两项指标分别为25.13%和6.04,截至2024年三季度,两项指标分别为26.44%和5.30。综合来看,半导体分立器件行业平均资产负债率较低,流动比率较高,表面行业代表性厂商偿债能力整体较强,能够长期为企业的平稳运营起到强有力的支撑作用。

——半导体分立器件行业成长能力:行业增长面临较大压力

从半导体分立器件行业的成长能力来看,2019-2023年,我国半导体分立器件行业的成长能力呈现波动发展的趋势,2023年,行业营业收入平均增速显著下滑,净利润平均增速由增长转向萎缩,表明行业在面对激烈市场竞争的背景下面临较大的增长压力。

更多本行业研究分析详见前瞻产业研究院《中国半导体分立器件制造行业市场前瞻与投资战略规划分析报告》