(原标题:启示2024:中国第三方医学诊断行业投融资及兼并重组分析(附投融资汇总、产业园区和兼并重组等))

行业主要上市公司:金域医学(603882.SH)、凯普生物(300639.SZ)、圣湘生物(688289.SH)、美康生物(300439.SZ)等

本文核心数据:第三方医学诊断代表企业融资规模;第三方医学诊断代表企业投资规模

第三方医学诊断领域2021年投融资热度最高

从行业投融资事件数量来看,受疫情等因素的影响,2021年为第三方医学诊断投融资的高峰期,2022年后出现降温。从投融资金额来看,2021年为中国第三方医学诊断投融资金额最高的年份,达到了22.5亿元,主要是因为中国第三方医学诊断领域在2021年迎来快速发展,仁东医学、佰辰医疗、艾迪康等企业获得大额融资。2022年来,随着疫情常态化等原因,第三方医学诊断板块投融资市场热度有所下降。

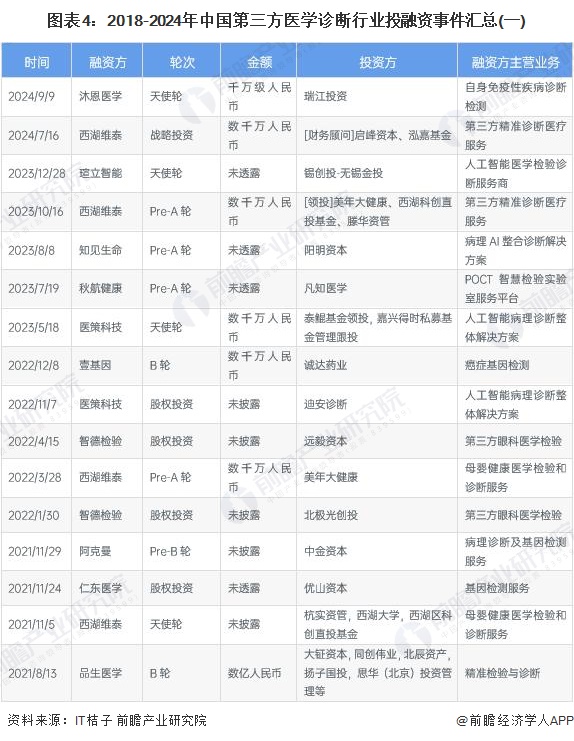

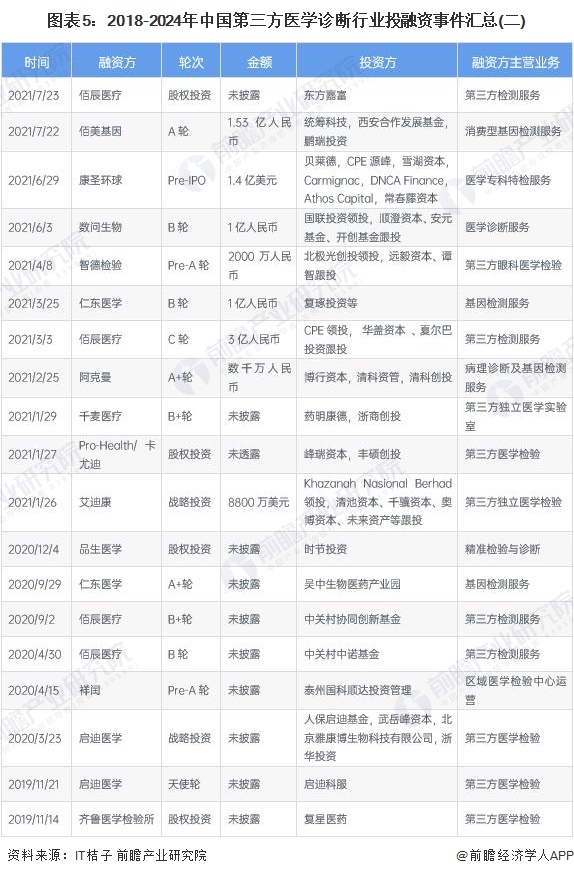

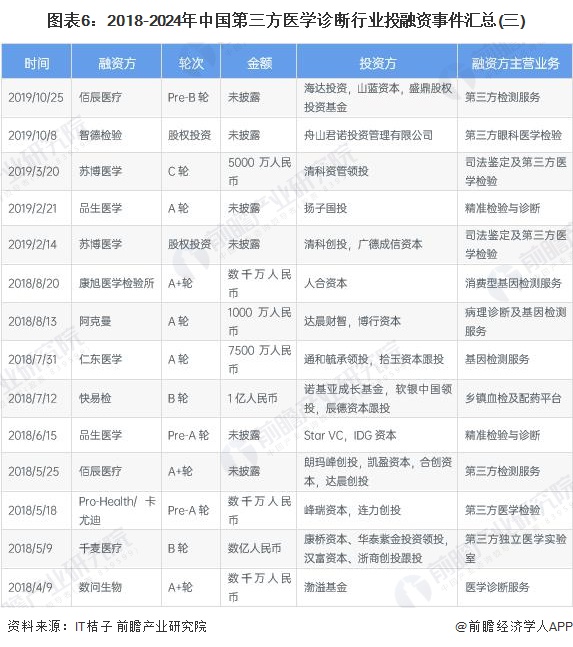

注:1)查询时间为2024年11月5日,下同;2)融资规模按公开披露情况统计,部分事件未披露融资额,可能造成统计偏差。

第三方医学诊断行业投融资仍处于早期阶段

从第三方医学诊断的投资轮次分析,目前第三方医学诊断投融资轮次处于初期阶段,主要投资轮次集中在股权投资和A轮等,说明行业内新兴企业较多,行业竞争程度较为激烈。

投资主体主要为PE/VC类投资机构

2018-2024年,中国第三方医学诊断行业投资主体主要为PE/VC类投资机构,投资事件数量占比82%,代表性机构有中金资本、远毅资本等;实业类、投资类+实业类企业投资事件数量占比合计18%,实业类投资企业有迪安诊断、美年大健康、复星医药等。

第三方医学诊断行业投融资产品多样化

2018年以来,中国第三方医学诊断行业融资方主营业务类型呈现多样化发展态势,由综合型第三方医学检验服务向专科特检服务、AI诊断、精准检验等方向发展,如AI病理诊断、眼科医学检验、POCT智慧检验、基因检测等医学诊断业务。

2018-2024年中国第三方医学诊断行业投融资事件汇总如下:

第三方医学诊断企业对外投资多元化布局

第三方医学诊断企业对外投资活动频繁且多元化,在核心医学诊断领域,通过设立全资子公司或控股公司来加强技术研发、市场拓展及医疗服务能力,如迪安诊断、兰卫医学、华大基因对外投资设立独立医学实验室;同时,积极涉足私募基金、企业服务、医疗器械、健康咨询及技术推广等多元化领域,以提升业务覆盖面和服务质量。

大健康产业投资基金助力第三方医学诊断发展

随着精准医疗和个性化治疗需求的日益增长,第三方医学诊断机构扮演着越来越重要的角色,大健康产业投资基金,助力第三方医学诊断机构技术创新、服务优化以及市场拓展。目前,健康产业基金规模最大的为上海金浦医疗健康股权投资基金管理有限公司和宁波怀格健康投资管理合伙企业(有限合伙),在管基金数量分别为4个和9个,管理规模均为20-50亿元。

兼并重组目的多为企业横向整合

我国第三方医学诊断行业的兼并重组事件较少,主要为第三方医学诊断企业通过兼并收购独立医学实验室或医疗器械企业提高检测能力,完善区域布局,形成竞争优势。

第三方医学诊断投融资及兼并重组总结

更多本行业研究分析详见前瞻产业研究院《中国第三方医学诊断行业市场前瞻与投资战略规划分析报告》