(原标题:【行业深度】洞察2024:中国废钢行业竞争格局及市场份额(附市场集中度、企业竞争力评价等))

行业主要上市公司:宝钢股份(600019.SH)、鞍钢股份(000898.SZ)、华菱钢铁(000932.SZ)、华宏科技(002645.SZ)、天奇股份(002009.SZ)等

本文核心数据:废钢企业竞争格局,废钢市场集中度

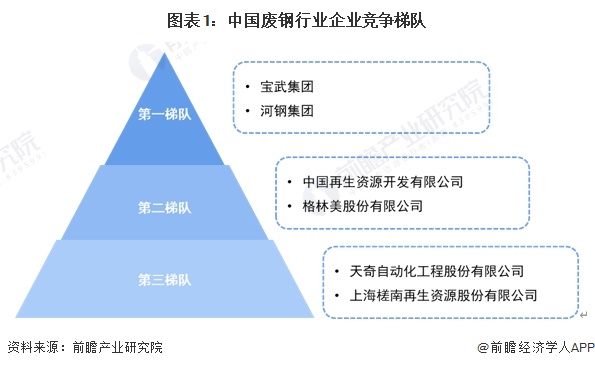

1、中国废钢行业竞争梯队

通过汇总中国废钢行业相关企业,依据企业市场份额与市场影响力划分三级市场竞争梯队,第一梯队由宝钢、河钢等现代化钢铁联合企业组成。第二梯队为中国再生资源开发有限公司、格林美股份有限公司等再生资源回收企业组成;第三梯队包括天奇自动化工程股份有限公司、上海槎南再生资源股份有限公司等。

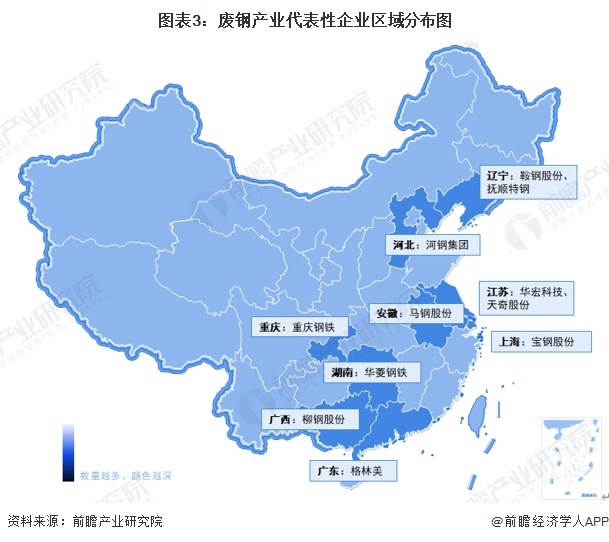

2、中国废钢行业区域竞争分析

从企查猫以“废钢”为关键词进行精确搜索,得到废钢企业区域分布。产业布局方面,中国废钢产业在华北地区聚集,主要集中在河南、山东、河北等地。同时,我国废钢产业在以新疆为代表的西部地区布局相对较多。

注:企查猫数据截止到2024年7月20日

从代表性企业分布情况来看,辽宁、河北、江苏省等代表性企业较多,如鞍钢集团、河钢集团、华宏科技等。

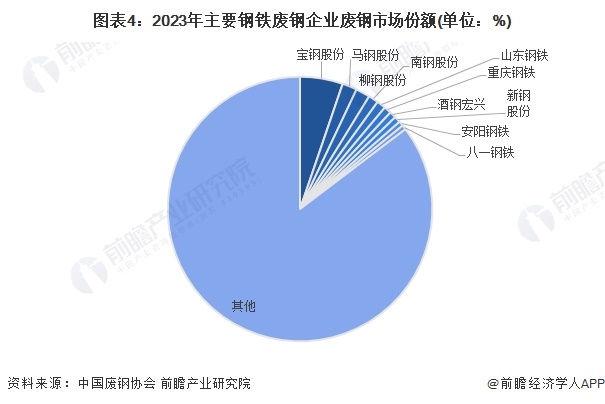

3、中国废钢行业市场份额

根据中国废钢协会数据统计,2023年我国废钢消耗量为2.13亿吨。根据各钢铁上市企业废钢消耗量测算,2023年我国废钢市场份额中,宝钢股份占比最高,达5.23%,其次分别为马钢、柳钢、南钢、山钢,其余企业市场份额不足1%。

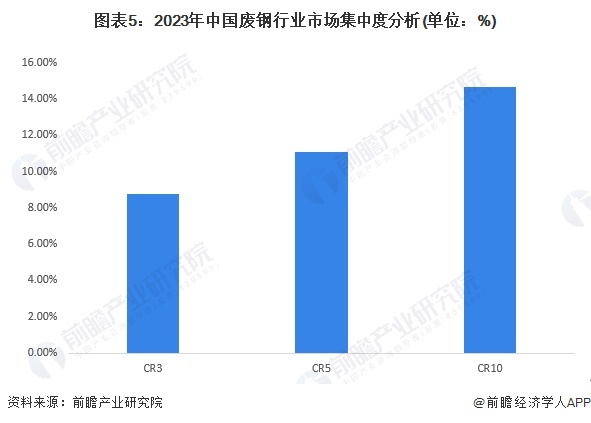

4、中国废钢行业市场集中度

结合各上市企业废钢的市场份额可以对中国废钢行业的市场集中度进行分析,目前我国废钢行业市场CR3集中度仅8.75%,CR5为11.08%,CR10不足15%,总体来看我国废钢行业市场集中度较低。

5、中国废钢行业企业布局及竞争力评价

从中国废钢企业废钢业务布局状况来看,企业废钢来源多以废旧汽车拆解,齿轮、模锻件等机械加工件的废材为主。其中华宏科技废钢业务收入较高,达4.58亿元。

注:业务竞争力满分为★★★★★,☆为半星。

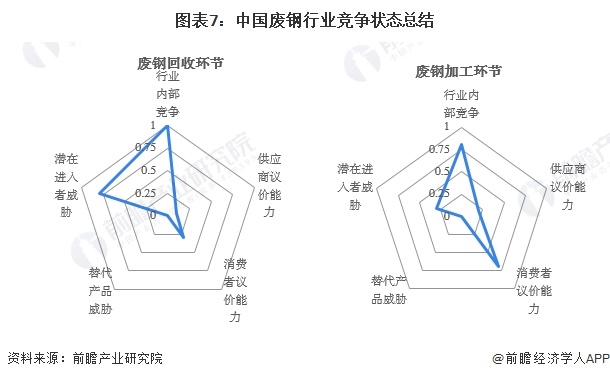

6、中国废钢行业竞争状态总结

从五力竞争模型角度分析,目前废钢行业上游主要为钢铁企业等自产废钢,工业制造企业产生的加工废钢,以及企业设备使用产生的折旧废钢和生活当中产生的“社会废钢”等来源,一般情况下废钢持有者的议价能力较低;废钢的应用者一般为大中型炼钢厂、钢铁厂等,由于购买者整体实力强、采购规模上大,一般在废钢交易中,购买者为谈判能力较强的一方,议价能力较强;从替代品来看,废钢的替代品主要是铁矿石,随着环保限产趋严,替代品威胁将逐渐下降。

在废钢加工环节,国家不断出台相关准入标准,截止到2024年7月,工信部已经累计公告了十一批符合准入条件的废钢回收加工企业。而在废钢的回收环节,尚未出台相应的准入标准或者政策,该领域大中小型企业参差不齐,竞争较为激烈。我国废钢回收环节准入标准低,且随着废钢逐渐成为炼钢原材料的重要选择的趋势下废钢行业也将迎来发展的机遇,这对废钢的回收具有一定的刺激作用,从而使废钢回收市场更具吸引力,竞争加剧的潜在可能较大。而在市场准入门槛较高的废钢加工环节,只有达到国家标准才有可能进入到该行业,因此高门槛使得潜在的进入者威胁较低。