(原标题:2024年中国高纯石英砂行业产业链与价值链分析 原料和提纯工艺价值最高【组图】)

行业主要上市公司:石英股份(603688.SH)、菲利华(300395.SZ)、凯盛科技(600552.SH)、江瀚新材(603281.SH)、壹石通(688733.SH)、中旗新材(001212.SZ)等

本文核心数据:高纯石英砂产业价格传导机制分析、产业链各环节毛利率等

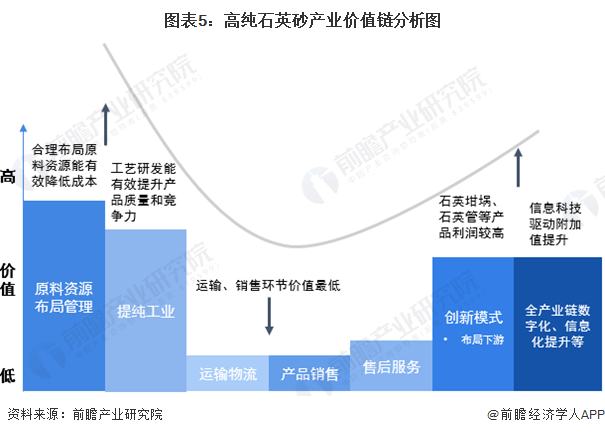

1、产业链全景图

中国高纯石英砂产业链上游主要包括原材料和生产设备机械,中游主要为高纯石英砂制造,下游为高纯石英砂应用领域,包括光伏、半导体、照明、光纤通信、航空航天。根据行业龙头石英股份的公报,原材料成本占高纯石英砂生产总成本的85%以上。然而,从产业链全景图来看,高纯石英砂布局上游的中游企业较少。

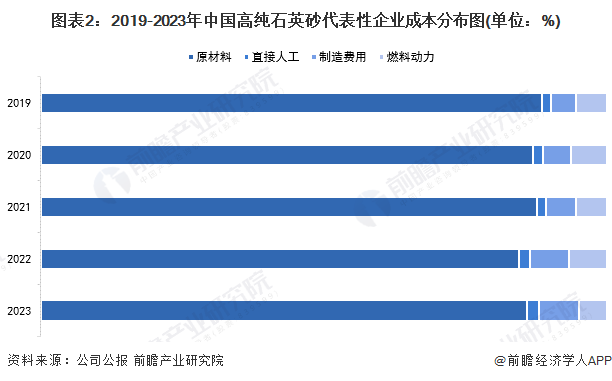

2、行业成本结构:原材料成本占85%以上

从代表性企业的成本结构来看,2019-2023年,原材料成本占总成本的比值基本都在85%以上,人工成本、制造费用、燃料动力成本合计占总成本的10%~15%。

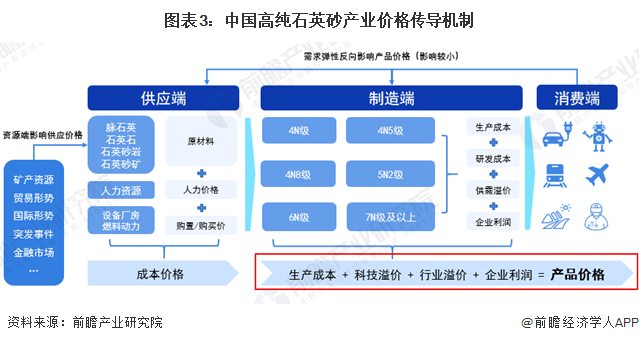

3、价格传导机制分析

高纯石英砂市场价格由行业供应端、制造端及消费端共同作用而成,并逐级传导。供应端的成本价格包括原材料价格、人力价格、设备厂房价格、燃料动力价格等,其中原材料价格受矿产资源、贸易形势、国际形势、突发事件的影响极大,也是影响高纯石英砂市场价格的重要因素;供应端价格传导至制造端形成了生产成本,制造业综合供需溢价、研发成本和企业利润,形成“制造端价格”传导至消费端,而消费市场需求弹性也反作用于供应端、制造端,这部分在高纯石英砂定价中的影响较小。

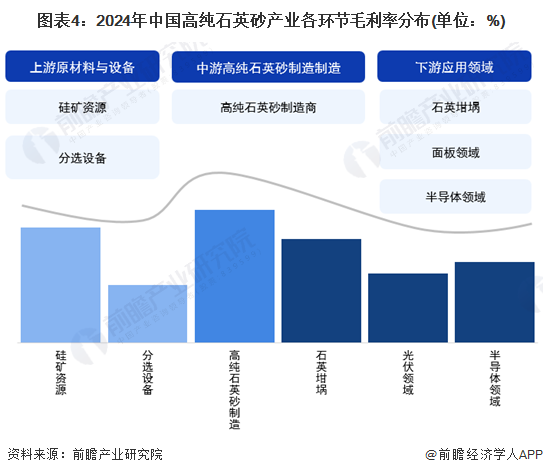

4、毛利率水平:中游毛利率水平最高

根据产业链上中下游各行业平均毛利率分析,总体来看,中国高纯石英砂产业平均毛利率处在较高水平。由于上游资源的稀缺性较高,上游资源供给的毛利较高;中游环节,高纯石英砂因技术壁垒最高、国产替代空间最大,毛利水平最高;下游石英坩埚为高纯石英砂产品强相关行业,毛利率也较高;光伏和半导体行业为国家政策支持发展行业,由于竞争较激烈,行业相对毛利率水平不高。

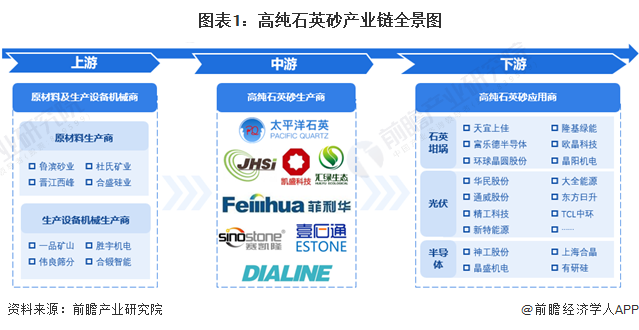

5、产业价值链:原料和提纯工艺价值最高

从价值链来看,原材料在高纯石英砂产品成本中占据很大比重,企业通过合理收购原材料资源的矿床或所属企业可以有效降低成本;改善提纯、除杂工艺来提高产品的纯度和精度,是提高产品附加值的有效方法,可以提升产品竞争力;布局下游应用行业所需的中间品如石英坩埚、石英管等也是企业提高利润的有效手段。此外,传统销售环节、售后等所带来的价值相对较低;而包括信息系统建设等在内的企业管理体制也能有效降低成本。