(原标题:【行业深度】洞察2023:中国防伪行业竞争格局及市场份额(附区域竞争力、企业竞争力等))

行业主要上市公司:华工科技(000988);航天信息(600271);京华激光(603607);兆日科技(300333);中锐股份(002374);兆信股份(430073)等

本文核心数据:防伪企业业务布局;防伪行业竞争格局

1、中国防伪行业企业入场进程

从防伪行业企业布局和已有公开信息分析,防伪行业代表性企业入场时间较早,均处于二十世纪末、二十一世纪初阶段;注册资本较高的有中锐股份、航天信息和华工科技,均超过10亿元。此外,兆信股份获得专精特新小巨人、高新技术企业以及瞪羚企业称号;京华激光也获得专精特新小巨人、高新技术企业以及隐形冠军企业称号。

2、中国防伪行业企业竞争梯队

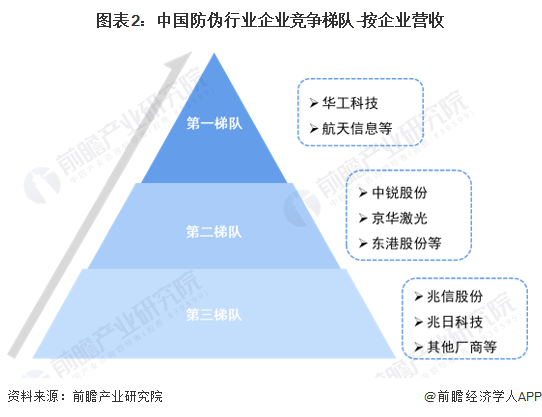

中国防伪行业经过多年发展,涌现出来一批具有一定资金实力、技术实力和规模优势的生产企业。这些企业研发出许多高科技、高质量、高效能的防伪技术产品,有效地保护了广大名优企业和消费者的利益。 从营业收入、归属母公司股东净利润以及企业毛利率三个维度看,我国防伪行业上市公司竞争格局如下图所示,华工科技和航天信息业务范围较广处于第一梯队;第二梯队有中锐股份、京华激光、东港股份;第三梯队为兆信股份和兆日科技。

3、中国防伪行业企业竞争格局

从营业收入来看,可将几家防伪上市企业划分为三个梯队:华工科技和航天信息业务范围较广,2022年前三季度,营业收入分别为88.5亿元、132.9亿元,处于第一梯队;第二梯队有中锐股份、京华激光、东港股份,营业收入规模在6-8亿元内;第三梯队为兆信股份和兆日科技,两者营收规模相对较小,产品业务相对较为单一,但技术性较高,因而毛利率处于较高水平。

注:图表横轴表示毛利率,纵轴表示归母净利润,气泡大小表示营业收入。

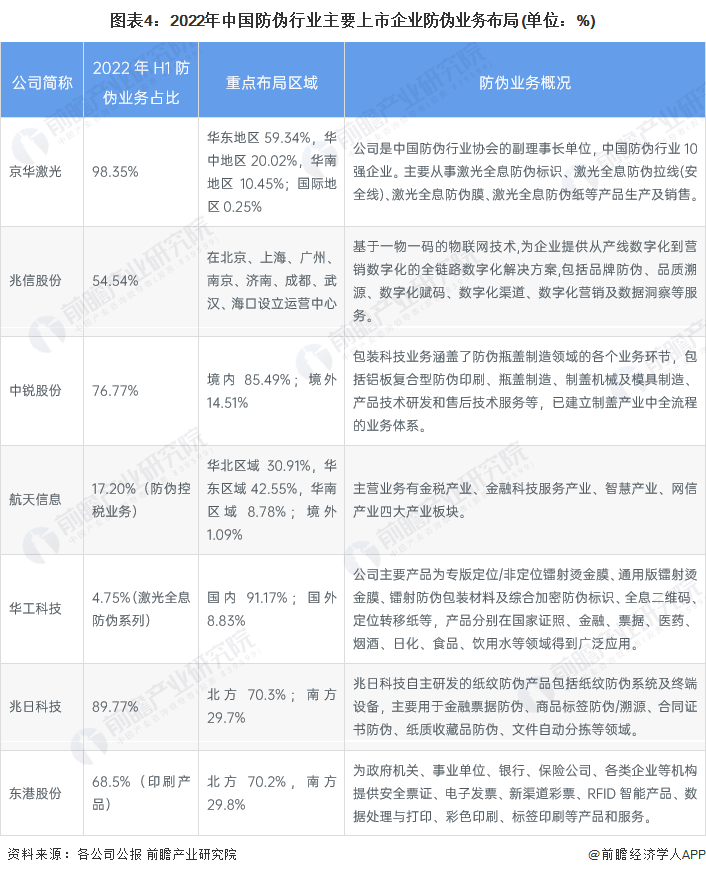

从企业业务布局来看,中国防伪行业代表性企业在防伪业务方面的布局均有各自的特点和优势,可根据不同的市场需求提供不同的防伪产品或服务。其中,京华激光、兆日科技等企业防伪业务占比较高,超过85%;区域布局方面,防伪行业代表性企业主要在国内开展业务,部分企业在境外也有业务,但业务占比较小。

4、中国防伪行业区域竞争格局

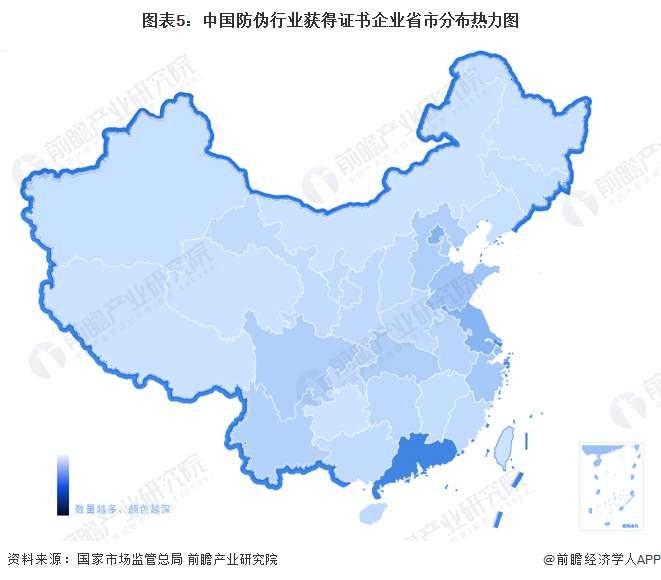

从我国获得防伪证书的企业区域分布情况来看,广东是防伪企业数量最多的地区,其次为江苏和北京。其中,广东企业数量有85家,江苏和北京均有42家。

从代表性企业区域分布来看,沿海地区经济较为发达,制造业发展速度较快,对防伪包装、防伪溯源等产品的需求较高,因此也拉动防伪企业的成长壮大,防伪行业代表性企业在沿海地区分布较广。如浙江省有京华激光和码尚科技;广东省有东风股份、兆信股份等。

5、中国防伪行业竞争状态总结

从波特五力模型分析,目前,防伪行业原材料产品同质化、标准化程度较高,且供给充足,导致供应商议价能力不强;防伪行业因其特殊性和应用场景广,使消费者具有较强的议价能力,但因其技术性和标准程度较高,削弱了消费者的议价能力;随着企业对品牌保护意识的日益提高,市场对防伪的需求将随之增大,将吸引更多的企业进入防伪行业,这也将加大企业间的竞争程度。整体来看,行业竞争强度较高,正处于新兴技术融合发展期。根据以上分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,防伪行业的竞争情况如下图所示: