(原标题:【行业深度】洞察2023:中国花卉行业竞争格局及市场份额(附区域布局、企业竞争力评价等))

花卉行业主要上市公司:虹越花卉(430566.OC);苏北花卉(830966.OC);沂岸花卉(872975.OC);乡村绿洲(873550.OC);百林生态(836183.OC);登海种业(002041.SZ)等

本文核心数据:中国花卉行业市场份额;中国花卉行业市场集中度

1、中国花卉行业竞争梯队

花卉,是具有观赏价值的草本植物,是用来描绘欣赏的植物的统称,喜阳且耐寒,具有繁殖功能的短枝,有许多种类。根据植物用途特性的不同,可将花卉产品分为鲜切花类、盆栽植物类、观赏苗木、食用与药用花卉、种苗用花卉等5大类。我国花卉行业的上市公司包括:虹越花卉(430566.NQ);苏北花卉(830966.NQ);沂岸花卉(872975.NQ);乡村绿洲(873550.NQ);百林生态(836183.NQ);花木易购(832902.NQ)。

现阶段中国花卉行业领先企业可分为三个梯队:以森禾、锦苑花卉等为代表的拥有自主知识产权的优势花卉品种位列第一梯队,年产值突破亿元;以花加、野兽派等为代表的品牌形象良好的花卉电商品牌位列第二梯队;以东方园林、岭南股份为代表的花卉产值较小的园林企业位列第三梯队。

从代表性企业分布情况来看,江苏、云南、福建、广东等地代表性企业较多。其中,江苏分布有东珠生态、苏北花卉、沂岸花卉等企业,云南分布有锦苑花卉、英茂花卉等企业,福建分布有海峡生科、花木易购等企业,广东分布有百林生态、新圆沉香等企业。

2、中国花卉行业市场份额

我国花卉行业竞争激烈,市场份额较分散。2021年,全国花卉行业零售市场规模达2205.0亿元,其中虹越花卉和花木易购的花卉业务营业收入均超1.5亿元,排名靠前,但市占率仅有0.085%和0.069%;乡村绿洲和苏北花卉的花卉业务市占率约为0.012%;其余企业市场份额较低。

3、中国花卉行业区域布局

随着生产布局的不断优化,中国花卉行业区域特色日益突出,目前已形成以云南、四川、江苏、浙江、海南为重点的南方热带、亚热带花卉产区;以广东、福建为重点的南方热带观叶植物产区;以浙江、四川、河南、河北为重点的观赏苗木产区;以北京、山东、河北为主的北方花卉产区;以辽宁为中心的东北花卉产区。

全国已形成几个较稳定的生产区域。云南的鲜切花,广东、福建的观叶植物,江苏、浙江的盆景和苗木,上海的种苗及辽宁的种球等,基本上都已形成专业化、规模化生产,并开始走向集约化经营,涌现出如宜兴杜鹃、漳州水仙、庆成兰花等全国知名品牌,产品销往全国各地并出口到国外。

4、中国花卉行业企业布局及竞争力评价

花卉行业的上市公司中,虹越花卉的花卉业务布局最广,产品包含种子种苗、花卉苗木、盆器器材等,涵盖专业园艺种植、家庭园艺消费等领域的6000多种产品。此外,花木易购独立自主研发S2B苗木电商平台,以互联网+S2B的创新模式,整合花卉行业上下游资源。

从企业花卉业务的竞争力来看,虹越花卉和花木易购的竞争力排名较强,这两家上市公司2022上半年的花卉业务营收均在5000万元以上;其次是乡村绿洲,也是领先的花卉供应商。

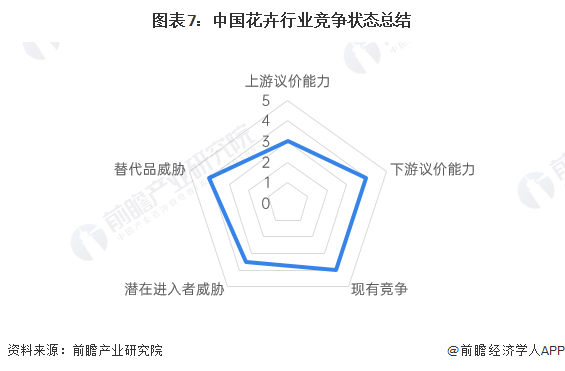

5、中国花卉行业竞争状态总结

从波特五力模型角度分析,尽管花卉行业属于传统行业之一,但人民生活水平提高带来的需求提升叠加互联网为花卉行业开创的新业态,我国花卉行业开始了新一轮的成长期。在此阶段,由于花卉行业壁垒较弱的特点,竞争程度较为激烈,且替代品威胁较高。

根据以上分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,中国花卉行业的竞争情况如下图所示: