(原标题:2022年中国电池管理系统(BMS)市场供需现状与企业布局分析 国内市场规模近100亿元)

电池管理系统(BMS)行业主要上市企业:目前国内电池管理系统(BMS)行业主要上市企业有宁德时代(300750.SZ)、比亚迪(002594.sz)、均胜电子(600699.SH)、欣旺达(300207.sz)等

本文核心数据:BMS行业市场规模、竞争结构、需求占比结构

行业供给以电池厂商为主

BMS(BATTERY MANAGEMENT SYSTEM)即电池管理系统,也称为电池保姆或电池管家,主要功能是智能化管理及维护各个电池单元,防止电池出现过充电和过放电,延长电池的使用寿命,监控电池的状态。

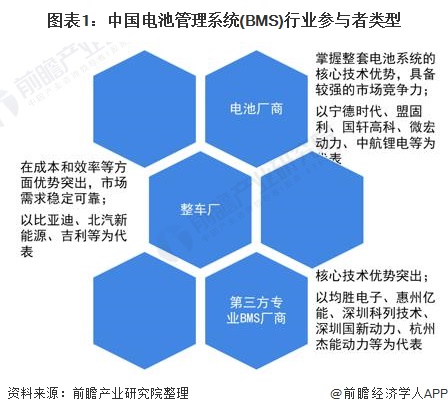

目前我国BMS行业参与企业大体分为三种类型:电池厂商、汽车整车厂、专业第三方BMS企业。而近几年越来越多的大型整车厂和电池厂正在通过自行研发介入或通过合资方式来掌控BMS技术,部分技术实力相对较低的专业第三方BMS企业容易成为被并购的一方,专业第三方BMS企业的市场地位受到挑战。随着电池管理系统企业数量越来越多以及技术要求的升级,行业企业面临着新一轮的洗牌风险。

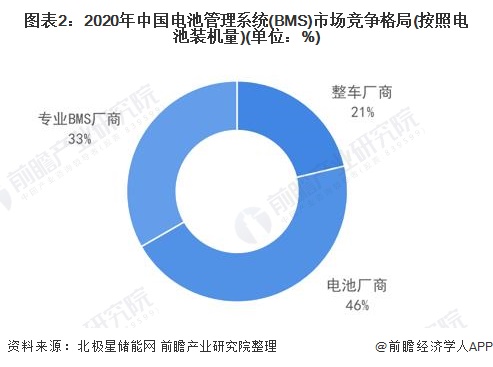

从电池管理系统(BMS)行业三大参与主体的电池装机量市场份额来看,整车厂商生产的BMS装机量约占总量的21%,电池厂生产的BMS装机量约占46%,专业的BMS厂商约占据33%的份额。总体来看,电池厂商占据国内电池管理系统(BMS)行业主要的市场份额。

新能源汽车领域应用需求最大

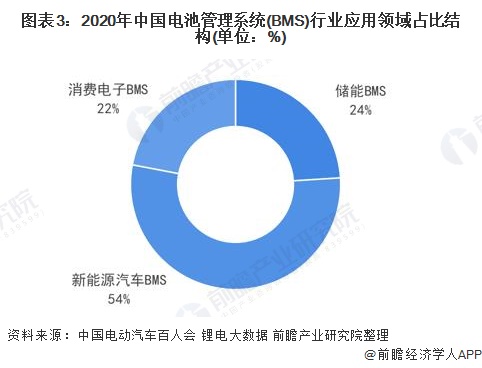

从电池管理系统(BMS)行业应用市场来看,目前国内的电池管理系统行业发展主要聚焦在汽车动力BMS、储能电能BMS、消费电子BMS等领域。

根据中国电动汽车百人会、锂电大数据等资料,近几年,在我国电池管理系统市场中,新能源汽车行业BMS的需求占比提升迅速,从2016年的37%增长到了2020年的54%;而相比较而言,储能MBS和消费电子MBS的市场占比则出现了下滑,2020年二者占比分别为24%和22%。

注:上述占比数据仅包含新能源汽车、消费电子、电能储能三大主要细分市场规模数据。

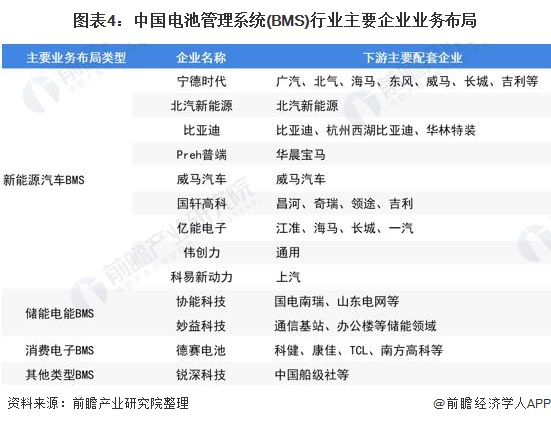

目前,国内的电池管理系统(BMS)行业中,新能源汽车BMS企业数量较多,主要是受到新能源汽车产业扶持政策的推动影响,从而带动BMS等汽车配套产业市场快速扩张。行业代表性企业业务布局如下:

国内市场规模近100亿元

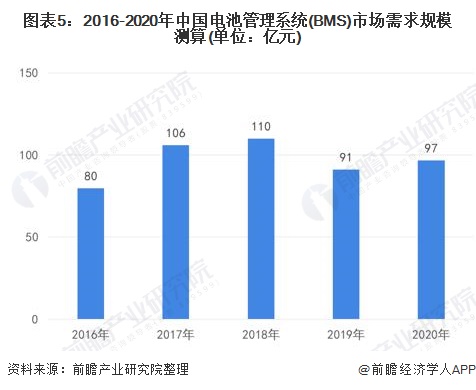

近几年,国内电池管理系统行业技术快速进步,应用范围不断扩大。结合对国内电池管理系统(BMS)三大主要需求市场(新能源汽车、消费电子、电能储能)的BMS装机量和平均价格数据测算得到,2018年以前中国电池管理系统市场需求规模逐年增长,2019年由于新能源行业补贴大幅下滑导致新能源汽车市场整体增速大幅下降,我国新能源汽车动力电池BMS装机量也首次出现下滑,最终导致国内电池管理系统行业整体需求规模下降至91亿元,2020年我国电池管理系统(BMS)行业市场需求规模小幅回升至97亿元。

注:以上规模仅包含新能源汽车、消费电子、电能储能三大主要需求市场的规模测算。