(原标题:连年亏损后,中环装备再次踏上重组之路, 募资额超过公司市值)

日前,中环装备(300140)按照规定再次发布重组进展,时隔预案发布近四个月,本次重组仍停留在评估工作初步完成的阶段,根据公司披露的重组预案。中环装备拟购买中国环保持有的环境科技100%股权,河北建投持有的5家公司部分股权,同时募集配套资金不超过30亿元。值得关注是,该募集资金已经超过公告日公司总市值。

资料显示,通过本次交易,中国节能集团拟将旗下垃圾焚烧发电相关产业板块注入上市公司,中环装备主营业务将从节能环保装备业务延伸至垃圾焚烧发电相关业务,有利于优化上市公司环保领域整体布局,构建上市公司新的盈利增长点。与良好的预期相背的是,中环装备屡次重组却持续低迷的业绩表现。

三年累计亏损7.6亿元 屡次重组业绩仍低迷

资料显示,中环装备前身是主营电工装备的启源装备,2016年,公司完成重大资产重组,作价9.02亿元收购中节能六合天融环保,主业范围扩大至高端节能环保装备、大气综合治理及环境监测等。

2018年末,中环装备再次实施重组,以7.14亿元收购兆盛环保99.18%股权,实现公司水处理装备业务技术和市场的快速发展。

两笔重大资产重组完成,对于中环装备经营能力并未带来改善。2016年、2017年、2018年,中环装备的净利润分别为9017.29万元、7597.86万元及2985.91万元,下滑趋势明显。

在此后2019年至2021年,中环装备则连续三年深陷亏损泥潭,公司净利润分别亏损3377.05万元、4.9亿元、2.36亿元,累计亏损7.6亿元。在此期间,中环装备在2020年7月宣布设立全资子公司北京融合环保有限公司(以下简称北京融合),8月即以“实现相关业务板块的整合与发展”为由对其增资5.96亿元。而同年10月,中环装备又发布公告,拟转让北京融合100%股权,不到两个月时间,上市公司却又要将该公司卖掉,这一操作属实让市场直呼看不懂。

根据中环装备披露,近年来公司持续亏损的原因包括公司着力提升大气污染减排业务质量,缩减了大气污染减排的业务规模,该业务收入及利润均有一定幅度的下降,同时节能环保装备业务受市场环境影响能效装备、污水处理设备营业收入及盈利均有所下降。

在公开业绩说明会上,中环装备回复投资者问题中表示,一季度公司电工装备业务紧抓国外疫情影响导致进口设备难以交付的市场机遇,同时积极开拓国内市场,在手订单充足,业绩向好,对公司一季度业绩产生积极作用。而根据中报数据,公司存货周转天数高达222.3595天,销售净利率为3.3972%。

而前次重组中纳入的兆盛环保,影响还在持续,由于业绩变脸导致2020年、2021年连续两年计提商誉,对上市公司净利润吞噬高达9802.24万元,即便如此,截至2021年末,中环装备账面仍存商誉1.94亿元。

销售费用率高达3.87% 集团内排名第一

根据公开资料,中国节能环保集团有限公司(简称“中国节能”)是经国务院批准,由中国节能投资公司和中国新时代控股(集团)公司于2010年联合重组成立的中央企业。

中国节能作为一家以节能减排、环境保护为主业的中央企业,目前,中国节能已拥有下属企业700余家,业务分布在国内各省市及境外约110个国家和地区,形成了“3+3+1”的产业格局(专注节能与清洁供能、生态环保、生命健康三大主业,加快发展绿色建筑、绿色新材料、绿色工程服务三大业务,铸强战略支持能力),是我国节能环保领域规模大、专业全、业务覆盖面广、综合实力强的旗舰企业。

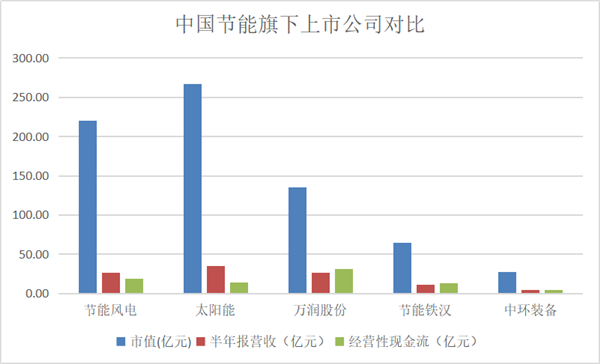

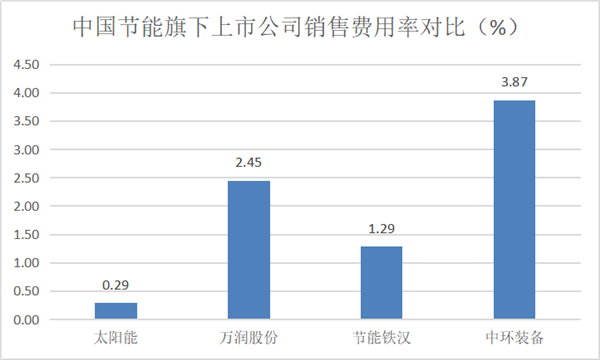

然而背靠强大央企,中环装备在母公司数个上市公司平台里,市值、营业收入、销售商品、提供劳务产生的现金流等指标排名垫底。虽然收入规模在集团内最小,销售费用率却高达3.87%,集团内排名第一(节能风电暂无数据)。

近三年内,中环装备收到监管处罚、诉讼数量则在集团内排名第一,2019年10月5日至2022年10月5日,根据同花顺统计,中环装备区间涉诉82起,诉讼涉案金额10.52亿元,区间因信息披露虚假或严重误导性陈述;未及时披露公司重大事项,业绩预测结果不准确或不及时;未及时披露公司重大事项和未依法履行其他职责,未及时披露公司重大事项受到违规处罚5次,收到监管机构警示函、公开谴责及通报批评。

2021年年报披露后,深交所便向中环装备下发了年报问询函,要求公司说明近两年营业收入持续下滑、近三年净利润持续为负的原因,并追问其持续经营能力。

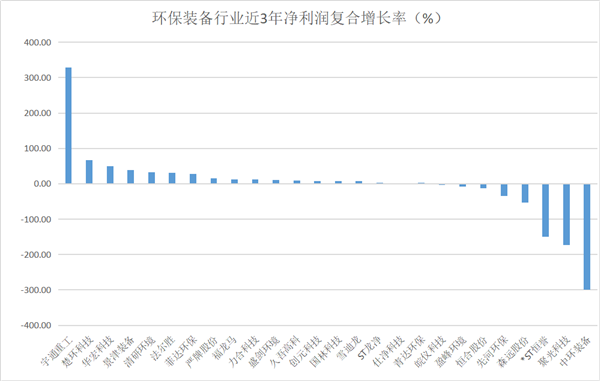

从全市场情况来看,中环装备表现同样欠佳。销售利润率、市盈率、近3年股东权益复合增长率等指标行业排名靠后,在环保装备行业26家上市公司之中,中环装备三年净利复合增速以-299.23%垫底。

重组募集资金超过公司总市值

近年来,随着A股注册制改革稳步推进,优质资产纷纷寻求IPO,一度火热的并购重组市场持续降温。今年以来,共计受理发行股份购买资产项目33家,其中4家中止审查,1家宣布终止。有市场人士表示,“从买方角度看,面对2022年的复杂环境,上市公司外延式扩张更谨慎了。”

根据中环装备此前公告陈述,“本次交易募集配套资金扣除中介机构费用和相关税费后拟用于支付本次交易的现金对价、标的公司项目建设和补充流动资金等用途,其中用于补充流动资金的比例不超过本次交易对价的25%或募集配套资金总额的50%,募集资金具体用途及金额将在重组报告书中予以披露。本次发行实际募集资金若不能满足上述全部项目资金需要,资金缺口将由上市公司自筹解决。”

值得注意的是,本次中环装备拟募集不超30亿元,收购多项垃圾焚烧发电业务资产。以公司定价基准日前20个交易日交易均价的80%,本次非公开发行价格为 4.63元/股,公司需发行股份6.48亿股。目前公司总股本为4.27亿,根据公司半年报,公司货币资金仅3.67亿元。

此前,中国节能董事长宋鑫向媒体介绍,2021年,中国节能各主业板块规模与效益均创历史最好水平,营业收入、利润总额分别同比增幅19.15%和39.71%。宋鑫表示,中国节能将进一步提高政治站位,强化责任担当,把“真见效、见真效”作为检验企业改革成败的标准,把企业高质量发展作为深化改革的目标,确保各项改革进一步深化落实,力争企业获得更大发展。对于在集团内发展失速、业绩迟迟没有改善的中环装备,中国节能此次注入优质资产的手段能否奏效,我们拭目以待。