天风证券股份有限公司孙谦近期对九阳股份进行研究并发布了研究报告《内销核心品类有所修复,盈利能力待改善》,本报告对九阳股份给出增持评级,当前股价为9.73元。

九阳股份(002242)

事件:公司2024年H1实现营业收入43.87亿元,同比+1.60%,归母净利润1.75亿元,同比-29.04%;其中2024Q2实现营业收入23.21亿元,同比-4.29%,归母净利润0.45亿元,同比-63.88%。

核心品类增长有所修复、行业大盘承压。分内外销看,24H1内外销营收同比分别为+4.66%/-9.69%,内销平稳增长,外销承压明显。分品类看,食品加工机、营养煲、西式电器、炊具业务营收同比分别为+13.57%/+4.68%/-9.96%/-25.74%。根据奥维云网(AVC)数据显示,24H1厨房小家电整体零售额261亿元,同比-5.4%,零售量13,149万台,同比微增0.4%;在厨房小家电行业大盘整体疲软的情况下,公司核心品类表现略好于行业。

毛利水平稳中有升、渠道拓展推高营销费用率。2024年H1公司毛利率为28.07%,同比+0.99pct,净利率为3.94%,同比-1.81pct;其中2024Q2毛利率为29.10%,同比+2.64pct,净利率为1.82%,同比-3.37pct。分内外销看,内销/外销毛利率分别为33.15%/6.40%,同比分别为+1.49/-3.81pct。分业务看,食品加工机、营养煲、西式电器业务毛利率分别为35.07%/21.44%/28.67%,同比分别为+0.04/+0.37/+0.55pct。

公司2024年H1销售、管理、研发、财务费用率分别为16.38%/3.77%/4.26%/-1.35%,同比+2.01/-0.07/+0.28/-0.38pct;其中24Q2季度销售、管理、研发、财务费用率分别为19.18%/3.28%/4.26%/-1.56%,同比+3.36/-0.37/+0.66/-0.21pct。销售费用率上涨幅度较大主要系为应对国内零售渠道的变化,公司积极布局和拓展新兴渠道、协调发展货架电商与内容电商、Shopping Mall新零售与下沉市场,带来相应销售费用的提升。总体毛利率水平稳中有升,净利率下滑幅度较大主要考虑销售费用(24H1同比+15.83%)、公允价值(24H1为-0.59亿元,系信托及基金产品公允价值变动)变动影响。

投资建议:公司内销核心品类增速有所修复。随着内需的逐步好转及核心品类销售的进一步修复,公司收入业绩或将逐步向好;同时考虑厨房小家电行业大盘整体恢复增长仍需一定时间,我们下调公司营收预测,预计24-26年公司归母净利润为4.18/4.82/5.50亿元(前值为5.2/6/7.2亿元),对应动态PE为18x/15x/14x,维持“增持”评级。

风险提示:原材料价格波动风险;市场竞争风险;替代产品风险;汇率风险;新品销售和推出不及预期等。

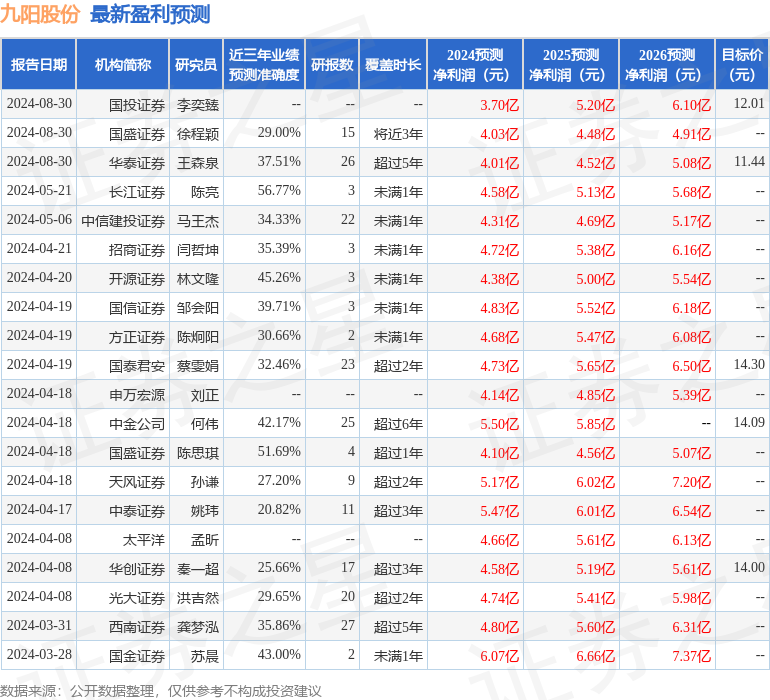

证券之星数据中心根据近三年发布的研报数据计算,长江证券陈亮研究员团队对该股研究较为深入,近三年预测准确度均值为56.77%,其预测2024年度归属净利润为盈利4.58亿,根据现价换算的预测PE为16.22。

最新盈利预测明细如下:

该股最近90天内共有5家机构给出评级,买入评级2家,增持评级3家。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。